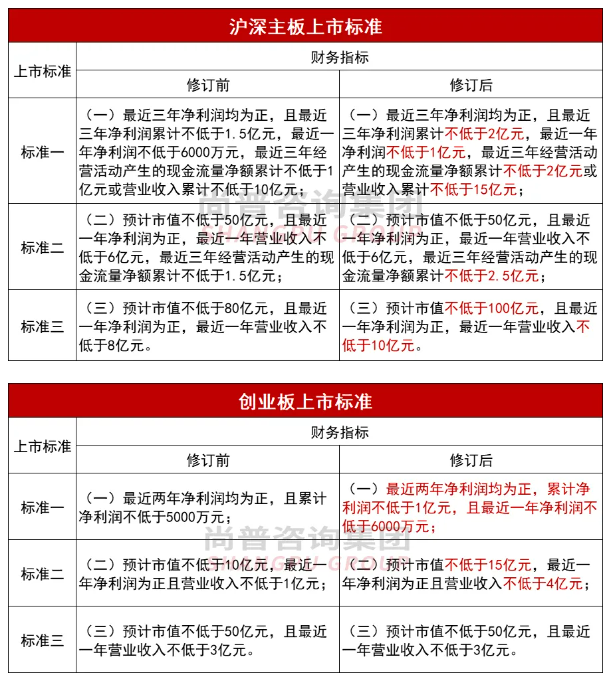

2024年5月8日,据深交所官网披露,因公司及保荐人申请撤回材料,安徽**装备科技股份有限公司创业板IPO被终止审核。值得注意的是,2024年4月,沪深交易所大幅提高主板、创业板上市财务指标。其中,创业板第一套上市指标由“最近两年净利润均为正,累计净利润不低于5,000万元”修改为“最近两年净利润均为正,累计净利润不低于1亿元,且最近一年净利润不低于6,000万元”。

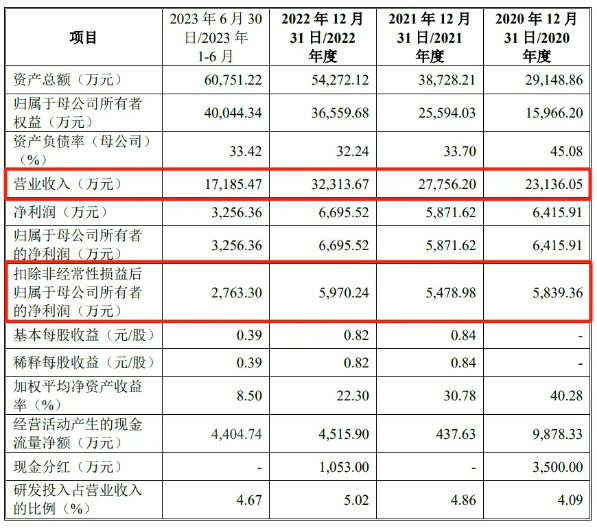

报告期各期,安徽**装备科技股份有限公司扣非后归母净利润分别为5,839.36万元、5,478.98万元、5,970.24万元、2,763.30万元,均未超过6,000万元!

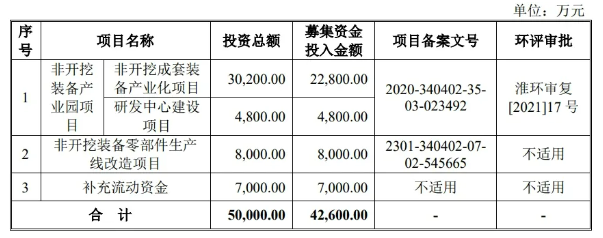

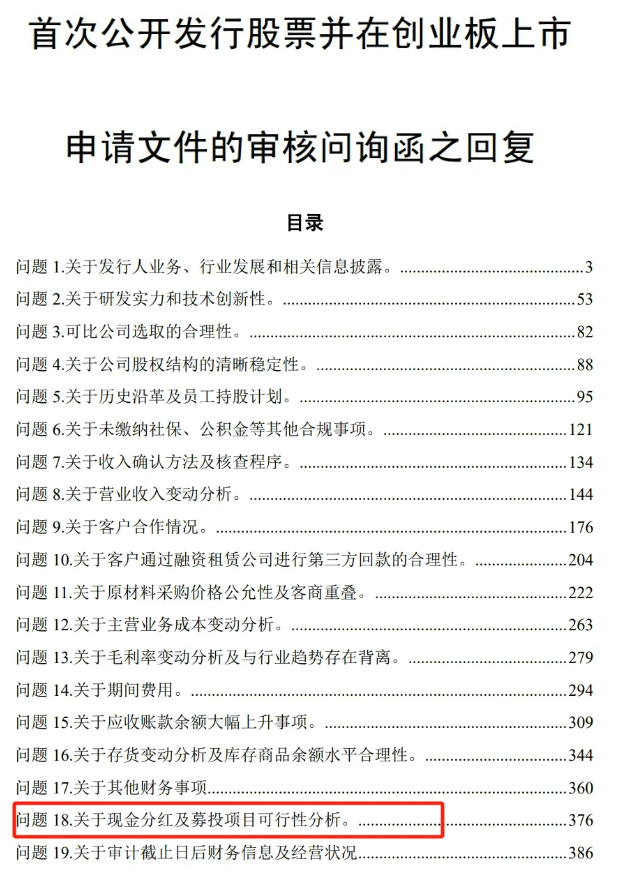

据招股书披露,发行人是一家专业从事非开挖成套装备研发、设计、制造、销售、租赁和服务的国家高新技术企业。公司主要产品为顶管机成套装备,广泛应用于市政管网、城市轨道交通、地下综合管廊、油气管网和引水隧洞等多种复杂地质及应用场景下的掘进作业。公司是国内领先的顶管机成套装备制造企业,先后为国内西气东输、南水北调、引黄入郑、引江济淮、中俄石油管线等重点工程提供了定制化的非开挖成套装备。根据中国地质学会非开挖技术专业委员会出具的《证明》,自2020年以来,公司生产的顶管机成套装备在国内市场占有率位居前列;此外,公司顶管机成套装备还出口至泰国、新加坡、马来西亚、菲律宾、印度、斯里兰卡等“一带一路”国家。目前,公司产品种类已由顶管机成套装备拓展至盾构机、硬岩隧道掘进机成套装备。公司原计划募集资金4.26亿元,按照轻重缓急顺序投入以下项目:公司控股股东、实际控制人为唐素文、唐夕明和马允树。唐素文、唐夕明和马允树分别直接持有公司31.09%、31.09%和20.73%股份,唐素文通过担任安徽君同、安徽君贤和安徽君为执行事务合伙人,间接控制公司13.03%的股份表决权。唐素文和唐夕明系兄弟关系,马允树与唐素文、唐夕明系表兄弟关系,且三人已签署《一致行动人协议》,合计控制公司95.94%的股份表决权,为公司控股股东、实际控制人。(1)发行人在2020年和2022年以现金方式分红3,500万元和1,053万元。(2)募投项目之一为补充流动资金,规模为7,000万元,报告期内持续购买交易性金融资产等理财产品。申报材料未结合日常资金使用情况充分说明补充流动资金的必要性及计划金额的合理性。(1)充分论证进行现金分红的必要性和恰当性,以及对财务状况和新老股东利益可能产生的影响,并说明股东收取现金分红后的资金使用情况,是否存在资金体外循环的情况。(2)结合报告期内进行现金分红、持续进行理财投资活动等背景,进一步补充流动资金项目的合理性和必要性。(1)2022年,中国顶管机市场规模约为14.33亿元,发行人为该领域首家拟上市公司。发行人同行业可比公司中,铁建重工、中铁工业主要生产盾构机等机械设备,同时生产少量顶管机;五新隧装、浙矿股份不生产顶管机,但分别在隧道施工智能装备、高端矿机装备领域拥有较高知名度。(2)截至2023年6月末,发行人已将产品种类拓展至盾构机、硬岩隧道掘进机成套装备,并实现收入约4,160.00万元,其中隧道掘进机订单较2022年末增长2,477.88万元。另有公开信息显示,发行人首台硬岩隧道掘进机“秦山一号”由公司与核工业井巷建设集团有限公司等相关方联合研发。发行人未说明是否实际具备盾构机、硬岩隧道掘进机自主研发和量产的能力。(3)报告期内,发行人顶管机为定制设备,如果顶管机在地下施工发生故障,尤其是在穿越一些重要建筑物时,后续的救援成本和对工程造成的经济损失可能是一台顶管机价值的数十倍以上。发行人未说明因产品问题造成相关损失的风险防范情况。(1)2022年发行人收入增长并首次达到3亿元,业绩增长主要由于零部件产品销售的增长。(2)中介机构采用函证方式验证主要产品各期销售金额、各期末应收款项等;对于发出商品,采用快递物流函证;对于境外客户,通过电子邮件方式发函。中介机构未清晰说明各函证方式的具体开展方式及风险控制措施。(3)中介机构对发行人报告期内130家客户实施了现场走访或视频访谈程序,其中118家为现场走访,未明确说明各报告期内走访的客户数量及实际情况。(1)说明针对零部件产品收入真实性所制定的针对性核查程序及内容,比如客户真实性、销售真实性、回款资金流水情况的核查内容、相关发现,能否有效防范收入真实性风险及其依据。(2)区分主要客户类型,详细说明发行人产品销售后在客户使用期间、使用完毕后的情况,是否存在使用完毕后回购或退回情况,客户是否独立使用产品,发行人的实际业务模式与发行人所述是否一致,中介机构对前述事项的核查情况及是否发现异常。(3)说明下游客户对于整个工程项目的角色定位,业务规模与客户体量的匹配性,并详细说明作出客户与发行人等主体不存在关联关系、利益关系结论的核查过程及依据。(4)结合报告期内发行人客户变动较大、集中度较低等特点,具体说明是否对客户真实性制定针对性的核查程序,相关程序的具体情况、有效性,以书面核查还是现场核查为主,发行人与客户资金往来的核查内容及结论情况等。(5)说明以电子邮件、物流方式等方式进行函证的主要程序及过程、中介机构对函证过程的风险控制节点,回函不符的比例及金额,是否存在异常情况,各产品系列境内外函证的具体情况,并结合客户体量、经营规范性等方面说明回函内容的可依赖性。(6)说明走访方式的数据统计口径,报告期各期现场、视频走访的客户数量、对应收入金额,以及各报告期实际走访的数量及对应收入规模;报告期内针对主要客户走访情况,包括访谈人员、身份验证过程、地点、访谈内容等,走访程序对验证客户真实性的支持性证据。请保荐人、申报会计师内核、质控部门说明对销售真实性、客户情况等事项的质量把关情况及相关意见。(1)2023年上半年,发行人研发项目未出现大幅增加。但2023年上半年研发人员数量增加较多,且研发费用结构发生较大变化,职工薪酬薪酬占比由2022年的32.33%提升至53.14%。发行人未说明研发费用结构和规模发生变化的原因。(2)发行人市场推广费较低的原因主要是产品市场认可度较高,投入产品宣传和市场推广费相对较少,但发行人销售人员工资较当地平均水平明显较高。(1)说明2023年上半年研发人员数量、工资增加的主要原因,与在研项目规模的匹配性,是否存在兼职研发人员,并说明研发费用结构发生变动的原因及合理性。(2)结合销售人员工资的确定依据等因素,说明销售人员工资较高的原因及合理性,与市场推广活动较少的描述是否存在矛盾。请保荐人、申报会计师发表明确意见,并结合9号指引、报告期内研发人员所属岗位、所从事工作内容出具专项核查报告,在专项核查报告中说明针对研发人员薪酬准确性、真实性执行的核查过程,对相关工时记录、人员分类等信息的验证过程,并说明是否发现异常,相关信息是否可验证。