发布日期:2024-09-03 浏览量:541

9月2日起,东方证券承销保荐有限公司(简称“东方投行”)存量客户与业务整体迁移并入东方证券(600958.SH)。

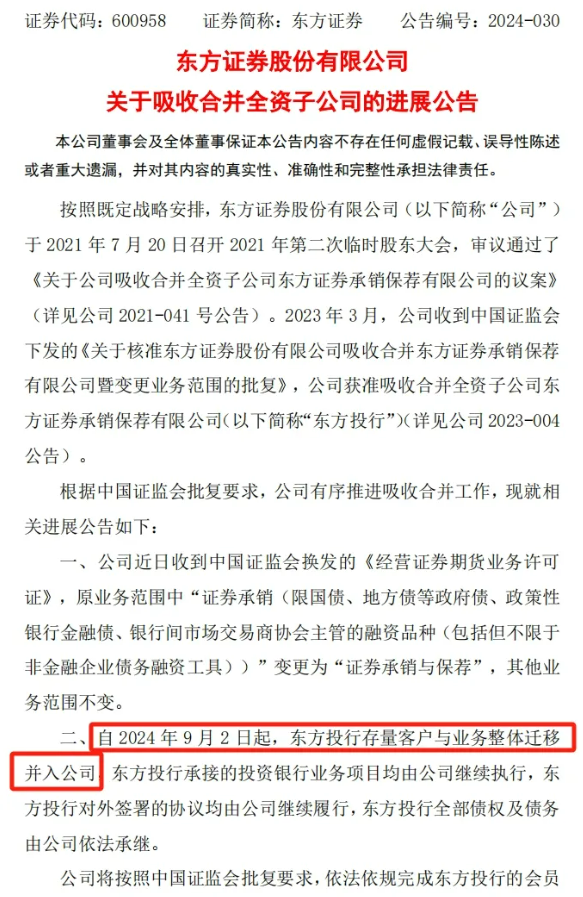

据东方证券9月1日晚间公告,公司近日收到中国证监会换发的《经营证券期货业务许可证》,原业务范围中“证券承销(限国债、地方债等政府债、政策性银行金融债、银行间市场交易商协会主管的融资品种(包括但不限于非金融企业债务融资工具))”变更为“证券承销与保荐”,其他业务范围不变。

此外,自2024年9月2日起,东方投行存量客户与业务整体迁移并入东方证券,东方投行承接的投资银行业务项目均由公司继续执行,东方投行对外签署的协议均由公司继续履行,东方投行全部债权及债务由公司依法承继。

东方投行,成为历史

值得注意的是,东方投行被吸收合并前为东方证券的全资子公司。东方投行并入东方证券是券业近年来首个投行子公司合并案例。

公开资料显示,东方投行前身是东方花旗。东方花旗成立于2012年6月,由东方证券与花旗环球金融(亚洲)有限公司共同投资组建;2019年,东方证券收购花旗持有的东方花旗全部33.33%股权,实现全资持有东方花旗。2020年,东方花旗更名为东方投行。

2021年6月,东方证券为进一步整合资源、提高效率,有效提升业务拓展和客户综合服务能力,拟吸收合并公司投行业务全资子公司。

2024年9月1日晚,东方证券公告称,自2024年9月2日起,全资子公司东方投行存量客户与业务整体迁移并入东方证券,东方投行承接的投资银行业务项目均由东方证券继续执行,东方投行对外签署的协议均由东方证券继续履行,东方投行全部债权及债务由东方证券依法承继。

据了解,在尚未完成吸收前,东方证券主要通过东方投行及公司固定收益业务总部、投资银行业务总部(筹)从事投行业务。其中,东方投行主要从事股票的承销与保荐,公司债、企业债和金融债等债券的承销、并购重组及企业改制等相关的财务顾问服务;固定收益业务总部主要从事政府债、政策性金融债和非金融企业债务融资工具等的承销服务;新三板推荐挂牌业务于2022年8月由东方投行转移至公司投资银行业务总部(筹)开展。

目前公司储备项目(首发、可转债及增发)共计12家,其中已受理3家,已问询8家,已审核通过1家,同时拓展产业并购。涉及东莞证券股份有限公司、浙江志高机械股份有限公司、南通天盛新能源股份有限公司、江苏嵘泰工业股份有限公司、北京昆仑联通科技发展股份有限公司、浙江永贵电器股份有限公司、上海如鲲新材料股份有限公司、技源集团股份有限公司、宁夏盾源聚芯半导体科技股份有限公司、浙江长城搅拌设备股份有限公司、宁波中淳高科股份有限公司、浙江泰鸿万立科技股份有限公司。

此外,广东光华科技股份有限公司、海默科技(集团)股份有限公司两家公司增发已获证监会注册。

解决业务制约

东方证券曾表示,对于合并东方投行:一是发挥全牌照优势,本次吸收合并完成后,东方证券投行业务牌照分割问题将得以解决,有利于充分发挥全牌照的优势,提高展业效率;二是解决一些指标对业务开展的制约,吸收合并完成后,能够有效解决东方投行作为子公司经营时,流动性风险等指标对开展投行业务的影响和制约。

据了解,目前,证券行业通过投行子公司展业的还包括长江证券与长江证券承销保荐、华泰证券与华泰联合、国联证券与华英证券、申万宏源与申万宏源承销保荐、第一创业与一创投行、山西证券与中德证券、恒泰证券与恒泰长财等。