年内首家!上会前夕被取消审核

发布日期:2024-11-06 浏览量:714

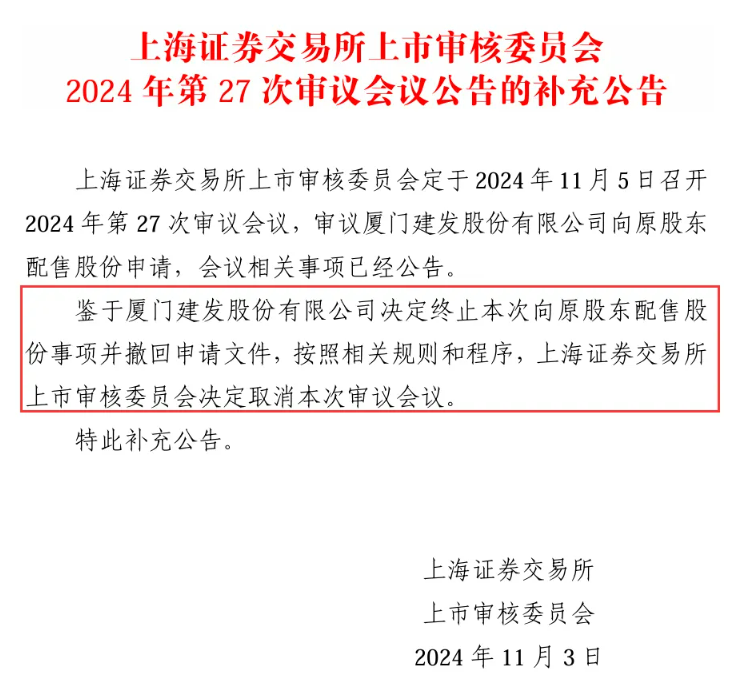

2024年11月5日,上海证券交易所上市审核委员会原定召开2024年第27次审议会议,审议厦门建发股份有限公司向原股东配售股份申请。

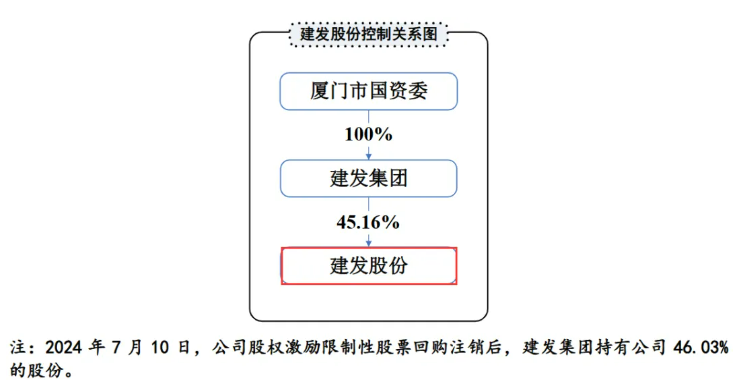

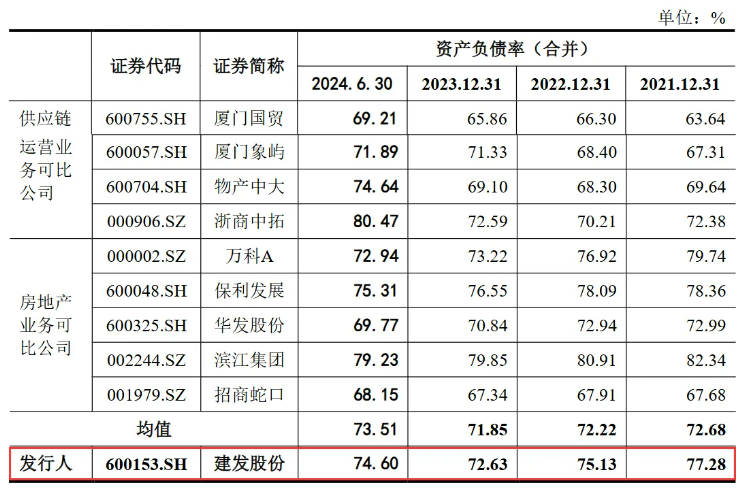

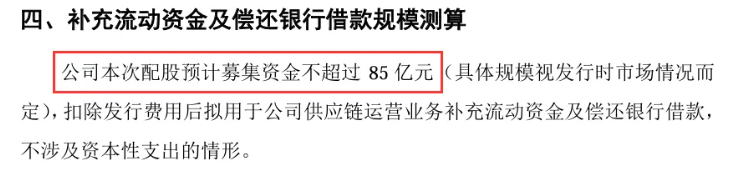

上会前夕,建发股份(600153.SH)发布公告称,鉴于内外部环境的变化,结合公司内部实际情况及发展规划等因素,公司决定终止向原股东配售股份事项并撤回申请文件。按照相关规则和程序,上交所上市审核委员会决定取消本次审议会议。建发股份也成为年内首家上会前被取消审议的再融资企业。厦门建发股份有限公司(股票代码:600153.SH)是以供应链运营和房地产开发为双主业的现代服务型企业。公司业务始于1980年,1998年6月由厦门建发集团有限公司独家发起设立并在上交所挂牌上市。公司供应链运营业务主要服务于金属行业、浆纸行业、矿产业、农产业、轻纺业、化工行业、机电行业、汽车行业、酒业、物流行业等;房地产业务则形成了建发房产和联发集团两大业务平台,并打造了相应的品牌。此外,公司于2023年收购了美凯龙的控制权,美凯龙是国内领先的家居商场运营商。截至2024年6月30日,建发集团持有公司45.16%的股份,为公司控股股东。建发集团位列2023年《财富》“世界500强”第69位。厦门市国资委持有建发集团100.00%的股权,为公司实际控制人。经营业绩方面,2024年前三季度,建发股份实现营业收入5021.36亿元,同比下滑16.13%;归属净利润20.58亿元,同比下滑83.43%;扣非净利润13.20亿元,同比下滑39.30%。建发股份称,2023年第三季度,公司及下属子公司联发集团收购红星美凯龙家居集团股份有限公司29.95%股份取得控制权,由于合并对价小于合并中取得的被购买方可辨认净资产公允价值份额,确认重组收益95.87亿元,其中归属于上市公司股东的重组收益为94.91亿元。剔除上述事项的影响后,2024年1-9 月归属净利润同比减少8.72亿元,同比下降 29.76%;7-9月归属净利润同比减少1.47亿元,同比下降14.64%。近年来,建发股份的财务负担较重、资产负债率水平较高。2021年至2024年1-6月,公司的资产负债率分别为77.28%、75.13%、72.63%和74.60%,处于高位运行状态,且高于可比公司平均水平。据公司测算,公司未来三年总体资金缺口较大。此外,未来三年主要投资项目资金需求较大。建发股份原拟进行配股,以配股股权登记日收市后的股份总数为基数,按照每10股不超过3.5股的比例向全体A股股东配售,若以建发股份截至2023年3月31日的总股本30.05亿股为基数测算,本次配售股份数量为不超过10.52亿股。发行采用向原股东配售股份(配股)的方式进行。建发股份控股股东建发集团承诺以现金方式全额认购本次配股方案中的可配售股份。本次配股募集资金原拟不超过人民币85亿元(具体规模视发行时市场情况而定),2023年8月8日,公司将本次配股的募集资金总额调整为不超过人民币77.88亿元。2024年4月22日,公司再次调整配股募资,为不超过人民币49.80亿元。扣除发行费用后拟用于公司供应链运营业务补充流动资金及偿还银行借款,充实供应链运营业务营运资金。2024年11月2日,公司向上交所提交了《厦门建发股份有限公司关于撤回向原股东配售股份申请文件的申请报告》,申请撤回公司向原股东配售股份的相关申请文件,同时申请取消相应的上市审核委员会审议会议。2024年11月3日,公司收到上交所出具的《关于终止对厦门建发股份有限公司向原股东配售股份审核的决定》(上证上审(再融资)〔2024〕255号)。上交所根据《上海证券交易所上市公司证券发行上市审核规则》第十九条和《上海证券交易所股票发行上市审核规则》第六十三条(二)的有关规定,决定终止对公司向原股东配售股份的审核。当前,市场面临的经济波动等不确定因素对上市公司再融资构成了挑战。在这种情况下,公司需要谨慎评估市场环境、自身内部实际情况及发展规划,若市场环境不利或公司自身条件不成熟,那么推迟配股或寻求其他融资方式可能是更为明智的选择。