“IPO54条”一直是IPO实务宝典,是拟上市企业和IPO上市中介机构的必读材料。但随着全面注册制的推行和《监管规则适用指引》的发布,IPO54条也就此废止,此次的大幅增删与修订,对后续IPO实务操作将有重大影响。

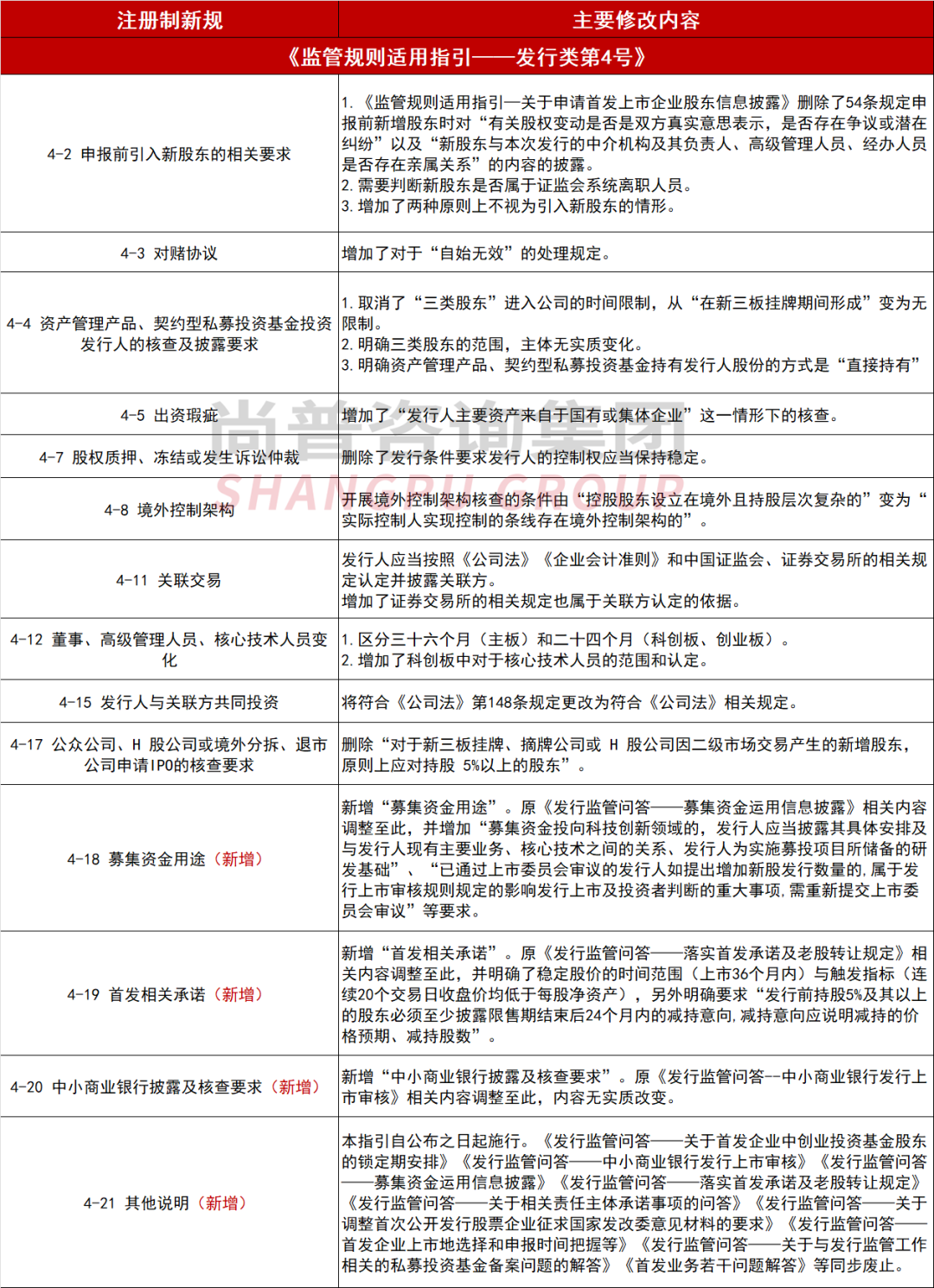

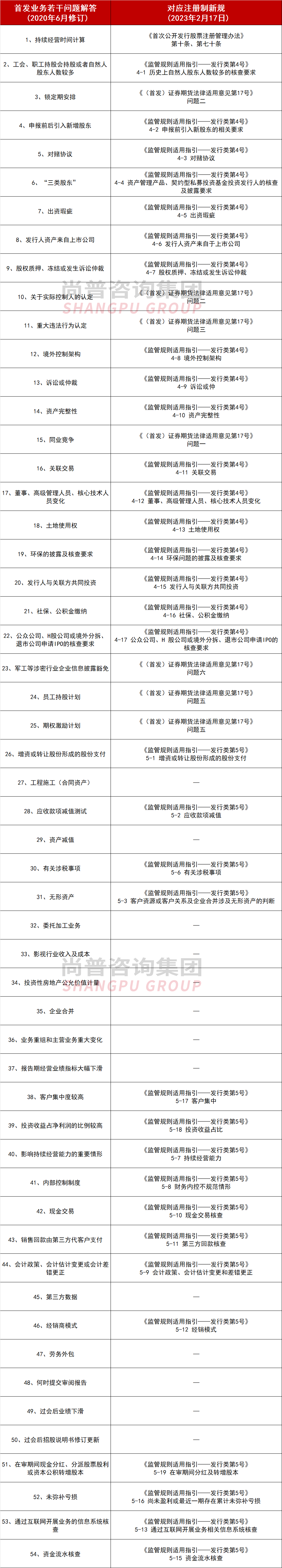

本文将总结《监管规则适用指引——发行类第4号》和《监管规则适用指引——发行类第5号》相较于“IPO54条”新增、删减和修改的内容。并对新规旧规的对应情况进行罗列。

《监管规则适用指引——发行类第4号》整理首发业务若干问题解答、监管问答共计9项文件,形成了20项规定。主要内容包括《首发业务若干问题解答(2020年6月修订)》的17项具体要求,以及根据发行监管问答整理出募集资金、承诺事项、中小商业银行审核等3项监管要求。相较于原规定,本次无重大新增或修改内容,仅涉及对原规定的整理完善。一是对首发业务若干问题解答与发行监管问答规定的重复或相近的内容予以整合,并完善相关文字表述。二是对部分规则进行完善。主要包括:针对申报前引入新股东情形,明确红筹企业拆除红筹架构、发行人重要子公司股权置换等方式可不视为新股东;针对解除对赌协议的情形,明确会计处理原则;针对原“三类股东”监管规则,按照《关于规范金融机构资产管理业务的指导意见》,修改为资产管理产品、契约型私募投资基金作为发行人股东的核查要求。一是适应全面实行注册制的改革要求。注册制改革突出以信息披露为核心,强化市场约束和法治约束,仅保留企业公开发行股票必要的资格条件、合规条件,因此对全面注册制后不作为发行条件但对投资者作出价值判断和投资决策有重大影响的审核标准修改为信息披露要求,对全面注册制后不再适用的审核标准予以删除。同时总结试点注册制经验,坚持切实把好信息披露质量关,有针对性地对审核标准进行增补。二是精简统一审核标准体系。精简整合不同板块的多个规则,形成一套有关发行条件、中介机构核查要求和信息披露要求的审核标准,统一适用于主板、科创板、创业板等首发企业审核注册工作。三是规范审核标准表述体例。主要按照“适用情形、核查要求、披露要求”的体例撰写,同时为保证内容简洁、清晰、易懂,部分事项不适用完整体例时从简。一是主要内容来自主板的首发业务若干问题解答、科创板和创业板相关审核问答等现行法规文件,聚焦首发企业具有共性的财务会计问题,包括增资或转让股份形成的股份支付、应收款项减值等。二是结合审核实践,对具体内容进行更新调整。例如,针对部分发行人日常经营活动高度依赖信息系统的情形,新增“5-14信息系统专项核查”。