发布日期:2019-06-27 浏览量:2485

今天有4家企业上会接受IPO审核,分别是科博达技术股份有限公司、小熊电器股份有限公司、深圳警翼智能科技股份有限公司、上海奕瑞光电子科技股份有限公司。四家IPO企业中,警翼奕瑞被否,其余顺利过会。

科博达属于典型的汽车零部件行业,公司产品主要是一些汽车上的智能控制系统,最主要的应用领域就是照明系统,在这汽车零部件行业也算是具有一定技术含量和市场竞争力的产品。公司报告期收入和净利润均保持了稳定增长的趋势,且2018年收入超过了25亿元,净利润也接近了5亿元,最后顺利过会。

作为一家从创意家电和主打性价比突围而出的互联网小家电制造厂家,小熊电器主打互联网性价比小家电,产品种类多,产品质量问题、低售价低利率、重营销轻研发等问题有可能导致其产品创新能力差,抗风险能力弱,小熊电器报告期内收入和净流润都是高速增长的,2017年已经实现1.5亿元的净利润,2018年上半年已经突破0.8亿元,最后顺利过会。

警翼智能是一家提供智能执法装备及执法信息化整体解决方案的国家级高新技术企业,主要产品为执法部门的执法记录仪及配套的信息采集的系统,毛利率超过50%。虽然公司报告期内收入和净利润都还是保持着比较明显的增长趋势,但是警翼智能生产主要靠外加工,称主要是减少不必要的固定资产和集中做研发,但公司却拟用近半募资购房产。另外,伴随着公司营收的增长,推广费激增,销售费用率远高于同行,最终被否。

奕瑞有限属于典型的医疗企业行业,产品主要就是数字化的探测设备,是高端医疗器械的核心部件。尽管公司技术水平较为先进,业绩成长也不错,但依然或存“董事长违规”、“向关联方利益输送”、“营收质量下滑”等诸多问题,最后被否。

科博达是少数进入国际知名整车厂商全球配套体系,并同步开发汽车电子部件的本土公司之一。科博达是一家汽车智能、节能电子部件的系统方案提供商,专注于汽车照明控制系统、电机控制系统、能源管理系统和车载电器与电子等汽车电子产品的研发、生产和销售。

【关注重点1:18年扣非净利将近5亿】

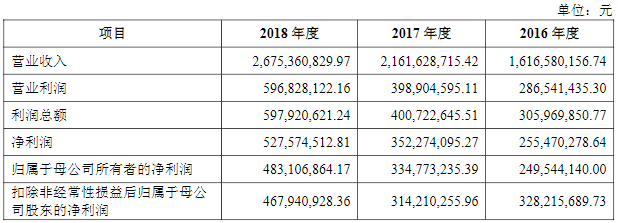

2016年至2018年,发行人实现的收入分别为16.17亿元、21.62亿元和26.75亿元;实现的扣非净利润分别为3.28亿元、3.14亿元、4.68亿元。

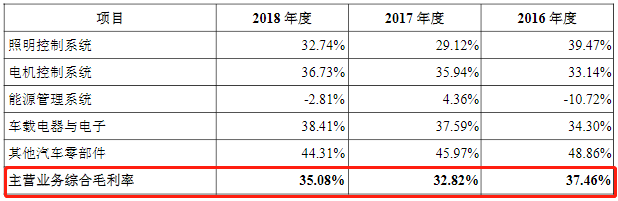

2016年-2018年,公司主营业务综合毛利率分别为37.46%、32.82%及35.08%。科博达产品的毛利率从14年开始逐年下滑,从42.12%下滑到17年的32.82%,科博达解释是除汇率外,市场竞争激烈,产品降价。2018年科博达毛利率首度出现回升,达到35.08%。

【关注重点2:典型的家族企业】

科博达技术股份有限公司前身为上海瓯宝电子科技有限公司,注册资本为300万元,其中华科工业持股比例为80%,华龙信息持股比例为20%。通过14年内先后三次增资以及三次股权转让,瓯宝电子变更为科博达技术股份有限公司。

瓯宝电子于2003年成立,2004年4月瓯宝电子引入自然人股东柯炳华。同年12月,瓯宝电子召开股东大会并引入股东柯炳金和柯桂华,柯炳华、柯炳金和柯桂华三人共同出资1200万元对瓯宝电子完成增资。上述三人是兄弟关系。

2007年11月,瓯宝电子更名为科博达有限,并成立科博达控股进而对公司进行8500万元的增资,同时引入柯磊、柯艾桦、柯丽华三名自然人股东。2016 年12 月底,公司通过增资控股的方式引入嘉兴富捷、嘉兴赢日、嘉兴鼎韬三个员工持股平台,而这三家员工控股平台的第一大股东均为柯姓家族成员。

2017年6月,科博达股份成立,随后,科博达股份引入杭州玉辉、复星惟实、张江汉世纪及正赛联投资四家外部机构。至此,科博达的股权变动告一段落。

截至招股说明书签署日,科博达的实际控制人为柯桂华与柯炳华,两人通过直接及间接方式合计控制公司60.21%的股份。但通过查询招股书发现,柯氏家族中持有科博达技术股份者不下十人——除了三家员工持股平台,杭州玉辉、张江汉世纪以及正赛联投资三家外部投资机构的股东中也有柯桂华家庭成员。而复星惟实则是复星系旗下创投公司。此外,出任科博达监事的张良森同时也是上海复星高科技的总裁助理。

据数据统计,本次发行前,公司实际控制人柯桂华、柯炳华及其一致行动人通过直接及间接方式合计控制公司96.29%股份;本次发行完成后,柯桂华、柯炳华及其一致行动人通过直接及间接方式合计控制公司86.64%股份,仍拥有公司的绝对控制权。

【关注重点3:海外企业客户较多】

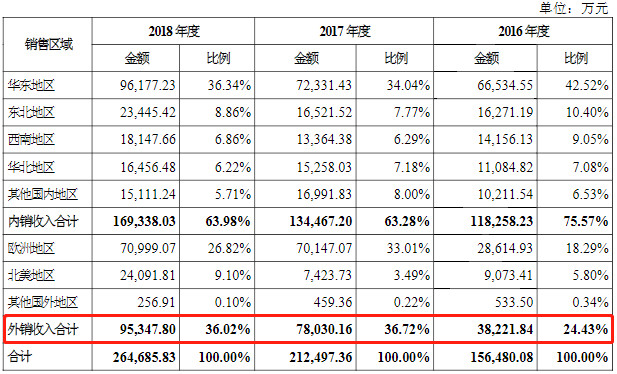

2016年-2018年,公司的境外销售金额保持稳定增长,分别达到3.82亿元、7.8亿元、9.53亿元,占当期总销售金额的24.43%、36.72%、36.02%。

科博达对境外客户主要使用欧元或美元报价,而部分原材料采购及成本分摊使用人民币计价,从报价到发货确认收入期间的汇率波动将影响公司毛利率水平。另外,科博达出口产品主要以欧元和美元作为结算货币,存在出口收入结算账期,确认收入到收汇期间的汇率波动将产生汇兑损益。

有业内分析人士表示:“人民币对欧元和美元的汇率波动将影响科博达出口产品和进口原材料的价格,对公司产品的国际竞争力产生影响,同时会产生汇兑损益,如今正值贸易摩擦,外部经济环境不稳,科博达的盈利能力可能受到持续影响。”

小熊电器,成立于2006年3月,公司主营业务为创意小家电研发、设计、生产和销售,与传统小家电企业的不同之处在于小熊电器主要运用互联网大数据进行创意小家电研发、设计、生产和销售,并在产品销售渠道与互联网深度融合,是一家典型的“创意小家电+互联网”的企业。小熊电器主要以厨房小家电为主,同时生产生活小家电及其他小家电,细分有锅煲类、电热类、壶类等厨房小家电和加湿器、除螨器等生活小家电。

【关注重点1:业绩稳定增长】

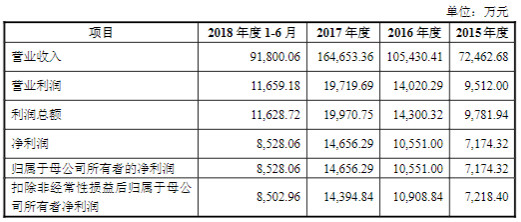

小熊电器近几年业绩亮眼。2015年至2018年1-6月营业收入分别为7.2亿元、10.5亿元、16.4亿元、9.18亿元,实现的扣非净利润分别为7218万元、1.09亿元、1.44亿元和8502万元。

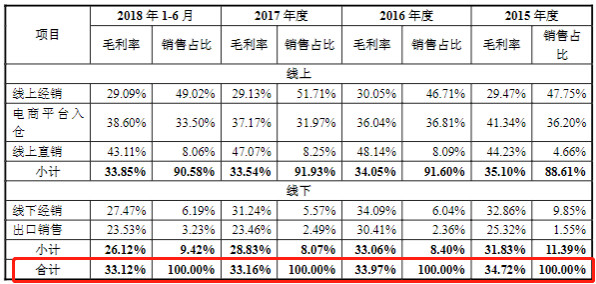

其中,线上营收占比超过九成。2015年至2017年小熊电器通过线上销售的收入分别为6.4亿元、9.6亿元和15.1亿元,销售收入占总营业收入之比分别为为88.61%、91.6%、91.93%。可以看出,小熊电器的营业收入是极其依赖线上渠道,线下销售的比例极低。

线上销售为主的模式是公司得以迅速扩张的主要原因,不过,线上占比较高为小熊电器带来的一系列问题也不容忽视。小熊电器有超过1/4营业收入是依赖京东商城的。在公司的前五大客户中,京东商城子公司北京京东世纪贸易有限公司一直排在首位,是公司的第一大客户。2015年、2016年、2017年、2018年1-6月销售额占总营收占比分别为:28.55%、28.33%、24.73%、26.33%。对单一大客户的销售依赖过大,不利于公司对下游的话语权,自身的合理权益会被削弱,自主定价权和毛利都将受到下游销售渠道的影响。

【关注重点2:重营销轻研发】

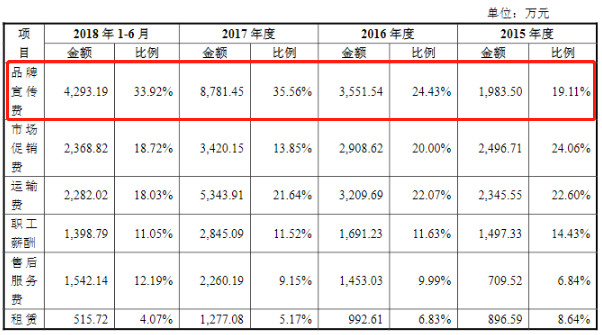

小熊电器在经营模式上,依托电商平台销售,走线上销售,避开了传统小家电企业的线下经销商与商超的实体销售路线,将产品定位为“卖萌”、时尚与高性价比,主打年轻人群体。这种模式主要通过电商广告、综艺节目广告植入、明星代言以及新媒体营销等多种形式引流进行品牌营销,故其品牌宣传费用一直居高不下。

2015年至2018年1-6月,小熊电器的品牌宣传费分别为1,983.50 万元、3,551.54 万元、8,781.45万元和4,293.19 万元,占营业收入的比例分别为 2.74%、3.37%、5.33%和 4.68%。销售费用则分别为1.04亿元、1.45亿元、2.47亿元、1.27亿元,占主营业务收入的比重分别为 14.36%、13.88%、15.04%、13.88%。

与线上大手笔品牌广告、影视明星代言的巨额营销费用不同,小熊电器在产品研发的投入不足2%。2015-2017年小熊电器的研发支出分别为992万元、1653万元、2507万元,占当期营业收入之比分别为:1.37%、1.57%、1.52%。而与可对比的同是小家电的同行相比较,同期苏泊尔的研发支出占营业收入的比例分别为:2.71%、2.95%、2.88%;九阳股份的研发支出占营业收入的比例分别为:3.68%、2.97%、2.95%。对比看出,小熊电器的研发投入不足同行的一半。其中,小熊电器拥有的369项专利中,231项为外观专利,仅有10项为发明专利。

重营销轻研发一个弊端则是带来严重且大量的质量问题,在相关平台和社区的用户评价中,不少消费者对小熊电器产品的质量表示不满,对其质量的吐槽也不在少数,而在质监局的检测中小熊电器也是多次“上榜”,因此在较低的性价比面前,价格便宜不仅不会成为其优势,反而会成为产品劣质、低端的代名词。

【关注重点3:净利率水平不高】

2016年至2018年1-6月销售毛利率分别为33.97%、33.16%和33.12%,同期销售净利率则分别只有10.01%、8.90%和9.29%。

小熊电器为寻求差异化发展,从一开始就定位“低端”,主打低价性价比。尽管近三年来小熊电器主要产品销售均价呈现出上涨的趋势,但与行业均价相比,还是凸显出了小熊电器的商业尴尬,仅有行业均价的五六成左右。生活小家电是一个充分竞争的市场,公司的销售毛利率属于制造行业的平均水平,提高净利润水平的主要途径是靠提高销售量。

警翼智能专注于提供智能执法装备及执法信息化整体解决方案的国家级高新技术企业,主营产品为执法记录仪、采集工作站及电子证据管理平台软件。其中,警翼系列的执法记录仪、采集工作站为公司主要产品。

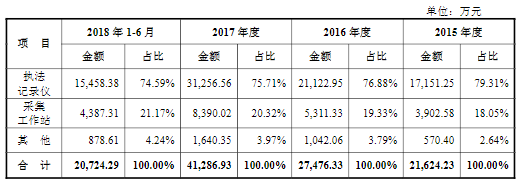

【关注重点1:产品品种较为单一】

2015至2018年1-6月,警翼科技实现营业收入分别为2.2亿元、2.78亿元、4.19亿元和2.11亿元;同期净利润分别为5703.21万元、6184.38万元、7226.8万元和3858.13万元;经营活动产生的现金流量净额分别为8333.4万元、7174.43万元、10708.47万元和-1821.57万元;主营业务毛利率分别为52.23%、51.87%、54.66%和50.36%。

警翼科技的产品品种较为单一。2015年至2018年1-6月,执法记录仪和采集工作站实现的销售收入合计占主营业务的比重分别为97.36%、96.21%、96.03%和95.76%。

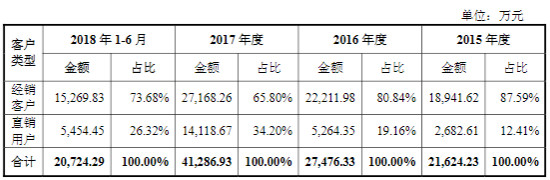

据招股书披露,公司采用“经销+直销”的销售模式。2015年至2018年1-6月公司经销商销售收入占主营业务收入比重分别为 87.59%、80.84%、65.80%和73.68%。直销用户收入占主营业务收入比重分别为12.41%、19.16%、34.20%和26.32%。

此外,报告期内前十名直销客户均为国家相关单位。

【关注重点2:企业高管曾在竞争对手TCL任职】

招股书披露,2010年4月29日,杨泊川等8名自然人签署公司章程,约定设立警翼有限公司,亦即警翼在股份制改革前的公司。

据工商资料显示,警翼早期的董事长和大股东是杨泊川,2012年12月,荣勤出任董事长,杨泊川退出。

作为警翼的实际控制人和董事长,荣勤直接持有警翼49.00%的股份,其控制的企业众翼投资、众壹投资分别持有公司8.80%、4.00%的股份。

据公开资料显示,荣勤出生于1966年,原为湖北工学院教师,后“下海”。1993年荣勤进入TCL工作,先后担任项目发展主任、副总经理、事业部总经理等职务,直到2009年。

一位安防人士表示,TCL是国内最早开始做执法记录仪的企业,只是主打产品不是执法记录仪,外行人不怎么了解。

除了董事长荣勤,警翼其他高管也有不少出自TCL。据招股书披露,担任警翼董事、总经理等职务的张平清,公司副总经理崔乘刚,财务总监李波等,早前都曾在TCL担任过管理层职务。

奕瑞有限主营业务为数字化X线探测器的研发、生产、销售与服务,产品可以广泛应用于医疗诊断、工业无损检测、安防检查等领域。数字化X线探测器是典型的高科技产品,属于“中国制造2025”重点发展的高科技、高性能医疗器械的核心部件。

【关注重点1:业绩相对稳定】

2015年至2018年1-6月,奕瑞有限实现营业收入分别为2.13亿元、2.56亿元、3.56亿元和1.81亿元,净利润分别为1893.45万元、4277.22万元、7090.54万元、2803.65万元,经营活动产生的现金流量净额分别为6345.12万元、4010.44万元、10168.27万元和-457.14万元。

2015年至2018年1-6月,奕瑞有限境外主营业务收入逐年增加,分别为9912.68万元、12812.08万元、13495.61万元和7422.25万元,占主营业务收入比例分别为47.99%、51.47%、39.53%和43.53%。

公司主营产品为数字化X线探测器,属于“中国制造2025”重点发展的高科技、高性能医疗器械的核心部件,因此被美国贸易代表办公室列入首批340亿美元加征关税商品清单。2015年至2018年1-6月,奕瑞有限对美国销售收入分别为6509.46万元、8202.74万元、8022.47万元、5086.57万元,占营业收入比重分别为30.55%、32.07%、22.55%、28.18%。

【关注重点2:董事长在其他公司任职首席科学家】

公司董事长曹红光2010年—2015年担任TCL医疗放射技术(北京)公司副董事长、首席科学家,2012年—2017年,历任上海奕瑞光电子科技有限公司董事、董事长。

公司董事长在TCL医疗放射技术(北京)公司任职期间与在奕瑞有限任职期间存在四年的重合。

TCL医疗系TCL集团子公司,主营业务为医疗影像设备的研发、生产及销售。2015年,奕瑞有限对TCL医疗关联方销售金额为236.01万元。值得注意的是,2015年曹红光尚在TCL医疗任职。曹红光从TCL医疗离职后的2016年-2018年1-6月,奕瑞有限对TCL医疗没有销售。

反馈意见提出,说明曹红光是否与北京国药恒瑞美联信息技术公司、TCL医疗放射技术(北京)公司签署保密协议、竞业禁止协议,是否存在违反前述协议的情形,是否存在纠纷或潜在纠纷。是否违反公司法第147条规定、148条规定。

【关注重点3:董事及财务总监关联公司为公司前五大供应商之一】

上海天马微电子有限公司及其母公司在2015年-2017年位列奕瑞有限第二大供应商,2018年1-6月升为第一大供应商。上海天马系天马微电子股份有限公司的全资子公司。奕瑞有限招股书表示将这一对母子公司视为同一供应商,合并列示为深天马。2015年-2018年1-6月,奕瑞有限向深天马采购金额分别为2208.67万元、2938.31万元、4080.91万元、2043.79万元,占原材料采购总额比例的26.97%、25.53%、22.06%、20.96%。

奕瑞有限实际控制人之一Tieer Gu,2006年-2014年任上海天马董事、总经理,另一实际控制人之一Chengbin Qiu 2008年—2010年任上海天马研发部资深经理。

奕瑞有限实际控制人之一杨伟振,2000年—2011年,担任深圳市蓝韵实业有限公司的研发工程师、研发总监。奕瑞有限财务总监郭鹏2010年-2011年担任蓝韵实业集团财务经理。

蓝韵实业及其受同一控制的公司位列奕瑞有限前五大客户。奕瑞有限招股书称,深圳蓝韵医学影像有限公司、蓝韵实业因受同一实际控制人控制,视为同一客户,合并列示为“蓝韵医疗”。2015年至2018年1-6月,奕瑞有限对蓝韵医疗的销售金额分别为1178.37万元、1124.92万元、2168.71万元、718.14万元,占奕瑞有限营业收入比例分别为5.53%、4.40%、6.10%、3.98%。