IPO要变天了?市场有望回暖?

发布日期:2025-02-28 浏览量:195

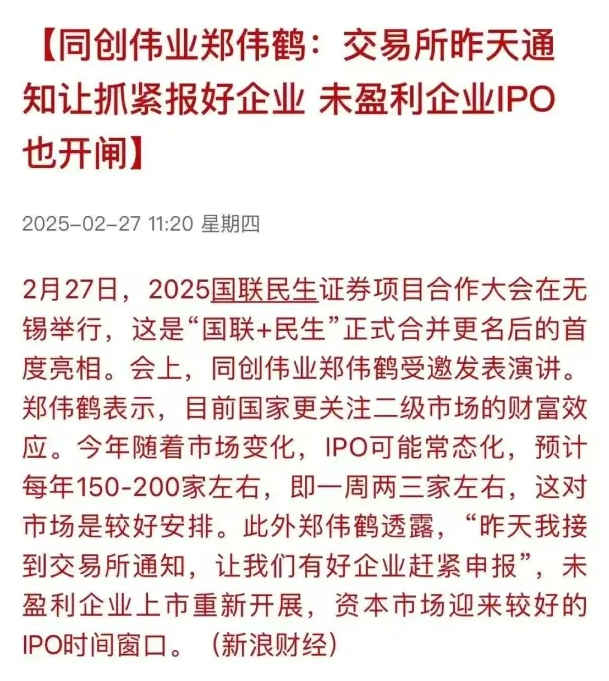

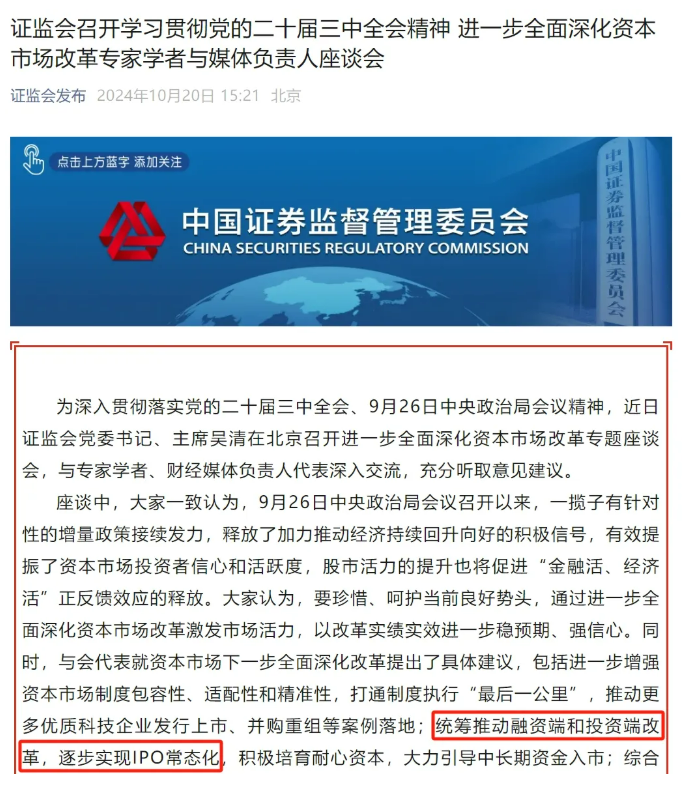

2月27日,一张图片在诸多微信群疯传,图片内容为【同创伟业郑伟鹤:交易所昨天通知让抓紧报好企业 未盈利企业IPO也开闸】。郑伟鹤提到“今年IPO可能常态化,预计每年150-200家”,这一说法与证监会座谈会上提及“逐步实现IPO常态化”相符。

2025年全年发行150-200家,平均每周约2-3家。这一判断与多方机构预测高度契合,例如中信证券预计全年IPO数量约200家,募资规模1300亿元,安永亦认为发行节奏将“稳中有增”。因此尚普君认为,IPO常态化发行,一年150-200家的说法没什么问题。但尚普君对“交易所通知让抓紧报好企业”的说法存疑。一、目前除了新浪财经,并没有其他主流官方媒体发布该观点;二、在目前尚普君能查阅到的郑伟鹤视频中,并没有直接提及此事。所以,尚普建议先不要盲目相信,且看后面官方发布的消息和公告。此外,为了验证这则消息的可靠性,尚普君将这则讯息投喂给AI。以下是由AI生成的内容,仅供参考。国联民生证券项目合作大会确于2月27日在无锡举行,这是其合并更名后的首次公开亮相,吸引了2000多名嘉宾参会,包括地方政府领导、上市公司高管及行业专家。郑伟鹤作为创投机构代表受邀演讲,符合大会“聚焦资本市场新技术、新趋势”的主题。网传的郑伟鹤发言内容(如“IPO常态化”“未盈利企业IPO开闸”)并未在搜索结果中的其他网页(如证券时报、上海证券报等)中被直接提及。这可能表明:该信息仅在特定渠道(如新浪财经)发布,尚未被广泛转载;或存在信息选择性传播的可能,需结合其他政策动态交叉验证。中国证监会近年持续推进注册制改革,2023年全面注册制落地后,IPO审核效率提升,但2024年因市场波动曾阶段性收紧。郑伟鹤所称“IPO常态化”符合注册制改革方向,但具体数量需结合监管层公开表态。目前官方未明确2025年IPO数量目标,150-200家接近2019-2021年注册制试点期间的年均水平(约400家),若属实则显示政策较2024年宽松。以每周2-3家计算,全年IPO融资规模约2000-3000亿元(假设单家融资10-15亿元),与当前A股市场总市值(约90万亿元)相比,对流动性的冲击可控。但需注意,若二级市场持续低迷,大规模IPO可能加剧资金分流压力。交易所通常通过保荐机构(券商)而非直接联系创投机构传递政策信号。郑伟鹤称“接到交易所通知”可能有两种解释:非正式沟通:交易所通过行业座谈会等形式向头部创投机构释放信号,鼓励其推动被投企业申报;信息误读:创投机构从券商或企业处间接获知政策动向,表述中被简化为“交易所通知”。2020年科创板开市前,监管层曾通过窗口指导鼓励硬科技企业申报,但未公开要求“抓紧申报”。若当前确有类似动作,可能反映监管层对提振一级市场信心、支持科技创新的迫切性。科创板、创业板此前允许未盈利企业上市,但2024年因市场调整一度暂停。若重启,可能针对特定领域(如生物医药、芯片设计等),需符合“硬科技”标准,并强化信息披露与投资者适当性管理。未盈利企业上市可能引发估值泡沫和破发风险,尤其在二级市场情绪较弱时。此前港股(生物科技公司)部分企业破发率超50%,监管层需在支持创新与保护投资者间平衡。高可信度:IPO常态化、未盈利企业上市重启符合政策趋势,且与国联民生证券大会“服务实体经济”“聚焦硬科技”的主题一致;待验证细节:“交易所直接通知创投机构”缺乏先例,需关注后续官方文件或交易所动态。市场流动性压力:若IPO提速与减持新规叠加,可能压制市场情绪;政策执行偏差:未盈利企业门槛若过低,或导致上市企业质量参差。郑伟鹤的发言部分内容(如IPO常态化、未盈利企业开闸)具有政策合理性,但“交易所通知”的表述需谨慎对待,可能为间接信息传递或非正式沟通。投资者应结合两会后政策细则及交易所公告进一步验证,重点关注硬科技、新能源等领域的未盈利企业动态。