港股IPO|11家企业递表,8家获得证监会备案通知书!

发布日期:2025-06-15 浏览量:1636

港股热点事件

今年上半年香港市场预计约40家公司首发上市,募资额约1087亿港元。和去年同期相比,上市企业数量和募资金额分别大涨33%和711%。

海天味业港股IPO招股已获495倍超额认购

IPO市场

2022年9月,轩竹生物递交上交所科创板的上市申请,保荐机构也为中金公司。由于尚未盈利且营业收入低于1亿元,轩竹生物递表上交所拟采用《科创板上市规则》第 2.1.2 条第一款第(五)项规定的上市标准申报科创板发行上市。

2023年1月、2月,轩竹生物分别就第一轮、第二轮审核问询函进行回复。2023年3月8日,在上交所2023年第6次上市审核委员会审议会议中,轩竹生物的首发上会遭暂缓审议。

根据结果公告显示,上市委会议现场问询的主要问题包括:说明发行人各主要在研产品与国内已上市产品和其他竞争方在研产品相比在技术方面的优势;发行人在商业化方面的规划及相对其他竞争方的优势。同时,上交所还要求轩竹生物进一步披露各管线在研产品的技术优势、后续商业规划及具体举措。

在此次递交港交所的招股书中,轩竹生物表示,鉴于自身的业务发展及战略规划考察因素,对现行资本市场状况及其他相关因素进行全面分析后,公司决定撤回A股上市申请。2024年5月24日,科创板终止对轩竹生物首次公开发行股票并在科创板上市审核的决定。

(二)华大北斗

华大北斗总部位于中国深圳,在导航定位芯片设计领域处于国内领先地位,提供支持北斗及全球主要GNSS系统的导航定位芯片和模块,同时提供GNSS相关解决方案。在芯片级双频高精度定位技术、低功耗技术、高集成度一体化SoC设计技术等方面具备显著领先优势。

(三)拨康视云

6月11日,长风药业在港交所递交招股书,中信证券、招银国际为其联席保荐人。在此之前,长风药业于2024年11月递交港股招股书,6个月后失效。

长风药业前身是2007年成立的江阴长风医药科技有限公司。目前,长风药业专注于吸入技术及吸入药物的研发、生产及商业化,专注于治疗呼吸系统疾病。

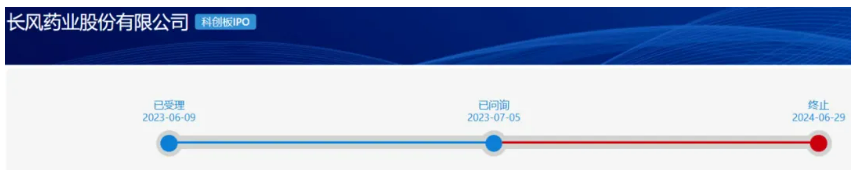

在瞄上港股市场之前,长风药业曾两次向A股科创板发起冲击,但均以失败告终。

2021年2月,长风药业向科创板提交上市申请,随后于2021年4月撤回相关申请材料。2023年6月,公司再次向科创板发起冲击,但历时一年再次失败。

6月11日,广合科技向港交所递交招股书,联席保荐人为中信证券、汇丰,公司正式冲击“A+H”两地上市。

根据公开资料,广合科技于2024年4月2日在深市主板上市,主要从事研发、生产及销售应用于算力服务器及其他算力场景的定制化PCB,产品主要应用于数据中心、云计算、工业互联网、人工智能、5G通讯、汽车电子、安防和打印等终端领域。

根据弗若斯特沙利文的资料,以2022年至2024年的累计收入计算,公司在总部位于中国大陆的算力服务器PCB制造商中排名第一,在全球算力服务器PCB制造商中排名第三,占全球市场份额的4.9%。

6月10日,明略科技正式递交招股书,计划在主板上市,中金公司担任独家保荐人。

明略科技的前身为汇智控股,作为中国最大的数据智能应用软件供应商,持股26.96%的腾讯是其最大外部股东。去年11月,公司首次递表港交所,然而业绩却出现了大幅下滑,目前公司运营资金较为承压。时隔半年后,“汇智控股”更名为“明略科技”二度冲刺港股IPO。

6月9日,创智芯联向港交所提交上市申请书,联席保荐人海通国际、建银国际、招商证券国际。

招股书显示,创智芯联是中国领先的金属化互连镀层材料和关键工艺技术的方案提供商,近二十年始终致力于推动晶圆级和芯片级封装,以及PCB制造领域镀层材料供应链发展。

根据弗若斯特沙利文的资料,按2024年收入计,创智芯联是中国市场中最大的国内湿制程镀层材料提供商,同时是中国市场最大的一站式镀层解决方案提供商。十多年来,公司在电子封装领域成功度过多个行业周期和技术变革浪潮,与行业共同成长的同时也展现出持久的适应力。

创智芯联曾准备在A股上市,并接受上市辅导,但在2025年5月撤回上市辅导,并最终选择在港股交表。

(九)卧安机器人

6月8日,卧安机器人向港交所递交上市申请书,联席保荐人包括国泰君安、华泰国际。

招股书显示,卧安机器人成立于2018年,是全球领先的AI具身家庭机器人系统提供商。产品包含由增强型执行机器人及感知与决策系统组成的AI具身家庭机器人系统及其他智能家庭产品,全面覆盖智能操控,家务劳动,智慧管家,养老护理,安全防护,能源管理等家庭核心场景,并不断提升家庭场景覆盖纵深及机器人智能自主学习和决策能力,为用户提供完整丰富的家庭智能生活生态系统。

根据弗若斯特沙利文报告,按2024年零售额计,卧安机器人以11.9%的市场份额在AI具身家庭机器人系统领域位居全球第一,且是全球唯一布局家庭机器人全品类的AI具身家庭机器人系统提供商。其旗舰品牌SwitchBot在全球特别是核心市场表现强劲,自2022年起连续三年蝉联日本AI具身家庭机器人系统市场零售额第一。

卧安机器人主要营收来自于日本、欧洲及北美市场,上述市场合计收入占公司总收入95%以上,在这些区域的零售额增速均位居行业领先,其中,欧洲市场最近三年复合增长率超过68%。

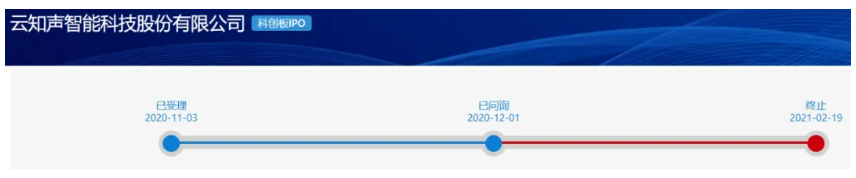

早在2020年,云知声就曾冲刺科创板“AI语音第一股”,计划募资9.1亿元。但最终以“出于战略发展考虑”为由撤回上市申请,随后云知声转战港股。

根据弗若斯特沙利文资料,按2024年收入计,公司是中国最大的速冻食品公司,市场份额为6.6%。尤其是在速冻食品行业,2024年,公司在中国速冻调制食品市场排名第一,市场份额为13.8%,是第二名的约五倍;2024年,公司在中国速冻菜肴制品市场排名第一,市场份额为5.0%,超过该市场第二名至第四名的市场份额总和;2024年,公司在中国速冻面米制品市场排名第四,市场份额为3.2%。中国的速冻食品行业竞争激烈且分散,按2024年收入计,五大参与者的市场份额合计为15.0%。

安井食品产品组合涵盖速冻调制食品、速冻菜肴制品和速冻面米制品三大品类,旗下拥有“安井”、“冻品先生”、“安井小厨”、“洪湖诱惑”、“柳伍”、“功夫食品”等多个品牌,产品定位涵盖不同细分市场和价位。2024年拥有39个营收超过1亿元人民币的大单品。

6月10日,曹操出行通过港交所聆讯,华泰国际、农银国际和广发证券担任联席保荐人。

成立于2015年的曹操出行是是吉利控股集团布局“新能源汽车共享生态”的战略性投资业务。招股书显示,截至2024年12月31日,曹操出行的业务已覆盖136座城市,其中2024年新拓展85座城市。

2023年和2024年,曹操出行的总GTV(总交易额)分别为122亿元和170亿元,分别较2022年和2023年增长37.5%和38.8%。根据弗若斯特沙利文报告,按GTV计算,曹操出行自2021年起连续位列国内网约车平台规模前三,并于2024年跃居行业第二。

6月10日,香江电器通过港交所上市聆讯,国金证券为独家保荐人。

香江电器2024年原拟在深交所主板公开发行不超过6,821.9837万股,占发行后总股本的比例不低于25%,不涉及原有股东公开发售股份的情况。公司拟募集资金57,579.02万元,用于香江电器-品质生活家居用品建设项目、香江电器-研发中心建设项目、补充流动资金。

后于同年5月22日,湖北香江电器深交所主板IPO审核状态变为“终止”,并于9月30日向港交所主板提交了上市申请。

6月9日,颖通控股已通过港交所上市聆讯,保荐人为法国巴黎银行和中信证券。

公司主要业务是销售和分销从第三方品牌授权商采购的香水、彩妆、护肤品、个人护理产品、眼镜及家居香氛等产品,并为品牌授权商提供市场部署服务,例如品牌管理和市场进入及扩张计划。

公司在中国(包括港澳)拥有广泛的销售网络,覆盖400多个城市,超过100个自营线下POS和8000多个零售商客户经营的POS。此外,公司也通过电商平台和社交媒体进行在线销售。

6月9日,药捷安康通过港交所聆讯,中信证券、华泰国际为联席保荐人。