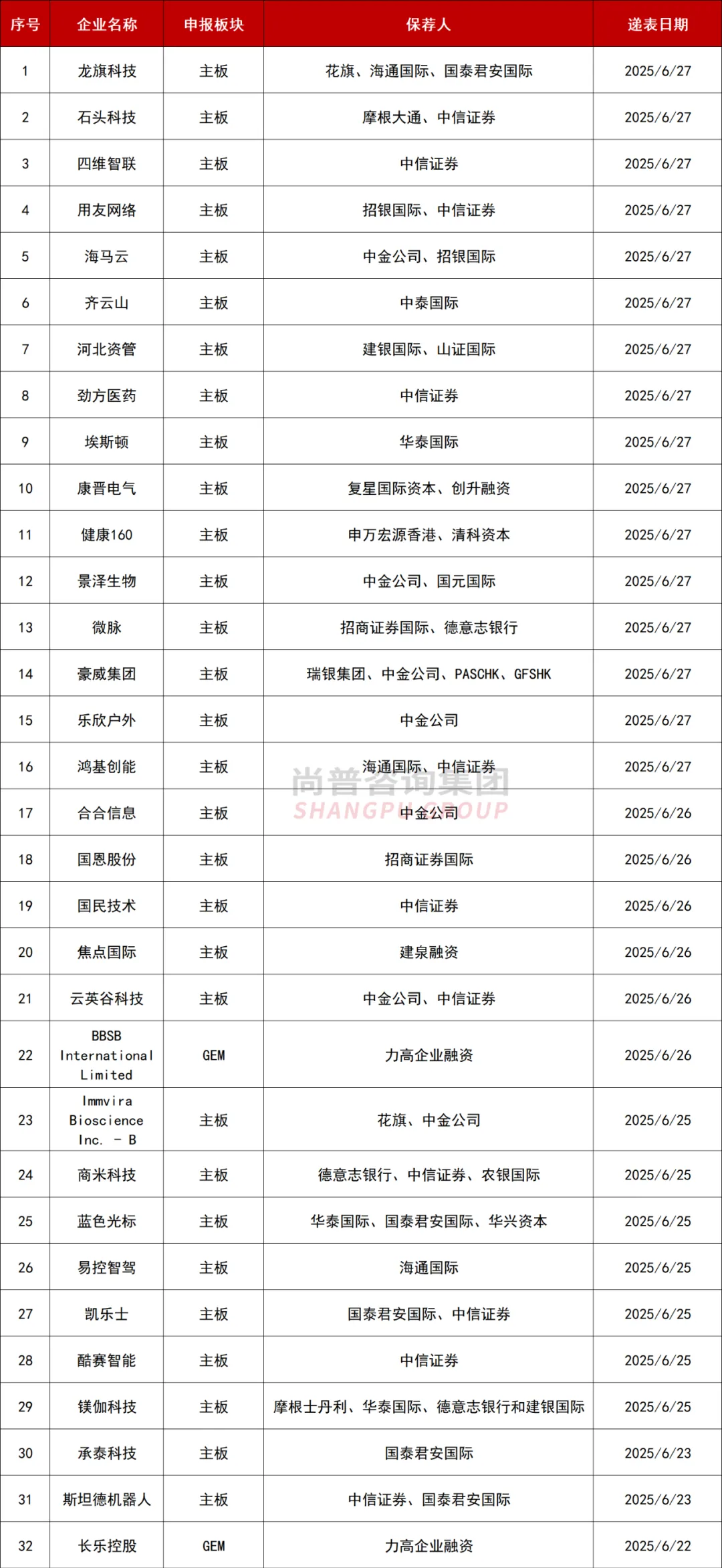

港股IPO|32家企业递表,5家获得证监会备案通知书!

发布日期:2025-06-30 浏览量:928

港股热点事件

今年以来,随着AI大模型的快速迭代和创新应用的广泛落地,全球范围内对算力基础设施的需求呈现指数级增长,推动终端生态与场景应用迎来变革。在此背景下,众多AI企业寻求赴港上市。

6月30日,云知声将登陆港股市场。据统计,目前港交所共有超20家人工智能相关企业正在排队IPO,数量明显高于往年,包括特斯联、卧安机器人、群核科技、云迹科技、深演智能等。

业内人士认为,港交所第18C章等上市制度的优化,为处于快速成长期但尚未实现盈利的AI企业打通了资本化关键路径。但人工智能行业存在“技术投入高,盈利周期长”的难题,二级市场对其投资逻辑也正从“概念驱动”向“价值驱动”转变。

IPO市场

(二)石头科技

用友网络创立于1988年,一直专注于信息技术在企业与公共组织应用与服务领域。

据Gartner研究显示,用友网络是全球ERP SaaS市场TOP10中唯一的亚太厂商,全球高生产力aPaaS市场Top10中唯一亚太厂商的中国厂商,也是唯一入选Gartner HCM云魔力象限、ERP云魔力象限荣誉企业的中国厂商。

同时,IDC数据显示,用友网络持续领跑中国企业云服务市场,在中国aPaaS市场占有率第一、中国企业应用SaaS市场占有率第一,并在中国超大型及大型企业应用SaaS市场连续多年稳居市场占有率第一,是中国企业数智化服务和软件国产化自主创新的大国品牌。

用友网络(600588.SH)于2001年5月18日在A股上市。截至周五(6月27日)收市,其总市值约人民币448亿元。

6月27日,埃斯顿在港交所递交招股书,华泰国际为独家保荐人。

6月27日,合合信息在港交所递交招股书,中金公司为独家保荐人。

合合信息是一家人工智能产品公司,创立于2006年,核心产品是为全球C端用户和多元行业B端客户提供完善的产品组合,旗下拥有“扫描全能王”“名片全能王”等一众应用软件。

其中“扫描全能王”是全球用户规模最大的图像文本处理AI产品。截至2025年3月31日,“扫描全能王”已覆盖全球超过200个国家和地区,按累计设备计,已服务超10亿用户。根据灼识谘询,按2025年3月的月活跃用户数计,扫描全能王是全球用户规模最大的图像文本处理AI产品。

国恩科技是一家以科技创新为核心驱动力、以长期规模效益为目标的综合性企业集团。公司践行"一体两翼"的发展战略,构建了纵向一体化的产业平台,深耕大化工、大健康两大行业领域。

在大化工行业领域,国恩科技深耕化工新材料产业链,多维度构建"新材料+"产业生态圈,不断完善大化工产业纵向一体化布局。公司以有机高分子材料改性业务为基石,向上游延伸至苯乙烯、聚苯乙烯、可发性聚苯乙烯及聚丙烯等绿色石化材料业务。同时,持续深化下游产业布局,深挖电子电器、汽车工业、新能源、储能等行业多元化应用需求。

根据弗若斯特沙利文的资料,按2024年中国高分子材料改性相关板块营收计,国恩科技是中国第二大的有机高分子材料改性生产企业。按2024年中国聚苯乙烯相关产能计,公司是中国最大的聚苯乙烯生产企业。

在大健康行业领域,国恩科技聚焦天然胶原产业,向下纵向延伸产业链。公司主要子公司东宝生物拥有几十年的悠久历史,依托从胶原到"胶原+"纵向一体化发展战略,已成功建立起覆盖动物胶原料到终端的产品布局。根据弗若斯特沙利文的资料,按2024年中国骨明胶行业产量计,国恩科技是中国市场产量位居第二、中国内资品牌产量位居第一的骨明胶生产企业;按2024年中国空心胶囊行业相关产量计,公司是中国内资品牌产量第二大的空心胶囊生产企业。

6月26日,国民技术正式递交招股书,计划在主板上市,中信证券担任独家保荐人。

国民技术成立于2000年,2010年4月30日在深圳证券交易所挂牌交易,主营业务为自主技术、自主品牌的集成电路芯片研发设计及销售,并提供相应的系统解决方案和售后的技术支持服务;锂离子电池人造石墨负极材料研发、生产和销售,以及石墨化加工服务。

公司主要产品包括安全芯片、通讯芯片和锂电池负极材料,广泛应用于广泛应用于物联网、工业控制、电机控制与驱动、电池及能源管理、汽车电子、智能家居家电、消费电子、智能表计、医疗电子、安防、生物识别、通讯、传感器,以及网络安全认证、电子银行、电子证照、移动支付与移动安全等应用方向。

6月25日,商米科技向港交所提交上市申请书,联席保荐人德意志银行、中信证券、农银国际。

2021年6月,商米科技向A股科创板递交上市申请,拟募资10亿元。2022年3月,公司IPO终止,原因未公布。从上交所的问询内容看,商米科技的科创属性遭到两轮深度问询,市场猜测公司或不满足科创属性评价要求。

上交所问询指出,商米科技归属“1.1.2 信息终端设备”、物联网和智能硬件行业的依据是否充分;与同行业公司同类产品相比,公司产品高复用、高可靠以及核心技术先进性如何体现;相较于可比公司,公司是否存在盈利能力较差、产品竞争力较弱等情形,是否存在低价倾销的行为。

(九)蓝色光标

6月25日,蓝色光标向港交所递交上市申请书,联席保荐人包括华泰国际、国泰君安国际、华兴资本。

蓝色光标,成立于1996年,于2010年2月26日在A股上市。

作为最大的中国营销公司,专注于为不同行业的客户提供一站式技术驱动营销服务,满足客户全生命周期的营销需求。

根据弗若斯特沙利文的资料,于2024年按收入计,蓝色光标为最大的中国营销公司,也是全球前十大营销传播公司中唯一一家中国企业,排名第十。

酷赛智能成立于2006年,主要从事面向国内外市场的智能手机、三防手机及印刷电路板组件的研发、设计、制造和销售。

2023年12月,酷赛智能开始参加深圳证监局的上市辅导,但在今年1月终止了A股上市进程,转而南下香港资本市场。对于转道港交所上市的原因,其表示是“目的是吸引更有声望和国际化的投资者群体。”