2023年12月25日,据沪深交易所官网披露,因发行人主动申请撤回材料,北京**医疗器械股份有限公司及南通**磁业股份有限公司IPO被终止审核。公司是国内一家专注于血管疾病治疗领域创新产品及疗法研发与应用的高新技术企业,主营业务为主动脉、外周及冠脉、神经介入及通路领域医疗器械产品的研发、生产和销售。公司是一家拟采用科创板第五套上市标准的医疗器械公司,符合并适用第(五)项规定的上市标准:预计市值不低于人民币40亿元,主要业务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果,符合其他科创板定位需具备明显的技术优势等相应条件,目前尚未实现盈利。

今年6月份以来,关于IPO政策收紧的相关传言便络绎不绝,沪深板块涉及“吃穿住”的在审拟IPO企业基本会被劝退,未申报的不受理,除非规模较大的标杆龙头企业。此外,科创板第五套标准趋于收紧。

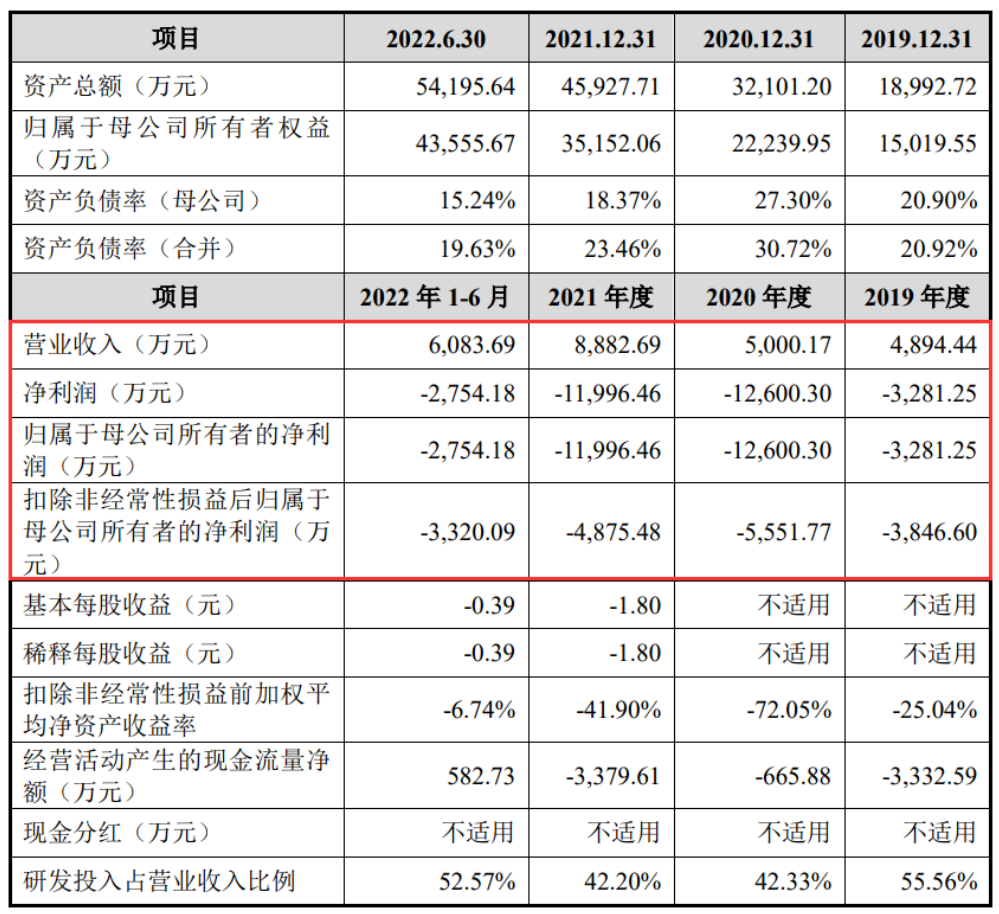

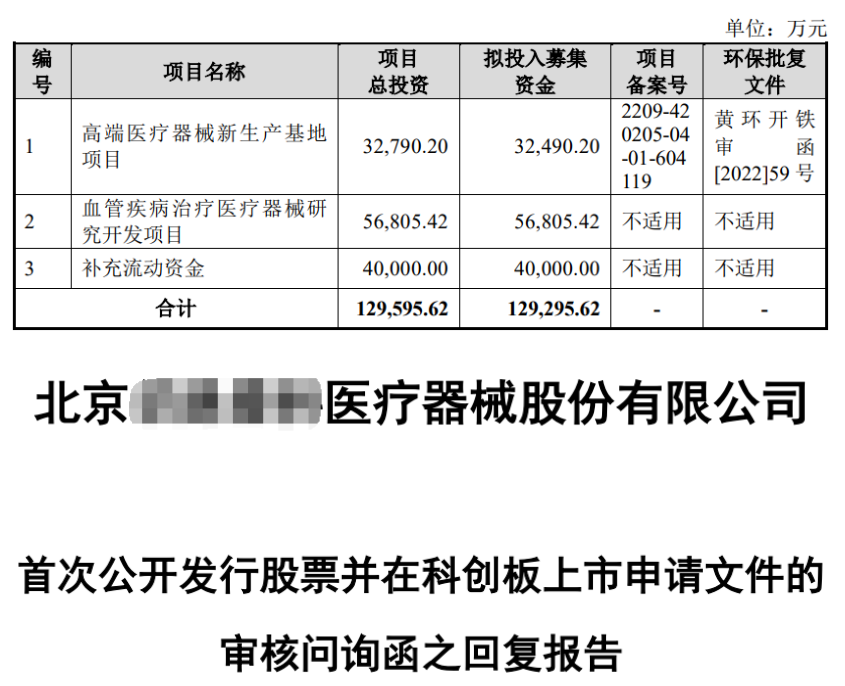

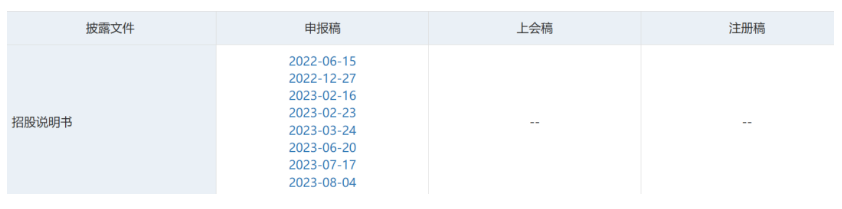

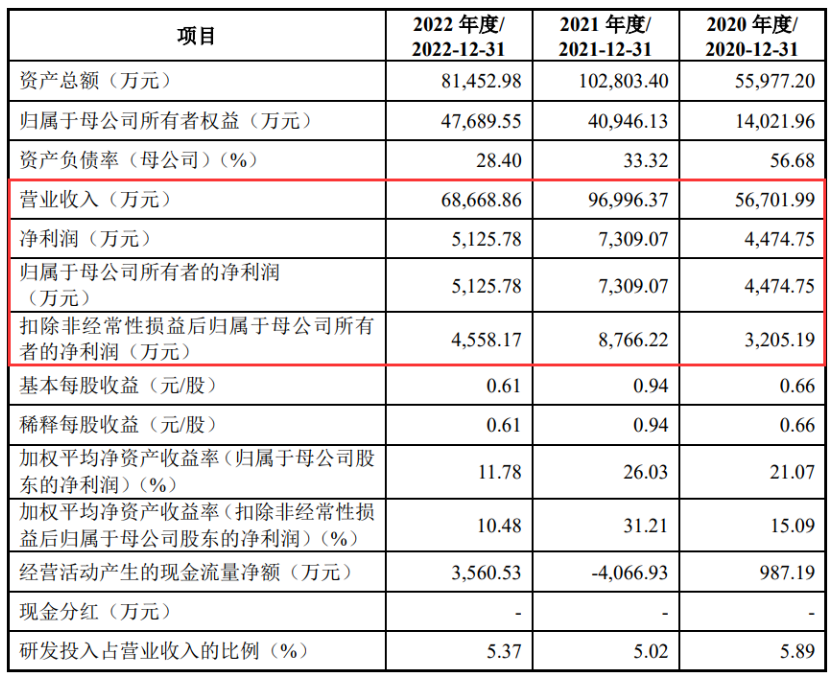

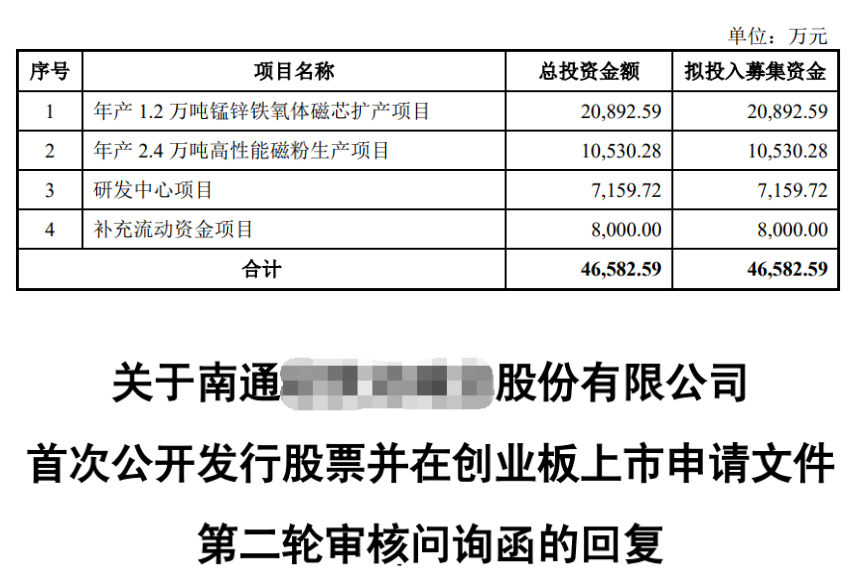

公司行业领域归类属于《上海证券交易所科创板企业发行上市申报及推荐暂行规定》第四条第六款“生物医药领域,主要包括生物制品、高端化学药、高端医疗设备与器械及相关服务等”。2019年至2022年1-6月,公司营业收入分别为4,894.44万元、5,000.17万元、8,882.69万元及6,083.69万元;净亏损分别为3,281.25万元、1.26亿元、1.20亿元及2754.18万元,三年半累计亏损3.06亿元。此次科创板IPO,公司原拟募资12.93亿元,其中4亿元将用于补充流动资金,其余投向高端医疗器械新生产基地项目及血管疾病治疗医疗器械研究开发项目。(1)发行人多分支人工血管支架于2020年4月获得国家药监局器审中心“创新医疗器械”特别审批,目前已完成临床试验入组,处于随访阶段,预计2024年获批,目前仅披露临床试验主要终点和次要指标;(2)发行人外周超声导管Ⅰ代已进入临床试验阶段,目前已有2名受试者完成入组,主要有效性终点为术中即刻完全穿越腔内闭塞病变的比率,安全性指标为器械缺陷发生率和不良事件发生率,预计2024年获批,外周超声Ⅱ代产品和冠脉超声Ⅰ代、Ⅱ代产品均处于临床前开发阶段。(1)多分支人工血管支架临床试验最新进展、已取得的试验数据/结果(如有),与主管部门沟通达成的共识情况,现有临床结果是否符合预期,后续临床推进是否存在实质性障碍;2020年即进入创新医疗器械特别审批程序至今尚未注册的主要原因,是否存在影响申报注册的重大不利事项;(2)发行人外周、冠脉超声领域多代产品同时开展研发试验的原因和合理性,外周超声导管Ⅰ代产品临床试验方案中具体对照竞品、评价指标、关键参数选择及临床试验最新进展、与主管部门沟通及达成的共识情况;(3)前述两款在研产品临床试验中不良事件统计的具体口径及其合理性;按照临床试验方案内容,完善关于多分支人工血管支架临床试验主要有效性和安全性指标的信息披露;(4)请发行人结合两款主要在研产品临床试验的最新进展和取得的成效,审慎披露预计获批时间,并充分揭示相关研发风险。(1)发行人的无形资产账面价值分别从2019年48.22万元增至2022年6月的15,172.53万元,商誉账面价值从0增长至6,420.12万元,发行人无形资产及商誉主要来自报告期内收购普益盛济及华通集智相关事项产生,报告期内商誉未发生减值;(2)发行人2020年12月以7,500.00万元定价收购普益盛济,合并日评估值8,300万元,显著高于账面资产净额215.42万元;发行人2021年6月收购华通集智76.37%股权,合并日评估值17,006.33万元,显著高于账面资产净额3,047.43万元;(3)上述收购事项存在较高资产增值。普益盛济技术类无形资产账面价值为0元,评估值5,228.00万元;华通集智无形资产账面价值为25.16万元,评估值为13,969.09万元。(1)针对两次收购,分别列示收购合并日各项可辨认资产公允价值评估测算情况以及评估增值率及其合理性;分别列示报告期各项资产的入账价值、摊销年限及摊销方法、收购后的各年摊销金额及减值情况,并说明收购所涉可辨认资产的确认及计量是否均符合《企业会计准则》的规定;(2)结合普益盛济及华通集智收购后的财务经营表现、产品研发进展,说明上述被收购方评估增值及收购溢价较高的公允性及合理性,是否损害发行人利益;现金收购支付部分的资金去向,是否存在向关联方输送利益的情形;(3)发行人报告期各期末进行商誉减值测试的具体方法、减值测试过程、减值测试结果及其合理性,分析上述两家被收购方是否符合《会计监管风险提示第8号-商誉减值》与商誉减值相关的特定减值迹象;结合标的资产历史收入增长率、在研产品实际研发进度等,分析减值测试中的预计收入增长率、预计毛利率和折现率及其他重要参数的合理性。(1)2019-2021年,公司销售费用分别为2,820.58万元、3,451.73万元、4,263.73万元,占营业收入比重约为50%左右,其中推广宣传费占销售费用比重约30%;(2)2020年至2021年,发行人营业收入由5000.17万元增至8882.69万元,平均薪酬由32.00万元降至29.16万元;(3)经销商不与发行人合作共同开展市场推广活动,发行人不额外针对特定经销商所覆盖的医院开展推广活动;(4)公司所销售的支架产品需要进行手术跟台,由公司销售人员和普通经销商或二级经销商一起覆盖临床病例。(1)在经销为主的销售模式下,发行人销售人员承担的具体业务职能范围、激励考核制度,是否符合公司经营实际情况及行业平均水平;平均薪酬与营业收入的匹配情况,2020至2021年,在营业收入增长的情况下平均销售薪酬出现下滑的原因;(2)发行人推广宣传费的主要内容,报告期内前五大支付对象,相关推广服务商是否具有合法的经营资质及能力;报告期内客户拜访、举办会议的具体情况;(3)销售费用中明细项目的入账是否有对应报销凭证,报销凭证是否规范真实,发票的开具是否与支付对象保持一致,是否有集中开票(开票时间集中、地点集中或支付对象集中)的情形;(4)报告期内发行人、主要经销商及推广商是否存在商业贿赂行为,销售人员与经销商、终端客户是否存在异常资金往来,发行人相关内部控制制度能否有效防范商业贿赂风险;(5)报告期各期发行人跟台的手术台数与销售人员人数的匹配性,手术跟台模式与同行业是否存在差异及原因;跟台发生的费用类型及入账科目,结合可比公司处理情况,说明是否符合《企业会计准则》规定及行业惯例;(6)发行人是否可以掌握所有产品的手术跟台情况,是否可以掌握终端使用数据。公司专业从事锰锌软磁铁氧体材料的研发、生产和销售,产品涵盖功率类和高导类两大系列的磁粉和磁芯。公司为各类电子磁性元件实现电能传输、电能变换和信号筛选等功能提供高性能磁性材料,满足家用电器、消费电子、光伏发电、汽车电子等领域的多样化需求。根据中国电子材料行业协会磁性材料分会的数据,公司2020年至2022年锰锌软磁铁氧体材料的产量位居国内同行业前3位。根据国家统计局颁布的《国民经济行业分类》(GB/T4754-2017),公司所属行业为“计算机、通信和其他电子设备制造业(C39)”中的“电子专用材料制造(C3985)”。2022年6月15日,公司创业板IPO获深交所受理,次月进入已问询环节。截至撤回前,公司已更新披露了八版招股书。2020年至2022年,公司实现营业收入分别约为5.67亿元、9.70亿元及6.87亿元;净利润分别约为4,474.75万元、7,309.07万元及5,125.78万元。公司方面称,2022年在氧化铁罕见的暴跌行情下,期初存货成本、库存量处于较高水平,对功率类磁粉毛利率产生较大负面影响,由2021年的22.40%下降至9.53%,同时因下游家用电器和消费电子行业需求低迷,公司产品销量下滑。在期初存货成本较高及销量下滑双重因素的不利影响下,2022年公司净利润较2021年下滑29.87%。报告期内公司主营业务毛利率分别为24.92%、24.49%和18.64%。2022年主营业务毛利率较2021年下降5.85个百分点。(1)受氧化铁等主要原材料价格大幅波动影响,发行人2022年1-6月归母净利润同比下滑28.97%,预计2022年全年归母净利润下滑53.23%至48.67%。(2)发行人从事锰锌软磁铁氧体材料的研发、生产和销售,产品涵盖功率类和高导类两大系列的磁粉和磁芯。可广泛应用于家用电器、消费电子等领域。(1)量化分析2022年业绩下滑原因;结合最新业绩、最新在手订单、期后原材料及发行人产品价格波动、报告期末存货情况等,进一步分析说明影响业绩持续下滑的因素是否会持续,并在招股说明书完善相关风险提示。(2)结合家用电器、消费电子等下游应用领域最新行业景气度情况、终端客户对发行人产品需求变动情况、可比公司业绩变动趋势等说明发行人是否具备成长性,持续经营能力是否发生重大不利变化。(1)报告期内,海宁五鑫电子为发行人第一大贸易商客户,同时为发行人前五大供应商。报告期各期,发行人对其销售收入金额分别为2,411.63万元、2,640.89万元、3,981.69万元、620.63万元;采购金额分别为2,337.56万元、2,634.14万元、2,954.93万元、920.35万元。(2)工商信息显示,海宁五鑫电子主要从事批发业,社保参保人数仅3人。(3)报告期各期,海宁五鑫电子向发行人采购额均占其同类产品采购额的100%,其向发行人销售额占其营业收入的100%。(1)结合海宁五鑫生产经营规模、主要财务数据情况,说明其同时作为发行人主要供应商、客户且供销规模接近的商业合理性。(2)说明向海宁五鑫电子销售/采购价格与向其他客户/供应商销售/采购价格对比情况,价格的公允性。(3)说明海宁五鑫电子向发行人采购功率类磁粉最终销售情况,其向发行人采购额及销售额均占其采购总额/销售收入100%的合理性,发行人实际控制人与海宁五鑫电子主要股东是否存在关联关系或其他利益关系,是否存在其他资金、业务往来。(1)报告期各期,发行人功率类磁粉的毛利率分别为18.71%、19.69%、22.40%和7.16%,波动较大。但反馈回复披露功率类磁粉采用成本加成法定价,原材料价格的变动对于成本的影响能够及时在沟通定价的过程中得到反馈。(2)报告期内,公司功率类磁芯的毛利率分别为25.01%、29.51%、28.37%和28.88%,呈波动上涨趋势。磁芯产品下游客户规模较大,沟通调价的难度相对较大。(1)结合原材料价格波动情况、产品定价周期、价格传导情况,分析报告期内功率类磁粉毛利率大幅波动的原因;说明在面对下游具有较强议价能力的情况下,结合2022年情况说明2022年1-6月功率类磁粉毛利率大幅下滑的合理性。(2)说明2022年在原材料大幅下降的情况下磁芯产品价格调整情况、在下游客户相对强势且发行人细分行业市场竞争较为充分的情况下磁芯产品毛利率维持增长的原因、未来是否存在大幅下降风险。