2024年已悄然过半,回顾过去6个月,A股IPO大幅放缓:新增受理数量同比大降91.28%;过会数量同比大降84.57% (真实过会率仅为8.36%);新股发行数量同比下降74.57%;终止数量超去年全年。受IPO放缓的影响,大部分投行的IPO承销保荐收入大幅下降。华泰联合排名第一,承销保荐收入2.97亿元;中信证券排名第二,承销保荐收入2.65亿元;排在第三的是招商证券,承销保荐收入2.58亿元。中金公司、中信建投等头部券商承销保荐收入皆跌出前五。2024年以来,沪深交易所IPO受理长时间处于暂停状态,直到6月20日,沪深交易所才各新受理了一家IPO申请,但在之后也迟迟未有新受理;北交所受理了30家,其中1月和3月各受理一家,其他28家均在6月21日后新受理。今年上半年三大交易所合计仅受理32家IPO,较2023年上半年的367家同比下滑91.28%。

注:全面注册制后,261单主板IPO存量项目平移至沪深交易所,平移项目受理不计入新增受理中。今年上半年,监管部门频繁发声并出台了一系列旨在稳定市场、打击违法违规行为的政策。尤其在今年4月,新“国九条”政策的发布,对发行上市审核、上市公司监管、退市监管等提出了新的要求。随着一系列“组合拳”的落地,

(上会前被取消审核企业,不计入其中),,其中沪深主板6家、科创板5家、创业板5家、北交所11家;另有1家被否,1家暂缓审议。今年上半年的过会企业数量,较2023年上半年的175家同比下滑84.57%。

从今年上半年过会企业月份分布来看:

;三、四月未安排IPO上会。

此外,虽然2024年上半年IPO名义过会率为93.10%,但考虑到撤回企业以及取消审核企业,真实过会率仅为8.36%,创注册制改革以来新低。

今年以来证监会多次强调“申报即担责”“严把上市准入关”,随着新“国九条”等政策的发布,对申报上市企业的质量、业绩情况、信息披露等提出了更高的要求。在严格把控上市入口之下,IPO申报企业掀起了一股“撤单潮”。今年上半年A股IPO主动撤回企业高达292余家,数量超过2023年全年撤回数量。

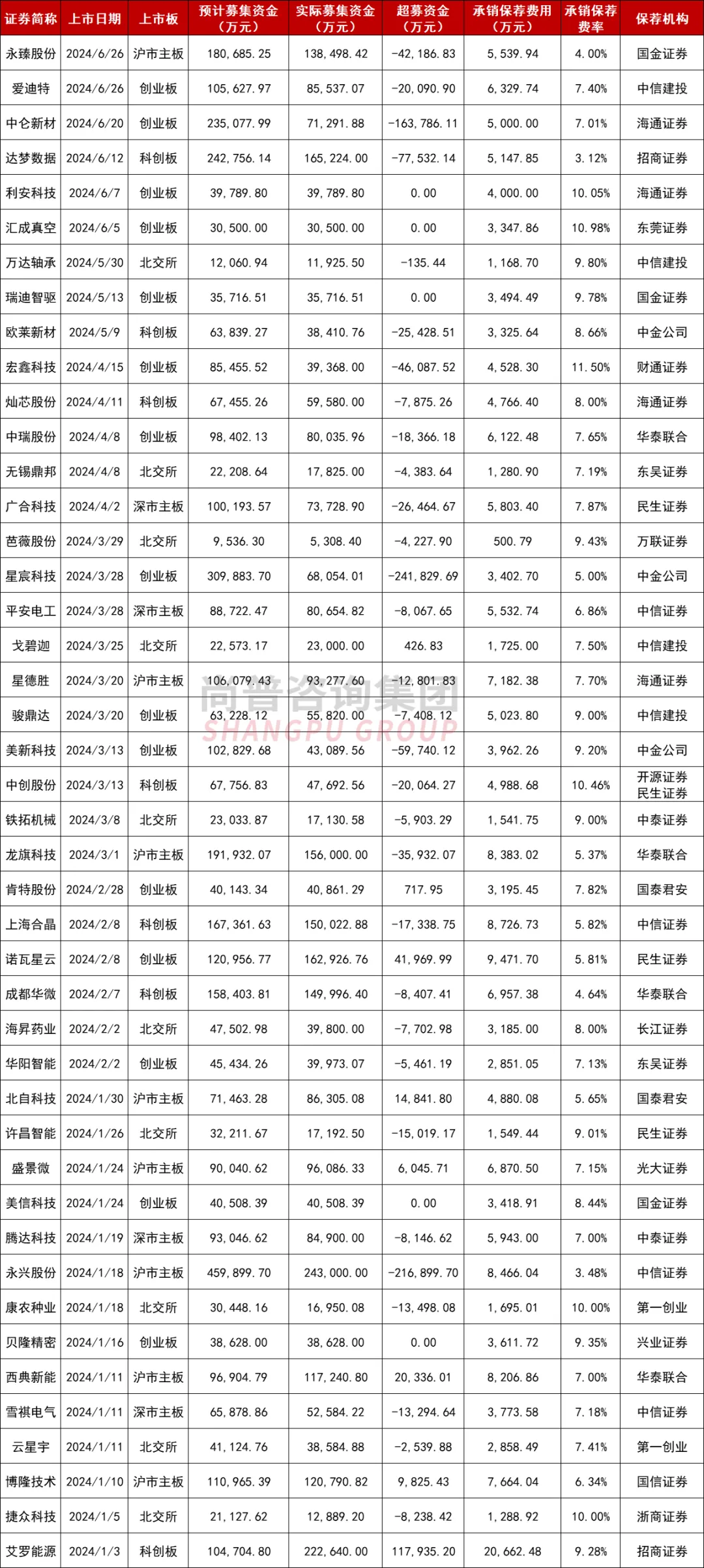

2024年上半年A股新上市公司共计44家。其中,沪深主板12家、科创板7家、创业板15家、北交所10家。上市数量较2023年上半年的173家下降74.57%。44家上市公司中,实际募资额最高的是永兴股份,金额为24.3亿元;募资额最小的是芭薇股份 ,仅募资5,308.40万元。承销保荐费用率方面,44家上市公司中承销保荐费用最高的是招商证券保荐的艾罗能源,费用高达2.06亿元,费用率高达9.28%;承销保荐费用最低的是。2024年上半年,由21家券商承担了A股44家上市企业的保荐业务,总承销保荐收入为21.69亿元;相较于2023年上半年42家券商保荐的173家上市公司的承销保荐费用126.86亿元,下降82.90%。IPO承销保荐收入方面,华泰联合排名第一,承销保荐收入2.97亿元;紧随其后的是中信证券,承销保荐收入2.65亿元;排在第三的是招商证券,承销保荐收入2.58亿元。中信建投、中金公司今年上半年的IPO承销保荐收入分别为1.42亿元、1.07亿元,排名第六、第八,跌出前五。放在2020-2023年,这两家投行每年都有不少单1家IPO项目就能获得超亿元的佣金的光景。