净利1.05亿,主板IPO终止!

发布日期:2024-08-27 浏览量:1486

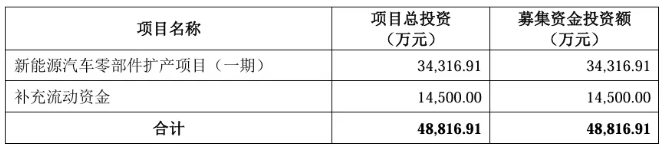

2024年8月26日,据上交所官网披露,因公司及保荐人申请撤回上市材料,江苏**科技股份有限公司主板IPO被终止审核。**股份主要从事关键汽车精锻件的研发、生产及销售,根据国民经济行业分类(GB/T4754-2017),该业务属于“C36 汽车制造业”之“C3670 汽车零部件及配件制造”。经过近二十年的发展,**股份逐步形成了以汽车传动轴零部件锻件为核心,并向燃油喷射系统零部件及新能源汽车减速器零部件、差速器零部件、热管理零部件锻件方向拓展。此外,公司还研发生产部分工程机械锻件产品。**股份在行业内具有较高的知名度和影响力,与纳铁福、恩梯恩等国内传动轴主要生产企业均建立了稳定持续的合作关系,公司是行业龙头企业纳铁福同类产品最大的外部供应商,公司产品覆盖目前市场主要厂商及车型,2021、2022和2023年度,公司传动轴精锻件产品国内市场占有率分别为14.54%、14.22%和14.22%,市场占有率和业务规模处于细分行业领先地位。根据招股书,大丰**持有公司47.7146%的股份,为公司控股股东。束*鹏、孙*燕和束*洋为公司共同实际控制人,三人合计支配发行人61.3207%股份的表决权,并签订了《一致行动人协议书》。报告期内,公司实现营业收入分别为5.75亿元、7.28亿元、7.63亿元,扣除非经常性损益后归属于母公司所有者的净利润为5,352.05万元、 6,536.67万元、7,651.09万元。根据问询回复显示,2023年,公司实现营业收入8.41亿元,扣除非经常性损益后归属于母公司所有者的净利润为1.05亿元。**股份目前主要客户为GKN和华域汽车共同投资的上海纳铁福传动系统有限公司及其供应体系内企业,报告期内,公司对纳铁福及其供应体系内企业的收入占比均在60%以上,客户集中度较高。本次IPO,公司原拟募资4.88亿元,主要用于新能源汽车零部件扩产项目(一期)及补充流动资金。值得注意的是,公司实控人束*鹏曾于2014年、2015年和2017年先后3次合计向赵*庆(原盐城市大丰区人大常委会原副主任、江苏大丰经济开发区党工委原书记)贿送现金70万元:2013年11月左右,公司拟投资二期项目,向赵*庆提出项目用地需求,2014年2月,江苏大丰经济开发区管理委员会与公司签订项目协议书。为感谢赵*庆关心并请他尽快推动土地出让手续办理,束*鹏向赵*庆贿送10万元。2014年下半年,二期项目已建设,但公司一直未获得地方政策规定的补助,束*鹏向赵*庆提出应予以兑现,并有意取得新地块再上新项目。2015年1月,开发区与公司签订补充协议书,兑现相关政策。2015年春节前,束*鹏向赵*庆贿送10万元。2016年下半年,公司拟投资新项目,需新增土地。2017年5月,束*鹏向赵*庆提出将开发区内的闲置土地出让给公司,并按地方政策给予相应的优惠政策。此后赵*庆经常问起公司资金情况,有暗示行为,为推动项目尽快落地,束*鹏向赵*庆贿送50万元。根据申报材料:(1)大丰东研持有发行人47.7146%股份,为发行人控股股东;束*鹏、孙*燕和束*洋为发行人的共同实际控制人,三人合计支配发行人61.3207%股份的表决权,并签订了《一致行动人协议书》;昱洋合伙持有发行人13.6095%股权股东,孙*燕持有昱洋合伙的股权比例最高,为26.1303%,但未担任执行事务合伙人;孙*燕的弟弟孙勇刚、束*鹏哥哥的配偶张莉、张莉哥哥的配偶杨剑分别持有发行人2.50%、0.55%、0.88%股份;发行人未披露承诺的具体主体;(2)2021年7月,江苏省高级人民法院作出二审判决,被告人赵*庆在担任盐城市大丰区人大常委会原副主任、江苏大丰经济开发区党工委原书记期间,2014年、2015年和2017年因公司投资新项目的需要,赵*庆帮助协调项目土地相关事项,束*鹏对其表示感谢,向其贿送70万元;(3)孙*燕历任大丰农机厂职员,大丰飞轮厂职员,江苏大丰农村商业银行职员,现已办理内退;(4)束*洋曾任博世中国投资有限公司数据分析师,现任无锡博世动力总成有限公司采购。请发行人披露各项承诺的具体主体。请发行人说明:(1)孙*燕持有昱洋合伙股权比例最高但未担任执行事务合伙人的原因,结合昱洋合伙的合伙协议内容、决策机制及《上市公司收购管理办法》第83条等规定,说明未认定昱洋合伙及孙勇刚、张莉、杨剑为实际控制人一致行动人的原因及合理性,是否存在规避承诺及相关规定等情形;(2)束*鹏行贿事项的具体情况,结合实体法及程序法,说明束*鹏是否构成行贿罪,是否被追究刑事责任,发行人及其控股股东、实际控制人是否存在重大违法违规行为,是否对本次发行上市构成实质障碍;(3)孙*燕内退具体情况及内退后的任职情况,是否符合任职资格要求及相关规定;(4)束*洋入职“博世”相关公司的背景,发行人与“博世”相关公司是否存在业务往来,相关产品种类及金额,发行人获取“博世”相关公司的订单是否合规,“博世”相关公司采购发行人产品后是否真实使用,相关交易是否具有商业合理性。请保荐机构、发行人律师说明核查依据、过程,并发表明确核查意见。根据申报材料:(1)根据MarkLines统计,全球汽车传动轴市场主要由吉凯恩、耐世特、恩梯恩、万向钱潮占据,市场占有率分别为31%、16%、6%、5%;中国市场主要由吉凯恩(包含纳铁福)、耐世特、恩梯恩、万向钱潮占据;(2)报告期内公司对纳铁福及其供应体系内企业的收入占比均在60%以上;(3)发行人新能源精锻件销售额占主营业务收入比例分别为1.24%、4.34%、10.19%。请发行人:(1)区分新能源与其他,结合对应的下游客户具体车型销量说明纳铁福的市场占有率及下游客户情况,发行人产品在纳铁福及其下游客户同类产品的市场占有率,发行人、纳铁福是否存在市场占有率下滑的风险;(2)说明发行人与同行业可比公司在经营情况、行业排名、市场占有率、业务资质、技术实力、衡量核心竞争力的关键业务数据、指标等方面的比较情况;(3)结合前述情况,说明发行人是否具有行业代表性。请保荐机构、发行人律师说明核查依据、过程,并发表明确核查意见。根据申报材料:(1)报告期前五大客户收入占比分别为88.25%、81.08%、85.50%,集中度较高;(2)公司第一大客户为GKN传动系统国际有限公司和华域汽车系统股份有限公司共同投资的上海纳铁福传动系统有限公司及其供应体系内企业,第二大客户上海长锐汽车零部件有限公司系2018年新增客户,最终客户亦为纳铁福;第三大客户GKN为纳铁福的关联方,主要为出口销售业务。请发行人说明:(1)发行人与主要客户的合作情况,包括客户认证的过程、发行人进入供应商名录的时间、开始销售的时间、报告期各期的销售产品、销售金额及变动原因,与主要客户的销量及收入是否匹配,结合定价依据、市场价格等说明发行人向主要客户销售产品的定价公允性;(2)报告期各期客户数量、新增客户与退出客户数量及对应的销售收入,主要客户的项目定点数量变动情况及对应实现的收入;(3)按照发行人订单获取方式说明收入构成情况,是否存在应履行招投标程序而未履行的情况;发行人股东是否与发行人主要客户存在关联关系,主要客户采购决策的关键人员是否直接、间接或通过他人持有发行人股份;结合前述情况,说明发行人业务获取方式是否合法合规;(4)结合同行业可比公司客户集中度情况,说明发行人是否符合行业特性、存在差异的原因;并结合发行人与主要客户的合作历史及背景、业务稳定性、在手订单数量等,说明相关业务及业绩增长是否具有可持续性;(5)选取报告期内销售的主要零部件类锻件产品,分析主要客户向发行人采购与向其他供应商采购的占比情况、是否存在自产零部件的能力及对发行人持续销售的影响,发行人在产品性能、价格等方面的竞争优劣势,如何保持竞争地位,发行人是否存在被替代等客户流失风险;(6)与主要客户之间年降条款的具体约定、实际执行情况及对发行人财务状况的量化影响,相关风险揭示是否充分。请保荐机构、申报会计师、发行人律师对上述事项进行核查,另按照《监管规则适用指引——发行类第5号》要求对客户集中进行核查,说明核查依据、过程,并发表明确核查意见。根据申报材料:(1)发行人拟募集资金48,816.91万元,用于新能源汽车零部件扩产项目(一期)和补充流动资金;(2)本次募投项目涉及的产品包括新能源减速器精锻件和新能源汽车空调压缩机涡盘精锻件,目前已经掌握减速器精锻件和涡盘精锻件的生产技术,部分项目已经开始进入量产阶段;(3)公司所处行业为重资产行业,资金需求较大,自成立以来,公司主要的融资渠道为银行贷款;公司需要补充流动资金可以偿还部分银行贷款;(4)合并资产负债表未见借款科目金额;(5)报告期内,发行人产能利用率分别为76.34%、96.25%、95.65%,计算依据未披露停机时间占比。请发行人说明:(1)停机时间占比的测算依据及合理性,产能利用率的计算是否准确,2020年产能利用率较低的原因;(2)结合产能利用率变动、拟购置设备的具体构成、发行人在手订单、市场竞争格局等,分析说明发行人拟投入24,264.10万元购买生产设备的必要性;(3)测算新增机器设备折旧额对公司未来业绩(包括净利润、净资产收益率、毛利率)的影响,结合在手订单、客户开拓、发行人市场占有率等,量化分析发行人对募投项目新增产能的消化能力;(4)结合发行人减速器精锻件和涡盘精锻件的生产技术掌握情况,已开始进入量产阶段项目的进展情况,相关产能情况,相关业务收入增长可持续性,说明新增新能源汽车零部件精锻件产能的必要性;(5)补充流动资金的合理性。请保荐机构、申报会计师说明核查依据、过程,并发表明确核查意见。根据申报材料:(1)发行人委托上海艾特报关有限公司于2019年10月14日向海关申报进口一般贸易项下货物一批,因货物申报不实,漏缴12,954.95元税款,2020年3月12日,外高桥港区海关对发行人处罚10,000元;(2)因发行人未按照规定给危险设备贴上安全警示标志,在多用炉区域未安装可燃气体监测探头,2021年6月17日,盐城市应急管理局对发行人合计处罚32,500元。请发行人说明:报告期内行政处罚发生的原因、整改措施、对发行人的影响,是否构成重大违法违规,是否完整披露报告期内的违法违规行为,发行人相关内控制度是否健全并有效执行。请保荐机构、发行人律师说明核查依据、过程,并发表明确核查意见。