净利9000万,主板IPO改道北交所!

发布日期:2024-11-14 浏览量:602

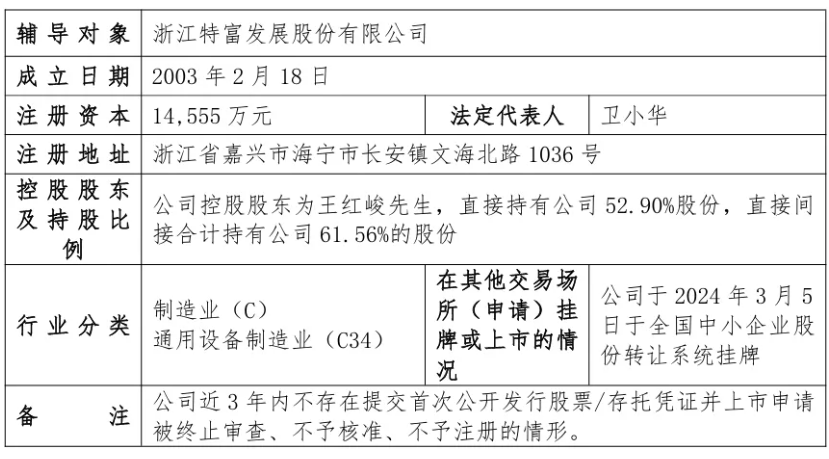

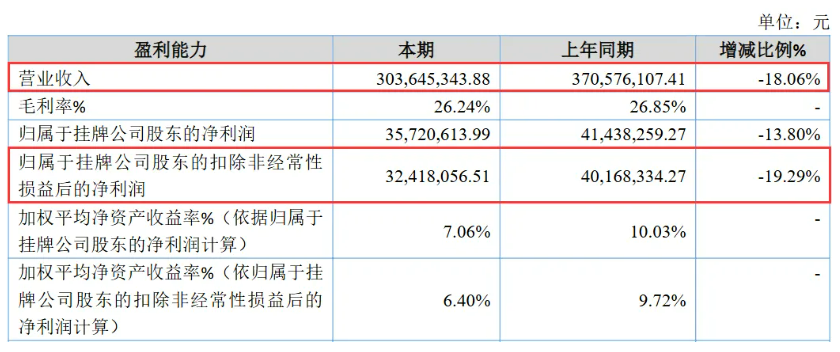

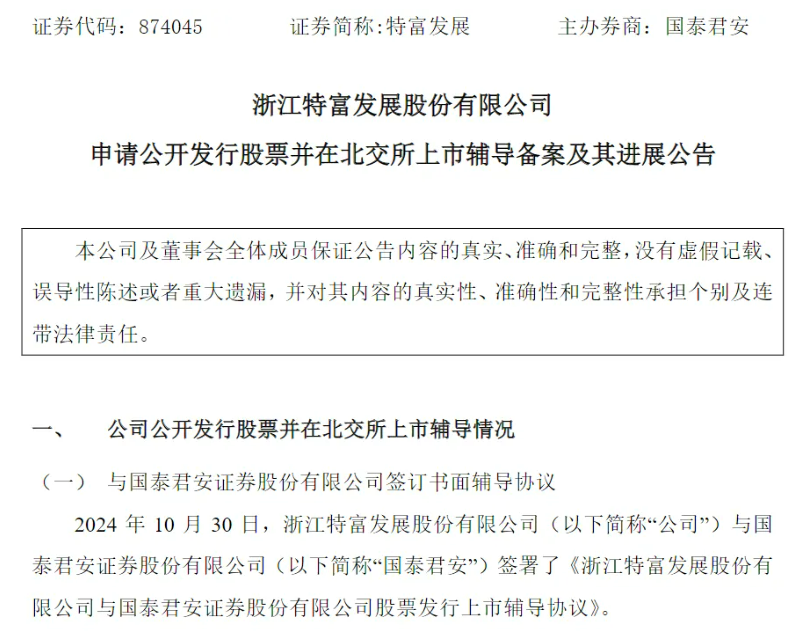

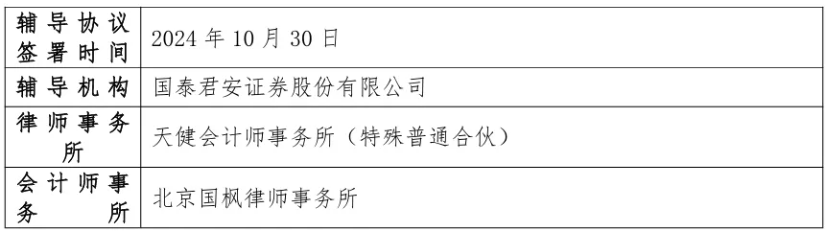

据证监会官网显示,2024年11月12日,浙江特富发展股份有限公司(以下简称“特富发展”)在浙江证监局进行上市辅导备案,辅导机构为国泰君安证券。值得一提的是,早在2021年11月公司与国泰君安便签署了上市辅导协议,拟主板上市,IPO辅导验收完成后,公司改道北交所。特富发展是目前中国规模较大、产品线最齐全的环保锅炉产品生产企业之一。公司股票于2024年3月5日正式挂牌全国中小企业股份转让系统,证券代码为874045。公司的主营业务为从事各类燃气、电能、氢能等洁净能源热能装备的设计、研发、生产和销售,并可为客户提供热能系统的设计、安装、调试和维护服务。公司的主要产品分为工业锅炉和商业锅炉两大类,并开始向热储能装备、多能互补和储能系统等新兴领域发展。目前,公司已成为中国石油、中国石化、雄安集团、贵州茅台、中粮集团、双汇发展、比亚迪等各行业知名企业的热能装备供应商。特富品牌被中国电器工业协会锅炉分会评为锅炉行业最具影响力品牌和中国燃油气锅炉行业最具领导力品牌之一,公司被中国电器工业协会锅炉分会评为2021年度中国工业锅炉行业十强企业。公司控股股东为王红峻,其直接持有公司52.90%股份,直接间接合计持有公司61.56%的股份。实际控制人为王红峻、卫小华兄弟二人,二人合计控制公司92.8%的表决权。2021年11月23日,特富发展上市辅导备案申请材料获浙江证监局受理。2023年10月31日,浙江证监局完成国泰君安对公司申请首次公开发行股票并在深交所主板上市辅导工作的验收。2024年4月30日,沪深交易所同时发布《股票上市审核规则》的最新修订版,其中一项主要修订内容是提高主板IPO企业相关财务指标的门槛。主板第一、二套上市标准的净利润、现金流、收入指标,第三套上市标准的预计市值、收入等指标均有提高。其中,将第一套上市标准中的最近三年累计净利润指标从1.5亿元提升至2亿元,最近一年净利润指标从6,000万元提升至1亿元,最近3年累计经营活动产生的现金流量净额指标从1亿元提升至2亿元,最近三年累计营业收入指标从10亿元提升至15亿元。2021年-2023年,特富发展实现营业收入分别为7亿元、8.09亿元以及8.44亿元,实现扣非归母净利润分别为5,307.28万元、6,989.18万元以及9,022.46万元,呈增长趋势。但进入2024年,特富发展业绩出现下滑。据公司半年报显示,2024年1-6月,公司营业收入为3.04亿元,同比减少18.06%;扣非归母净利润为3,241.81万元,同比减少19.29%,主要系锅炉配件及服务的营收同比下降较多,相关客户需求较少。今年修订后的上市条件,进一步拔高主板大盘蓝筹的业绩门槛,并更加强调在业绩规模上的稳定性,明确要求发行人、保荐人对主板定位进行评估研判。新规发布之后,沪深主板连续多家公司主动撤回申请终止审核,均存在净利润不达标的情况。对于特富发展来说,公司目前业绩规模和经营稳定性恐难以达到主板要求。深市主板IPO辅导验收完成后,公司决定变更拟上市板块为北交所。公司经审计的2023年度、2022年度实现归属于母公司所有者的净利润分别为9,022.46万元、6,989.18万元,加权平均净资产收益率分别为20.51%、27.63%。预计公司公开发行股票后的总市值不低于2亿元,符合《上市规则》第2.1.3条规定的在北交所上市的财务条件。根据相关规定,虽然公司已完成辅导验收并结束辅导期,但仍需辅导机构国泰君安在对公司进行差异化辅导后,重新向浙江证监局提交辅导验收材料,履行辅导验收程序。2024年10月31日,公司提交了向不特定合格投资者公开发行股票并在北交所上市辅导备案材料。辅导机构为国泰君安,会计师事务所为天健,律师事务所为北京国枫。11月12日,浙江证监局受理了公司提交的上市辅导备案申请,公司再次进入辅导阶段,开启北交所IPO之路。