4过4!“A股宠物卫生用品第一股”来了;富士康、京东方、苹果、华为、小米供应商过会

发布日期:2021-04-09 浏览量:2045

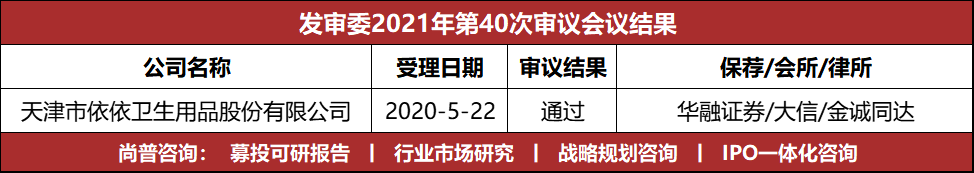

2021年4月8日,中国证券监督管理委员会第十八届发行审核委员会举行了2021年第40次发审会议,审议了天津市依依卫生用品股份有限公司的IPO申请,依依股份顺利过会。

2017年至2020年1-6月,依依股份营业收入分别为7.43亿元、9.03亿元、10.28亿元和5.87亿元,扣非后归母净利润分别为1561.72万元、3520.03万元、10369.15万元、11048.64万元。2018年和2019年,依依股份的营收分别同比增长21.53%、13.84%,净利润分别同比增长125.39%、194.58%,这两年依依股份的业绩稳定增长。

5、募集资金用途

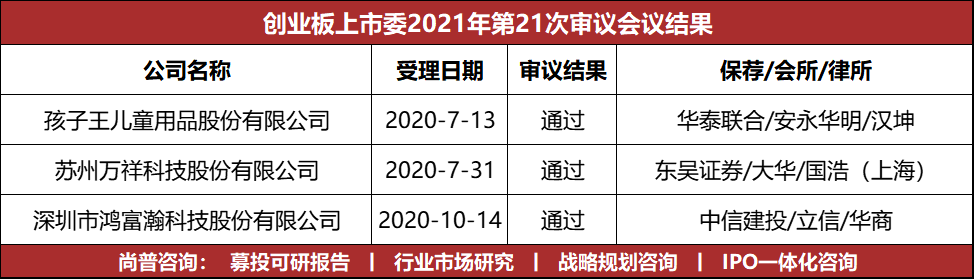

1、母婴连锁零售企业

孩子王主要从事母婴童商品零售及增值服务,是一家数据驱动的,基于顾客关系经营的创新型新家庭全渠道服务提供商。自设立以来,公司立足于为准妈妈及0-14岁婴童提供一站式购物及全方位成长服务,通过“科技力量+人性化服务”,深度挖掘客户需求,通过大量场景互动,建立高粘度客户基础,开创了以会员关系为核心资产的单客经营模式。

报告期内,公司大力发展全渠道战略。在线下门店布局方面,公司持续推进门店功能和定位的迭代升级,通过与包括万达、华润等大型购物中心深度战略合作,打造以场景化、服务化、数字化为基础的大型用户门店;同时,公司抢抓母婴市场发展机遇,加快门店开立速度,扩大市场覆盖,截至2020年末,公司在全国20个省(市)、131个城市拥有434家大型数字化实体门店。在线上平台布局方面,公司构建了包括移动端 APP、微信公众号、小程序、微商城等在内的C端产品矩阵,向目标用户群体提供多样化的母婴童商品及服务。此外,公司已完成线上线下融合的数字化搭建,真正实现了会员服务、商品管理、物流配送及运营一体化的全渠道购物体验。

2、本次发行的相关机构

本次发行的保荐人为华泰联合证券有限责任公司,审计机构为安永华明会计师事务所(特殊普通合伙),律师事务所为北京市汉坤律师事务所。

3、发行情况

本次发行数量不超过10,890.6667万股(不含采用超额配售选择权发行的股票数量),且不低于本次发行完成后股份总数的10%。发行人和主承销商有权行使超额配售选择权,超额配售选择权发行的股票数量不超过本次发行股票数量(不含采用超额配售选择权发行的股票数量)的15%。

4、业绩情况

2018年至2020年,孩子王分别实现营收 66.71亿元、82.43亿元、83.55亿元;扣非后归母净利润分别为2.40亿元、3.17亿元、3.10亿元,业绩逐年增长。

5、募集资金用途

1、专注于消费电子精密零组件制造商

万祥科技主营业务为消费电子精密零组件产品相关的研发、生产与销售。公司在消费电子精密零组件加工制造领域持续技术创新,不断积累经验,逐步延伸制造链条,掌握了模具开发、冲压、焊接、模切等各生产环节的核心技术,并基于对整体工艺的深刻理解自主进行生产流程自动化开发,构建了兼具完备性、协同性和通用性的制造体系,实现了产品的高质量、精益化生产。

报告期内,公司主要产品包括热敏保护组件、数电传控集成组件、精密结构件和柔性功能零组件等各类结构性、功能性和辅助性精密零组件,广泛应用于笔记本电脑、平板电脑、手机及智能穿戴设备等主流消费电子产品。同时,公司积极进行产业链的进一步延伸,自主研发的微型锂离子电池产品已具备小批量生产能力,可应用于智能穿戴设备等小微型智能终端。

2、本次发行的相关机构

本次发行的保荐人为东吴证券股份有限公司,审计机构为大华会计师事务所(特殊普通合伙),律师事务所为国浩律师(上海)事务所。

3、发行情况

本次公开发行股份不超过4,001.00万股,公开发行股份数量占本次发行完成后股份总数的10.00%。

4、业绩情况

2018年至2020年,万祥科技营业收入分别为7.01亿元、7.10亿元和11.11亿元;扣非后归母净利润分别为1.30亿元、7212.65万元和9421.05万元。

1、专注于消费电子功能性器件和自动化设备

鸿富瀚主要从事消费电子功能性器件和自动化设备的设计、研发、生产与销售,公司的消费电子功能性器件产品广泛应用于智能手机、平板电脑、笔记本电脑、智能穿戴、家用智能设备等消费电子产品及其组件;同时,公司向客户配套提供自动化设备,主要用于下游客户消费电子产品生产过程中的贴合、组装、激光切割、精密加工及检测等生产环节。

公司拥有优质的客户资源,直接客户主要为消费电子产业链中的制造服务商、组件生产商,包括富士康集团、鹏鼎控股、欧菲光、村田公司、安费诺集团、京东方、立讯集团、正崴集团等,功能性器件产品最终应用于苹果、微软、亚马逊、华为、小米等知名消费电子终端品牌商。公司目前已成为苹果、亚马逊认证的合格供应商,与上述消费电子终端品牌商、制造服务商及组件生产商建立了良好的合作关系。

2、本次发行的相关机构

本次发行的保荐人为中信建投证券股份有限公司,审计机构为立信会计师事务所(特殊普通合伙),律师事务所为广东华商律师事务所。

3、发行情况

本次公开发行新股股票数量不超过1,500.00万股,占发行后公司股份总数的比例不低于 25.00%。

4、业绩情况

2018年至2020年,鸿富瀚营业收入分别为3.46亿元、4.45亿元和6.51亿元;扣非后归母净利润分别为4568.26万元、8371.58万元和12290.16万元。

5、募集资金用途