1过1!过会企业本次IPO的全部议案,第10大股东均投反对票,且未出具与本次发行有关的承诺

发布日期:2021-05-13 浏览量:1654

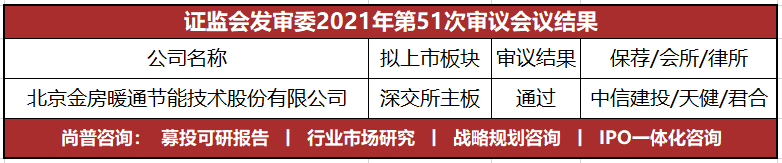

5月13日,证监会发审委举行了2021年第51次发审会议,审议了北京金房暖通节能技术股份有限公司的IPO申请,审议结果为通过。

国内知名暖通节能服务提供商

金房暖通是国内知名的暖通节能服务提供商,专注于节能供热领域,主要从事供热运营服务、节能改造服务和节能产品的研发、生产和销售。

自2004年开始,金房暖通运营了中粮万科假日风景、龙湖大方居、金融街金色漫香林、中粮万科长阳半岛、恒大昌平高教园、首开华润城、石家庄保利等120多个供热项目,已实施供热运营面积接近2,400万平米,与首开股份、金融街、金隅嘉业、万科股份、龙湖中佰、恒大地产、绿地控股、招商嘉铭等房地产开发商建立了良好的合作关系。

本次发行的相关机构

本次发行的保荐人为中信建投证券股份有限公司,审计机构为天健会计师事务所(特殊普通合伙),律师事务所为北京市君合律师事务所。

发行情况

本次发行不超过2,269万股,占发行后总股本的比例不低于25%,本次发行全部为新股发行,不进行老股转让。

业绩情况

2017年至2019年,金房暖通营业收入分别为:6.15亿元、6.5亿元、7.13亿元,同期,扣非后归属于母公司股东的净利润分别为:6,523.47万元、6,672.85万元、8,417.11万元。

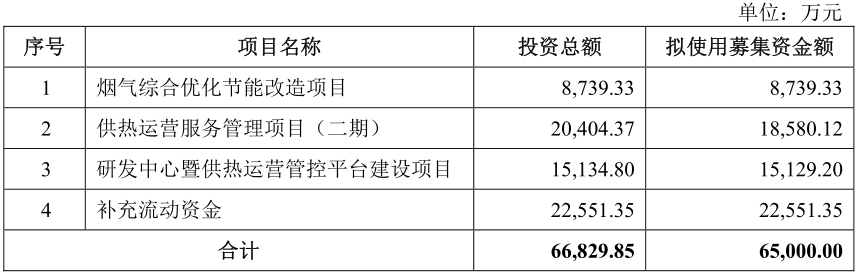

募集资金用途

本次发行拟募集资金6.5亿元,将分别用于烟气综合优化节能改造项目、供热运营服务管理项目(二期)、研发中心暨供热运营管控平台建设项目、补充流动资金。

关注点

金房暖通曾于2018年8月21日上会,但未获通过,于2020年6月24日再次申报。

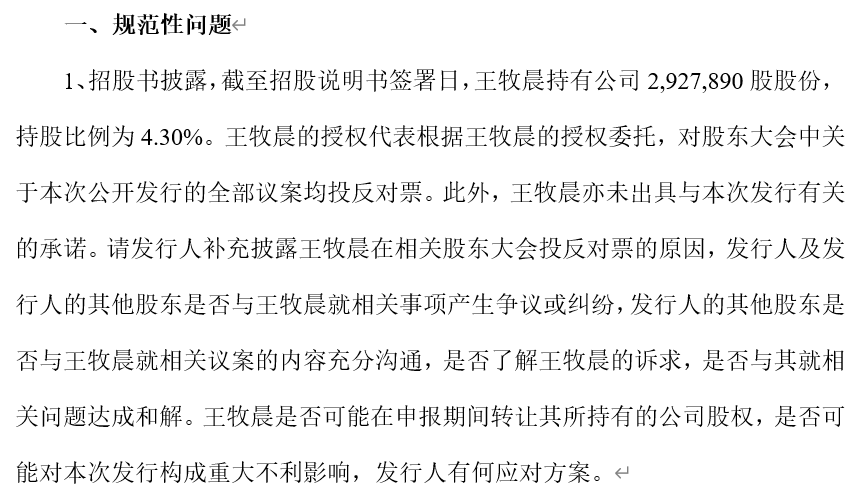

证监会反馈意见显示:王牧晨(实控人侄子)持有公司2,927,890股股份,持股比例为4.30%。王牧晨的授权代表根据王牧晨的授权委托,对股东大会中关于本次公开发行的全部议案均投反对票。此外,王牧晨亦未出具与本次发行有关的承诺。