3过3!又一企业上会前夜撤材料,其科创属性、募投项目必要性曾被问询

发布日期:2021-06-25 浏览量:1857

6月25日,科创板上市委举行了2021年第41次、42次发审会议,审议了苏州国芯科技股份有限公司、安徽巨一科技股份有限公司、翱捷科技股份有限公司的IPO申请,3家均获通过。

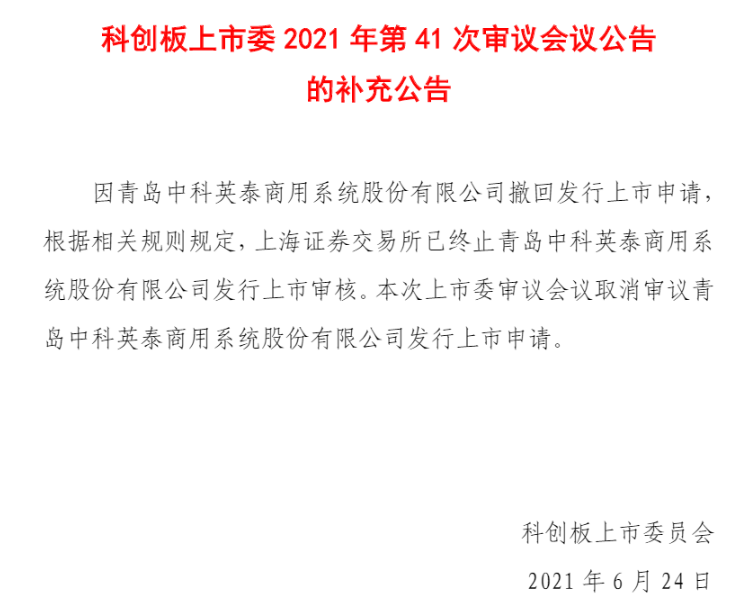

原本将在今天上会的企业青岛中科英泰商用系统股份有限公司,在上会前夕撤回了发行上市申请。

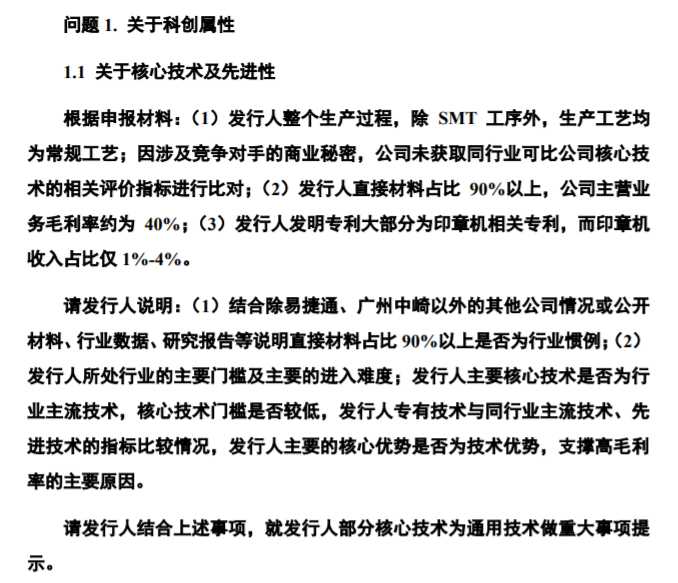

在第一轮审核问询中,其募投项目合理性、必要性被问询:

在第二轮审核问询中,其科创属性又被首先问询:

一、苏州国芯科技股份有限公司

1、聚焦于国产自主可控嵌入式CPU技术

国芯科技是一家聚焦于国产自主可控嵌入式CPU技术研发和产业化应用的芯片设计公司。为国家重大需求和市场需求领域客户提供IP授权、芯片定制服务和自主芯片及模组产品,主要应用于信息安全、汽车电子和工业控制、边缘计算和网络通信三大关键领域。

2、本次发行的相关机构

本次发行的保荐人为国泰君安证券股份有限公司,审计机构为江苏公证天业会计师事务所(特殊普通合伙),律师事务所为北京市炜衡律师事务所。

3、发行情况

本次公开发行股数不超过6,000.00万股,发行数量占公司发行后总股本的比例不低于25%,且上述发行数量不含采用超额配售选择权发行的股票数量。

4、业绩情况

2018年至2020年,国芯科技营业收入分别为:1.95亿元、2.32亿元、2.62亿元,同期,扣非后归属于母公司股东的净利润分别为:279.54万元、1,444.61万元、2,585.23万元。

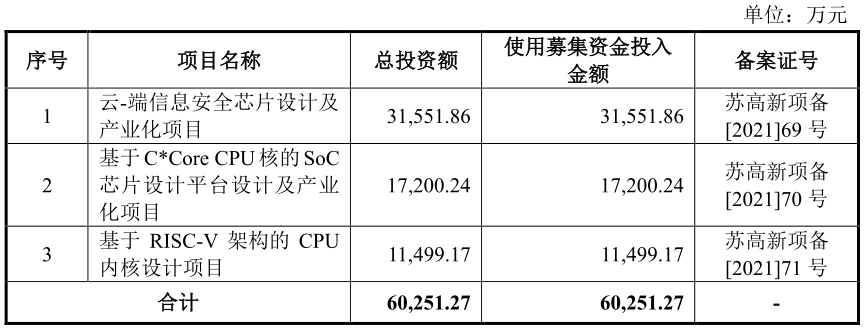

5、募集资金用途

本次发行拟募集资金6.03亿元,将分别用于云-端信息安全芯片设计及产业化项目、基于C*Core CPU核的SoC芯片设计平台设计及产业化项目、基于 RISC-V 架构的 CPU内核设计项目。

二、安徽巨一科技股份有限公司

1、新能源汽车电驱动系统供应商

巨一科技是国内汽车等先进制造领域智能装备整体解决方案和新能源汽车核心部件的主流供应商,产品主要包括智能装备整体解决方案和新能源汽车电驱动系统产品。

2、本次发行的相关机构

本次发行的保荐人为国元证券股份有限公司,审计机构为容诚会计师事务所(特殊普通合伙),律师事务所为安徽天禾律师事务所。

3、发行情况

本次公开发行不超过3,425万股,占本次发行后总股本的比例不低于25.00%。

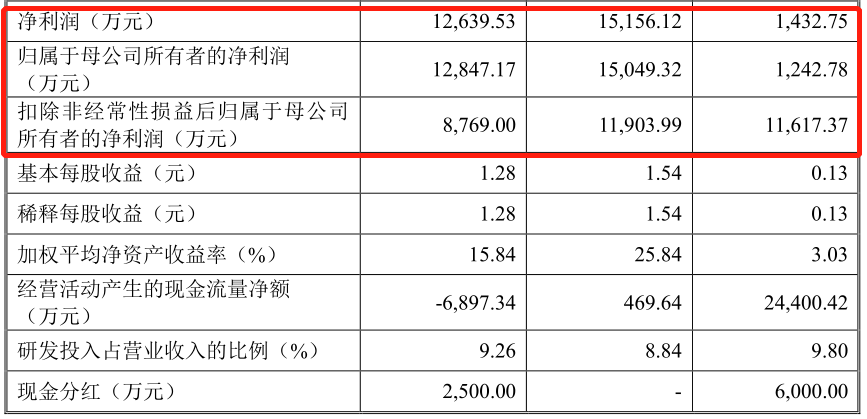

4、业绩情况

2018年至2020年,巨一科技营业收入分别为:14.14亿元、17.26亿元、15.38亿元,同期,扣非后归属于母公司股东的净利润分别为:1.16亿元、1.19亿元、8,769万元。

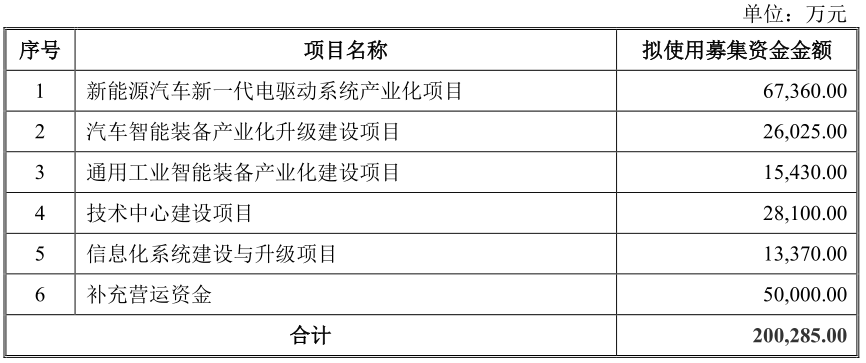

5、募集资金用途

本次发行拟募集资金20.03亿元,将分别用于新能源汽车新一代电驱动系统产业化项目、汽车智能装备产业化升级建设项目、通用工业智能装备产业化建设项目、技术中心建设项目、信息化系统建设与升级项目、补充营运资金。

三、翱捷科技股份有限公司

1、平台型芯片企业

翱捷科技是一家提供无线通信、超大规模芯片的平台型芯片的企业。拥有全制式蜂窝基带芯片及多协议非蜂窝物联网芯片研发设计实力,且具备提供超大规模高速SoC芯片定制及半导体IP授权服务能力。

2、本次发行的相关机构

本次发行的保荐人为海通证券股份有限公司,审计机构为普华永道中天会计师事务所(特殊普通合伙),律师事务所为北京国枫律师事务所。

3、发行情况

本次拟公开发行股票不低于4,183.01万股,不低于发行后总股本的10%。

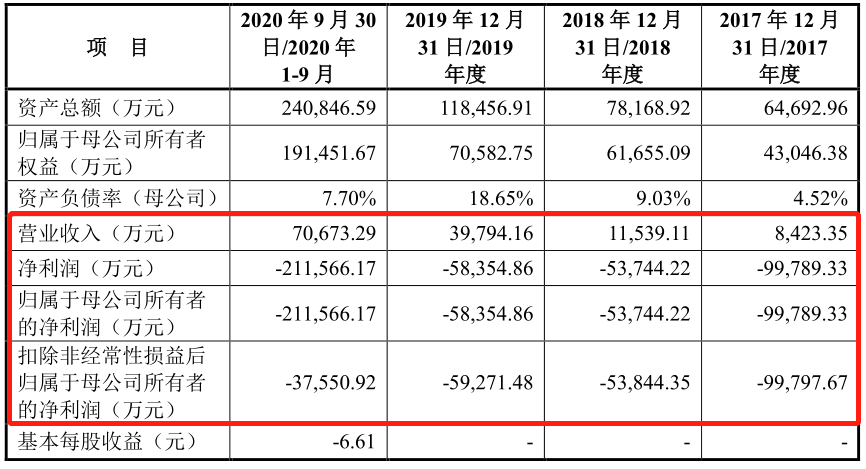

4、业绩情况

2017年至2020年(1-9月),翱捷科技营业收入分别为:8,423.35万元、1.53亿元、3.98亿元、7.07亿元,同期,扣非后归属于母公司股东的净利润分别为:-9.98亿元、-5.38亿元、-5.93亿元、-3.76亿元。

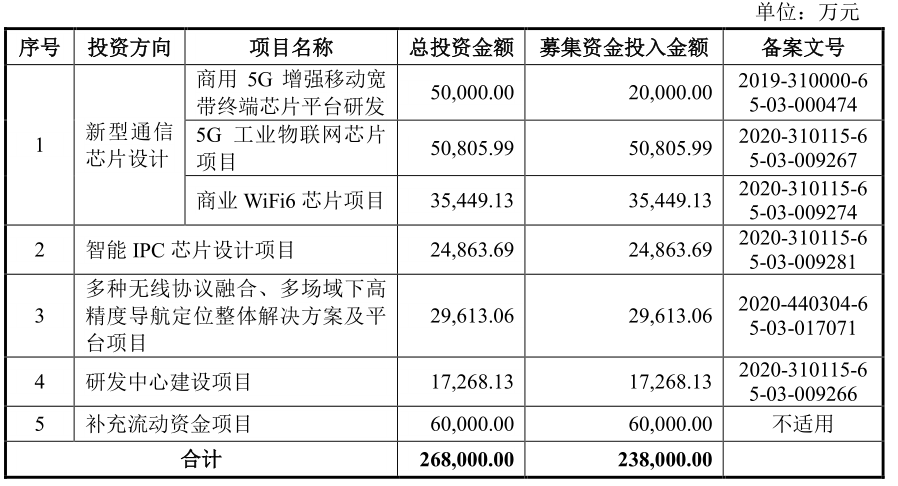

5、募集资金用途

本次发行拟募集资金23.8亿元,将分别用于新型通信芯片设计、智能IPC芯片设计项目、多种无线协议融合、多场域下高精度导航定位整体解决方案及平台项目、研发中心建设项目、补充流动资金项目。