7月22日,证监会发审委举行了2021年第78次发审会议,审议了北京菜市口百货股份有限公司、利华益维远化学股份有限公司、老铺黄金股份有限公司、中国电信股份有限公司的IPO申请,3家获通过,老铺黄金被否。

老铺黄金2020年6月24日披露招股说明书,2020年12月3日进行了预披露更新。证监会第十八届发审委安排其在4月22日上会,但最终在上会前夕的4月21日,因自己尚有相关事项需要进一步核查,发审委决定取消对其的审核。3个月后卷土重来,未获通过。

尚普咨询为“北京菜市口百货股份有限公司”此次IPO提供了募投咨询服务。

创业板上市委举行了2021年第41次发审会议,审议了德州联合石油科技股份有限公司、中汽研汽车试验场股份有限公司的IPO申请,2家均获通过。

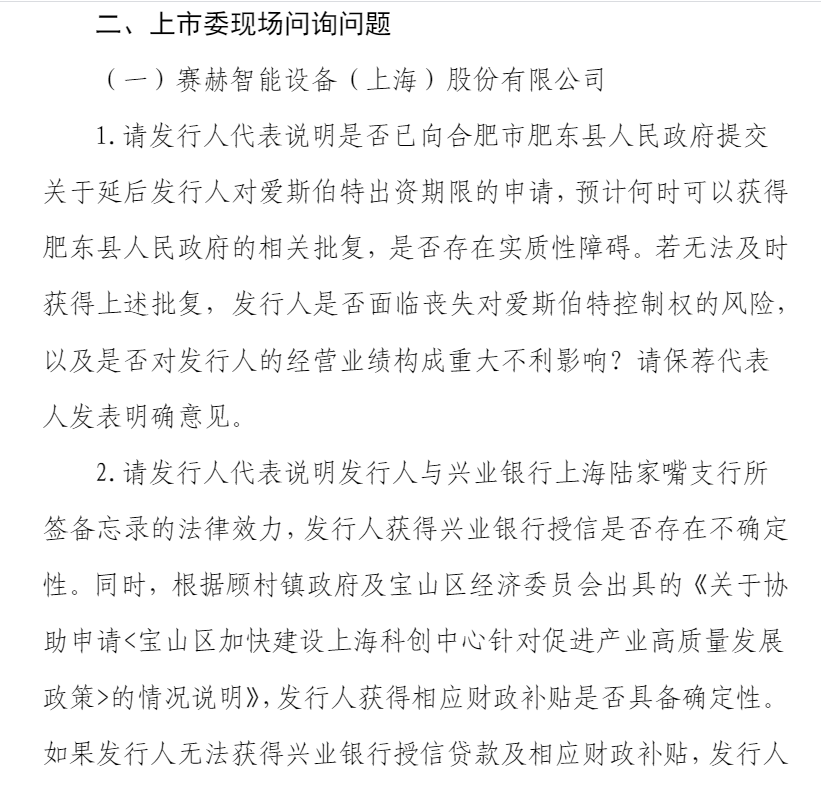

科创板上市委举行了2021年第49次发审会议,审议了赛赫智能设备(上海)股份有限公司的IPO申请,审议结果为未通过。

值得注意的是,赛赫智能首次科创板IPO申请于2019年12月27日获上交所受理,保荐机构为国元证券。2020年8月24日,赛赫智能撤回上市申请。不过,上交所还是对保荐代表人黄斌、方书品予以监管警示的决定,决定书显示,两位保荐代表人在对收入确认、研发投入及信息披露的核查把关等方面存在保荐职责履行不到位的情形。

而仅过了一个月,赛赫智能更换保荐机构为国信证券后再次申报科创板,申请于2020年9月29日再次获得受理。

赛赫智能再次申报材料后不久便现场督导。特别是关于银行流水方面。保荐业务现场督导期间,前保荐机构未能提供刘心雯、王爱华相关银行流水,或其他有效资料;督导发现,李泽晨、王硕、蔡钟鸣与朱斌斌资金往来密切,前保荐机构未能提供有效资料,说明朱斌斌取得的用于购买车位和购房之外剩余款项用途;2017年发行人向广州戴得汽车零部件有限公司(以下简称广州戴得)付款2,200万元,2018年向天津戴卡汽车零部件有限公司(以下简称天津戴卡)付款300万元,而天津戴卡、广州戴得均为发行人客户。请发行人说明2017年向广州戴得、2018年向天津戴卡付款的原因,相关款项收回的时间,付款是否具备商业合理性。

交易所要求保荐机构和申报会计师说明刘心雯、王爱华相关银行流水或其他有效资料的核查情况,并说明发行人是否存在使用王爱华、刘心雯的有关账户进行舞弊的风险;说明朱斌斌取得的用于购买车位和购房之外剩余款项用途,并说明发行人是否存在利用其账户进行舞弊的风险;说明2017年向广州戴得、2018年向天津戴卡付款的合理性,以及对相关收入确认的影响;核查ZuritronicAG的银行流水并发表意见。

2021年7月22日,赛赫智能再次上会被否!

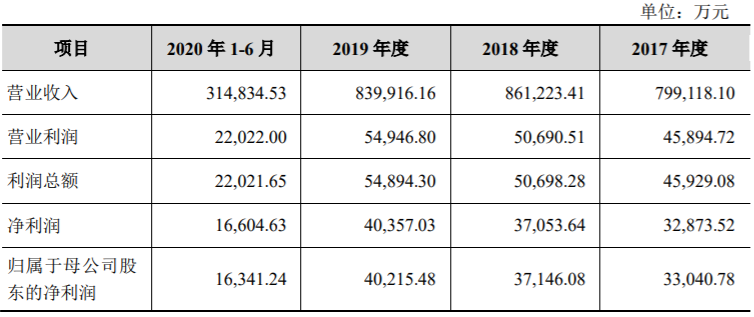

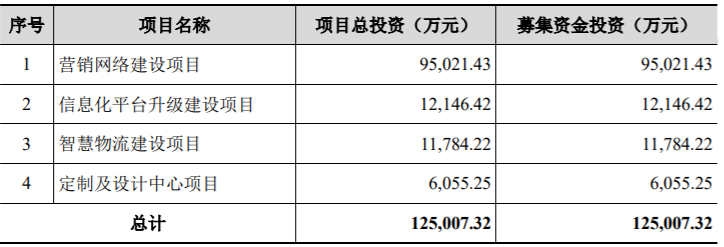

菜百股份主营业务为黄金珠宝商品的原料采购、款式设计、连锁销售和品牌运营。菜百股份源于1956年设立的北京市宣武区菜市口百货商场,为北京市宣武区区属百货公司,从事百货商品经营。1985年,顺应国家放开内销黄金饰品零售的政策,公司开始进入黄金珠宝行业。1994年,公司依据北京市相关政策推进公司化改制,成立菜百有限,并实施员工持股。1997年,公司被授予“京城黄金第一家”称号。2000年,公司变更设立为股份公司,引入多元化社会资本,同年公司北京总店及总部迁入位于北京市原宣武区广安门内大街的新址。2001年,公司注册“菜百”首饰商标,并于2006年成为商务部第一批命名的“中华老字号”企业。随着黄金珠宝业务逐步做大做强,自2010年公司成为黄金珠宝专业经营公司。本次发行的保荐人为中信证券股份有限公司,审计机构为致同会计师事务所(特殊普通合伙),律师事务所为北京市嘉源律师事务所。本次公开发行不超过7,777.78万股,占本次发行后总股本的比例不低于10%。2017年至2020年1-6月,菜百股份营业收入分别为:79.91亿元、86.12亿元、83.99亿元和31.48亿元,同期,归属于母公司股东的净利润分别为:3.30亿元、3.71亿元、4.02亿元和1.63亿元。本次发行拟募集资金12.50亿元,将分别用于营销网络建设项目、信息化平台升级建设项目、智慧物流建设项目、定制及设计中心项目。

1、化工产品生产商

维远化学的主营业务为“苯酚、丙酮—双酚A—聚碳酸酯”产业链有机化学新材料产品的研发、生产与销售,主要产品包括苯酚、丙酮、双酚A、聚碳酸酯。

2、本次发行的相关机构

本次发行的保荐人为中信证券股份有限公司、中泰证券股份有限公司,审计机构为信永中和会计师事务所(特殊普通合伙),律师事务所为北京市金杜律师事务所。

3、发行情况

本次公开发行股票的数量不超过13,750万股,占发行后总股本不超过25.00%,公司原股东不公开发售股份。

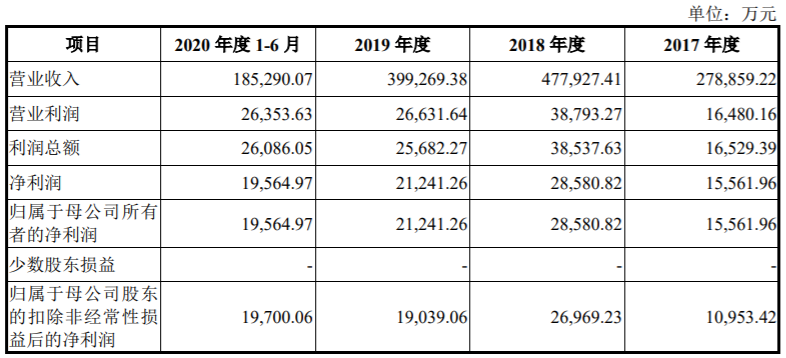

4、业绩情况

2017年至2020年1-6月,维远化学营业收入分别为:27.89亿元、47.79亿元、39.93亿元和18.53亿元,同期,扣非后归属于母公司股东的净利润分别为:1.10亿元、2.70亿元、1.90亿元和1.97亿元。

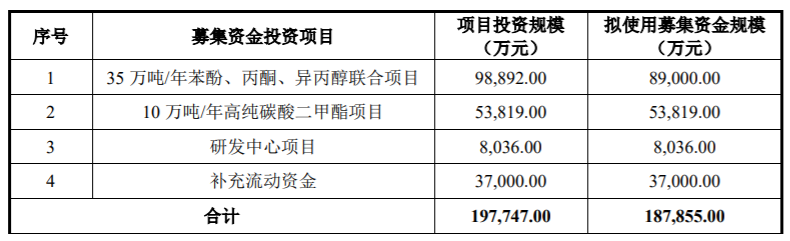

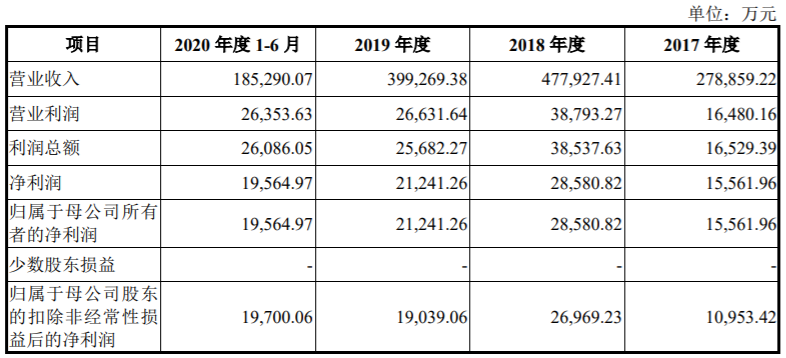

5、募集资金用途

本次发行拟募集资金18.79亿元,将分别用于35万吨/年苯酚、丙酮、异丙醇联合项目;10万吨/年高纯碳酸二甲酯项目;研发中心项目;补充流动资金项目。

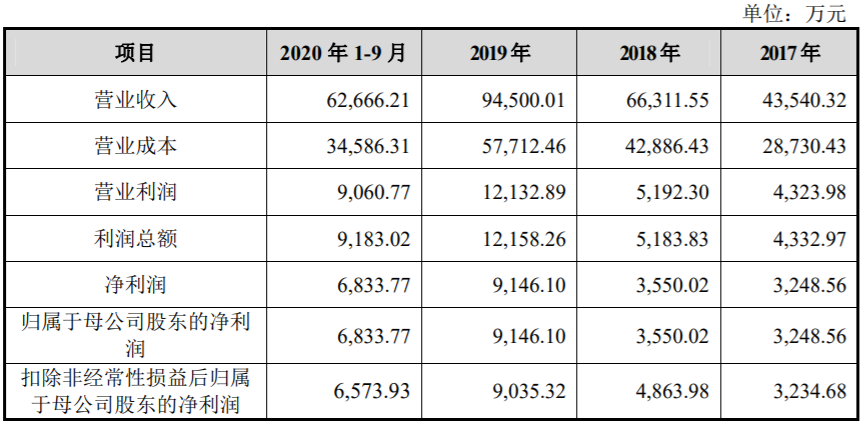

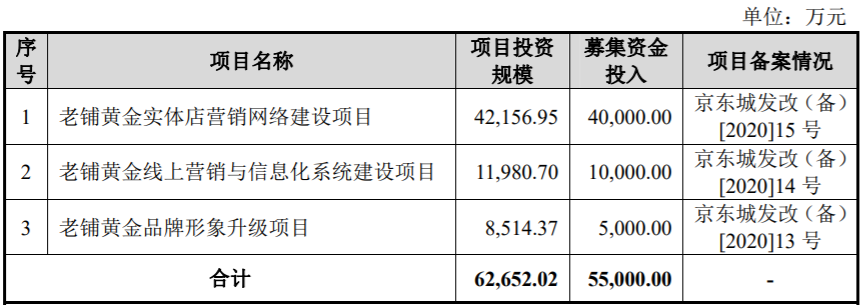

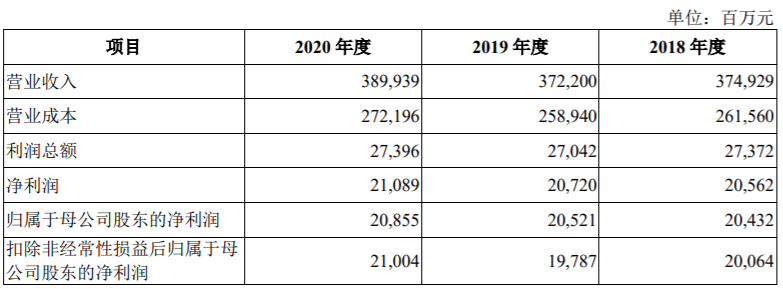

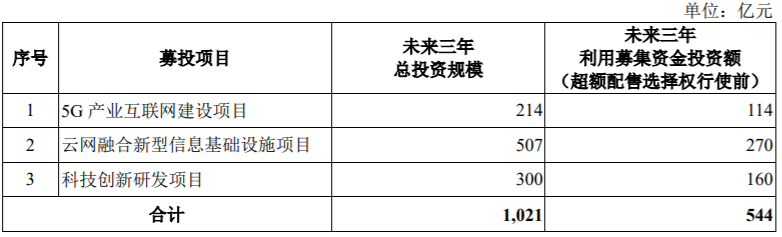

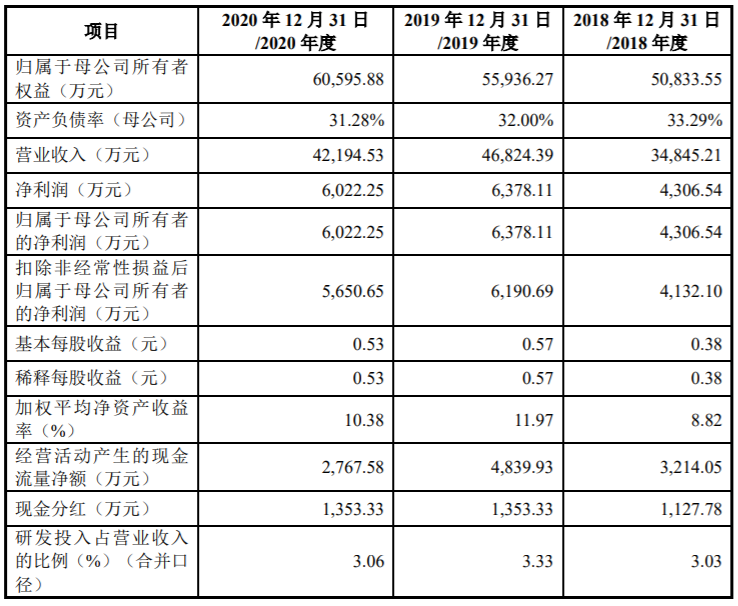

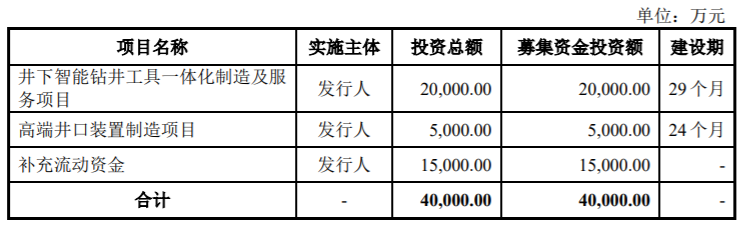

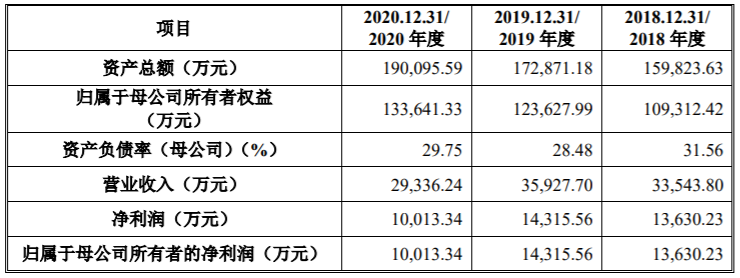

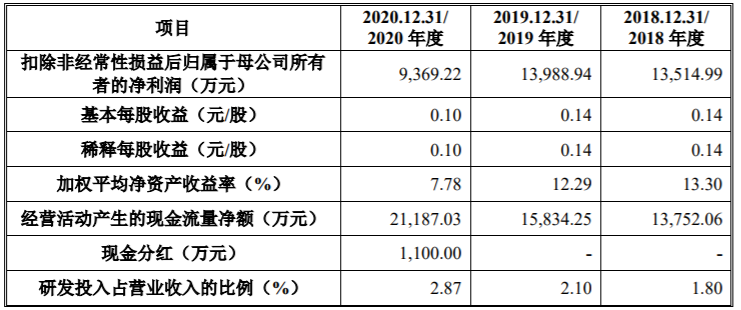

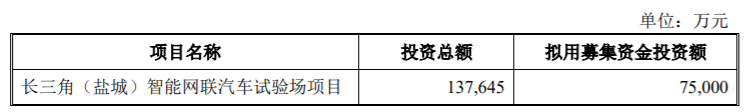

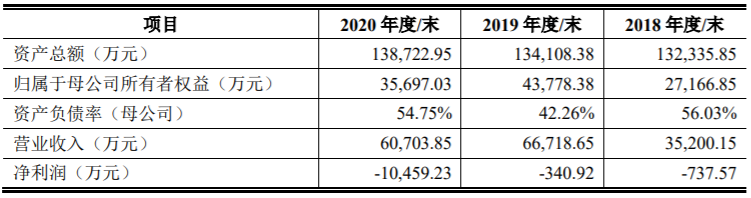

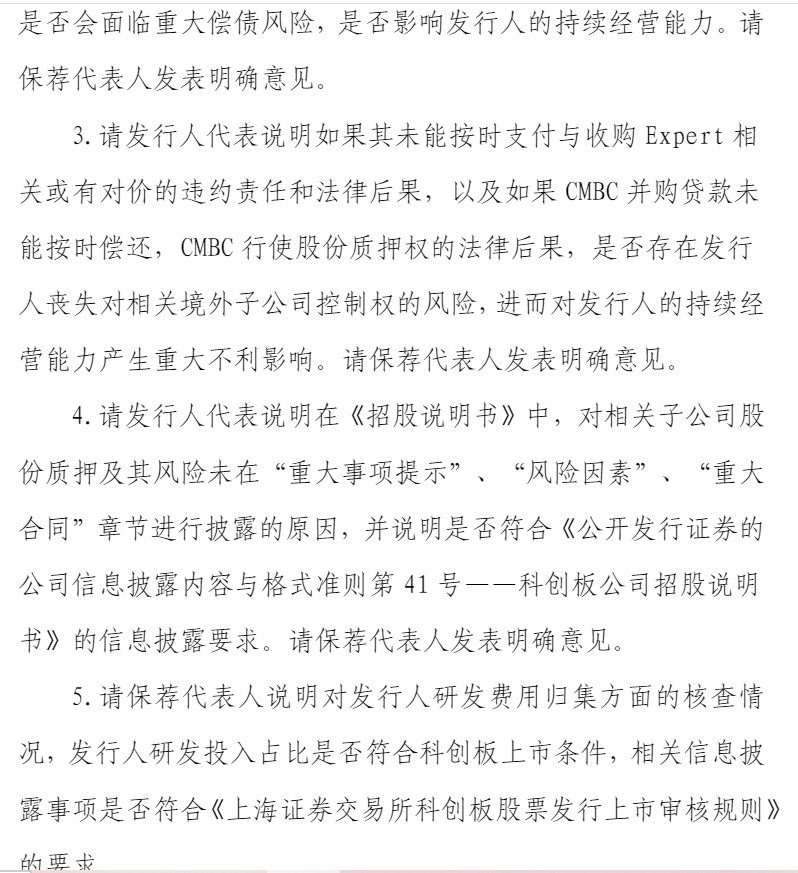

老铺黄金是集中国古法手工金器研发设计、生产加工、多渠道零售于一体的专业运营商。公司产品按古法手工金器工艺分为花丝类、镶嵌类、錾刻类和素面类金器。本次发行的保荐人为华泰联合证券有限责任公司,审计机构为德勤华永会计师事务所(特殊普通合伙),律师事务所为北京市环球律师事务所。本次拟公开发行股份不超过4,550万股占发行后总股本的比例不低于25%。2017年至2020年1-9月,老铺黄金营业收入分别为:4.35亿元、6.63亿元、9.45亿元和6.27亿元,同期,扣非后归属于母公司股东的净利润分别为:3,234.68万元、4,863.98万元、9,035.32万元和6,573.93万元。本次发行拟募集资金5.50亿元,将分别用于老铺黄金实体店营销网络建设项目、老铺黄金线上营销与信息化系统建设项目和老铺黄金品牌形象升级项目。中国电信是领先的大型全业务综合智能信息服务运营商。公司积极拥抱数字化转型机遇,深耕客户需求及应用场景,全面实施“云改数转”战略,以 5G 和云为核心打造云网融合的新型信息基础设施、运营支撑体系、科技创新硬核实力,深化体制机制改革,以创新、融合构建差异化优势,致力于为个人(To C)、家庭(To H)和政企(To B/G)客户提供灵活多样、融合便捷、品质体验、安全可靠的综合智能信息服务。本次发行的保荐人为中国国际金融股份有限公司、中信建投证券股份有限公司,审计机构为德勤华永会计师事务所(特殊普通合伙),律师事务所为北京市海问律师事务所。本次公开发行不超过12,093,342,392股(即不超过本次发行后公司已发行总股本的13%,超额配售选择权行使前)。公司可授权主承销商在符合法律法规及监管要求的前提下行使超额配售选择权,超额发售不超过本次发行A股股数(超额配售选择权行使前)15%的A股股份。若公司在本次发行前发生送股、资本公积金转增股本等事项,则发行数量将做相应调整。本次发行采取全部发行A股新股的方式。2018年至2020年,中国电信营业收入分别为:3,749.29亿元、3,722.00亿元、3,899.39亿元,同期,扣非后归属于母公司股东的净利润分别为:200.64亿元、197.87亿元、210.04亿元。本次发行拟募集资金544亿元,将分别用于5G产业互联网建设项目、云网融合新型信息基础设施项目、科技创新研发项目。德石股份主要从事石油钻井专用工具及设备的研发、生产、销售及租赁,开展定向钻井、水平钻井的工程技术服务。其中,钻井专用工具为以螺杆钻具为主的多种钻具产品,钻井专用设备主要包括井口装置和钻井装备。本次发行的保荐人为华融证券股份有限公司,审计机构为中喜会计师事务所(特殊普通合伙),律师事务所为北京市天元律师事务所。本次发行不超过不超过3,759.27万股,占发行后总股本的比例不低于25%,本次发行全部为公司公开发行的新股,不涉及公司现有股东公开发售股份。2018年至2020年,德石股份营业收入分别为:3.48亿元、4.68亿元、4.22亿元,同期,扣非后归属于母公司股东的净利润分别为:4,132.10万元、6,190.69万元、5,650.65万元。本次发行拟募集资金4.00亿元,将分别用于井下智能钻井工具一体化制造及服务项目、高端井口装置制造项目以及补充流动资金。中汽试验是我国主要的汽车试验场投资、运营、管理企业之一,公司主营业务为通过构建汽车场地试验环境和试验场景,为汽车整车生产企业、汽车检测机构、汽车底盘部件系统企业以及轮胎企业等客户提供场地试验技术服务。本次发行的保荐人为中国银河证券股份有限公司,审计机构为天职国际会计师事务所(特殊普通合伙),律师事务所为北京市君合律师事务所。本次公开发行不超过33,060万股,不低于发行后总股本的10%且不超过发行后总股本的25%。2018年至2020年,中汽试验营业收入分别为:3.35亿元、3.59亿元、2.93亿元,同期,扣非后归属于母公司股东的净利润分别为:1.35亿元、1.40亿元、0.94亿元。本次发行拟募集资金7.5亿元,主要用于长三角(盐城)智能网联汽车试验场项目。赛赫智能属于智能制造装备行业,主营业务为汽车车身成型系统、总装系统的研发、生产、销售。目前销售的主要产品包括车身成型系统、车轮装配与检测系统、其他整车总装与整车下线检测系统等三大主要产品。此外公司业务逐步拓展到航空航天、医用自动化设备、实验室试验设备等行业。本次发行的保荐人为国信证券股份有限公司,审计机构为容诚会计师事务所(特殊普通合伙),律师事务所为北京市君合律师事务所。本次发行不超过1,641.00万股,全部为发行新股,原股东不公开发售股份,本次发行股数占发行后总股本的比例不低于25%。 2018年至2020年,赛赫智能营业收入分别为:3.52亿元、6.67亿元和6.07亿元,同期,扣非后归属于母公司股东的净利润分别为:-434.42万元、-1,791.92万元、-11,639.15万元。本次发行拟募集资金3.52亿元,将投入赛赫智能设备顾村生产基地建设项目、上海总部研发中心建设项目和偿还银行贷款项目。