9月23日,证监会发审委举行了2021年第100次发审会议,创业板上市委举行了2021年第60次发审会议,科创板上市委举行了2021年第72次发审会议,共审议7家企业的IPO申请,6家获通过,1家被否。

尚普咨询为“江苏亚虹医药科技股份有限公司”此次IPO提供了募投咨询服务。

1、专注于氯碱相关产品

镇洋发展成立于2004年,主营业务为氯碱相关产品的研发、生产与销售,采用零极距离子膜法盐水电解工艺生产烧碱,联产出氯气、氢气,并以此为基础发展自身的碱、氯、氢三大产品链,具体包括氯碱类产品、MIBK类产品和其他产品,其中,氯碱类产品主要为烧碱和氯化石蜡。

截至最新披露,浙江省交通投资集团有限公司(以下简称“交投集团”)直接持有公司65.44%的股份,为公司的控股股东。交投集团是经浙江省人民政府批准设立并授权经营的省级交通类国有资产营运机构,并由交投集团对其下属参、控股企业实施统一管理。因此,公司的实际控制人也为交投集团。

2、本次发行的相关机构

本次发行的保荐人为中泰证券股份有限公司、浙商证券股份有限公司,审计机构为天健会计师事务所(特殊普通合伙),律师事务所为国浩律师(杭州)事务所。

3、发行情况

本次公开发行股份数量不超过12,318万股且不低于4,106万股,公开发行的股份数量不超过公司股本总额的25%且不低于公司股本总额的10%,本次发行不涉及老股股东公开发售其所持有的股份。

4、业绩情况

2017年至2020年1-9月,镇洋发展营业收入分别为:11.83亿元、11.54亿元、11.37亿元和7.75亿元,同期,扣非后归属于母公司股东的净利润分别为:1.06亿元、1.08亿元、1.17亿元和6,171.33万元。

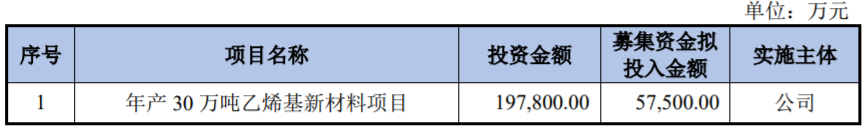

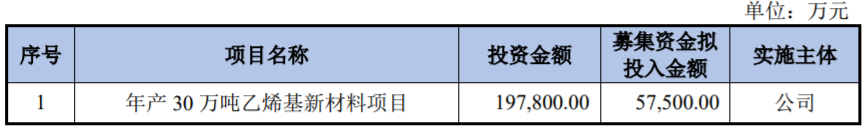

本次发行拟募集资金5.75亿元,全部用以建设年产30万吨乙烯基新材料项目。

1、全国十大吸尘器出口企业之一

富佳实业主营吸尘器、扫地机器人等智能清洁类小家电产品及无刷电机等重要零部件的研发、设计、生产与销售,主要产品包括高效分离无线锂电吸尘器、高效分离有线吸尘器、多功能无线拖把、智能扫地机器人以及高效电机等。公司是美国Shark(鲨客)品牌吸尘器主要的供应商之一,是Shark品牌母公司JS环球生活的第一大供应商。同时,作为国家高新技术企业,公司掌握吸尘器核心零部件电机的研发、设计和生产能力,是戴森品牌吸尘器的电机指定供应商之一。凭借卓越的产品研发设计能力和优秀的产品质量管理水平,历经多年的行业积累以及与国内外知名客户的常年合作,公司成为清洁家电领域内知名的ODM供应商。公司是全国十大吸尘器出口企业,产品销售区域涵盖北美、欧洲、亚洲、大洋洲的30多个国家和地区,客户群体包括Shark、伊莱克斯、戴森、Bissell、史丹利百得、G Tech等国际著名吸尘器品牌;公司积极开拓快速发展的国内市场,为米家、顺造、海尔、苏泊尔、小狗等国内知名品牌供应产品。本次发行的保荐人为甬兴证券有限公司,审计机构为天健会计师事务所(特殊普通合伙),律师事务所为北京大成律师事务所。

本次发行不超过4100万股,占本次发行后公司总股本的比例不低于10%。本次发行股份全部为公开发行新股,无老股转让。

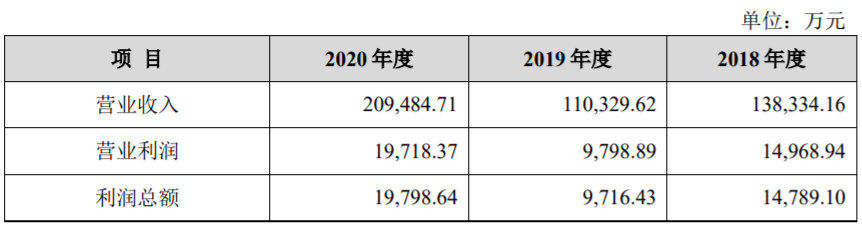

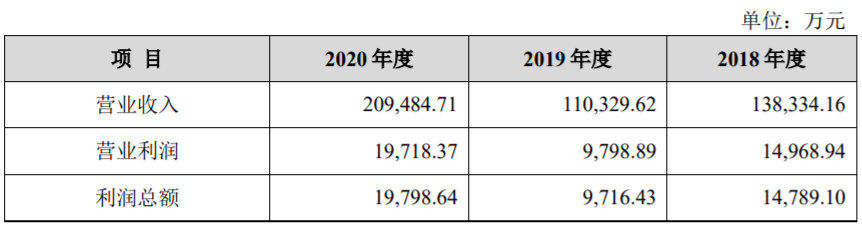

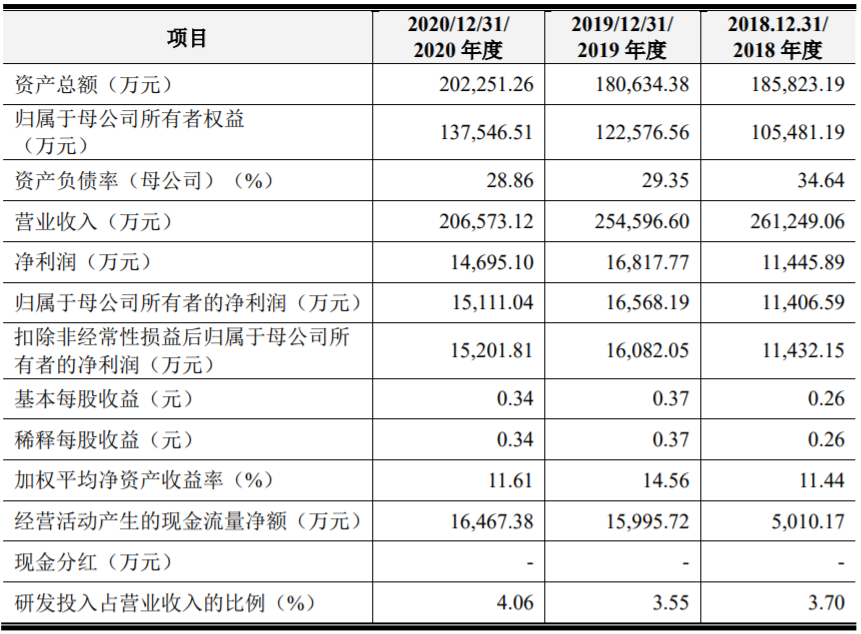

2018年至2020年,富佳实业营业收入分别为:13.83亿元、11.03亿元、20.95亿元,同期,扣非后归属于母公司股东的净利润分别为:1.34亿元、9417.47万元、1.67亿元。

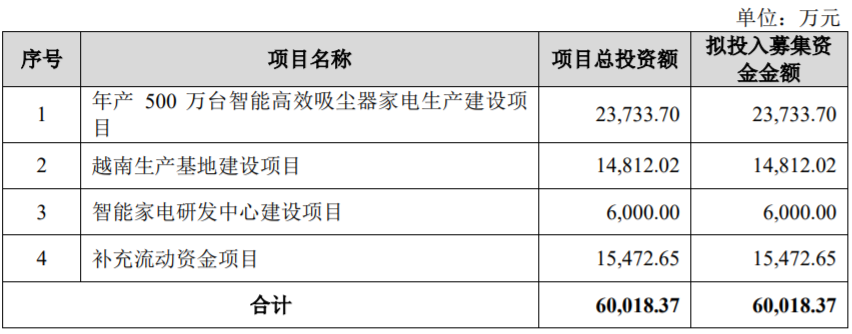

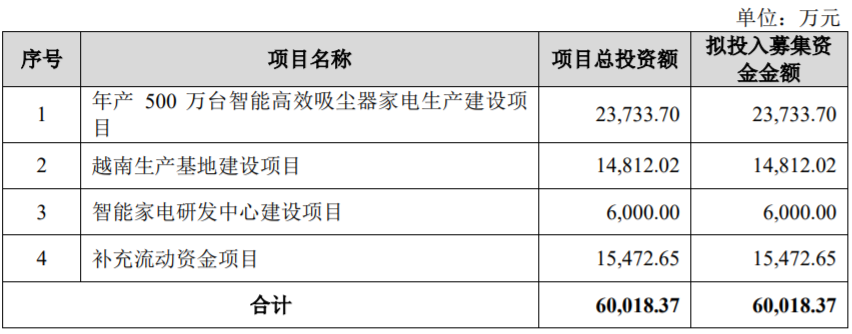

本次发行拟募集资金6亿元,将分别用于年产500万台智能高效吸尘器家电生产建设项目、越南生产基地建设项目、智能家电研发中心建设项目以及补充流动资金。

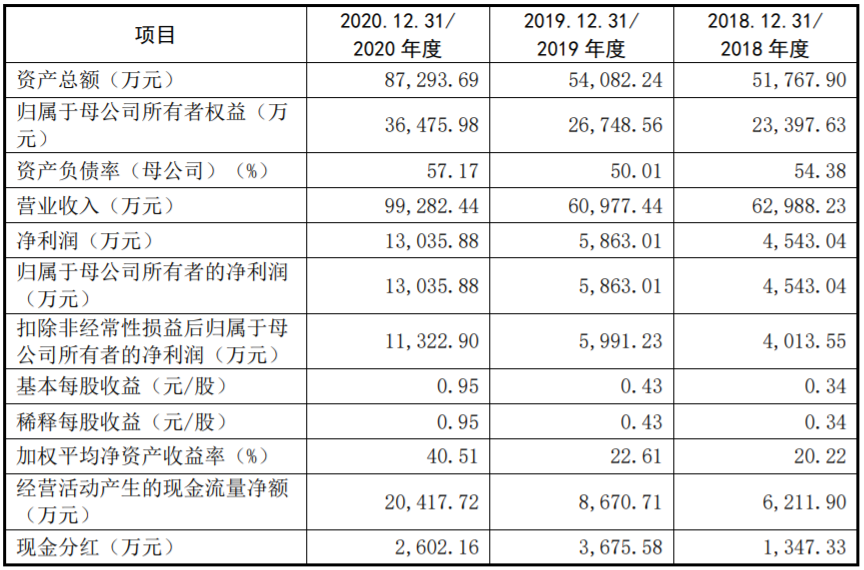

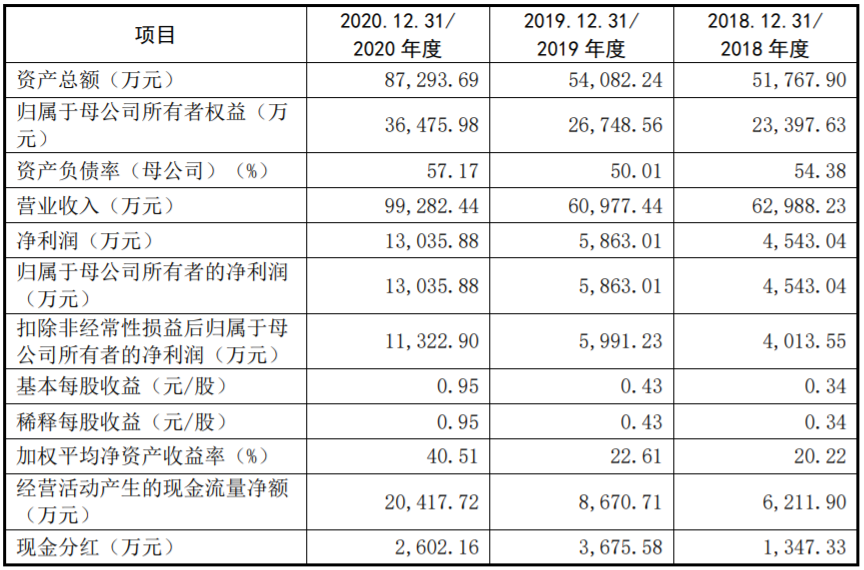

欧圣电气是国内综合优势领先的空气动力设备和清洁设备制造商之一,主营业务为空气动力设备和清洁设备的研发、生产和销售,主要产品为小型空压机和干湿两用吸尘器。凭借较强的研究开发和自主创新能力。此外,公司拥有行业内领先的实验设备和产品检测能力,公司实验室已成为获得Intertek认可的卫星实验室。本次发行的保荐人为中泰证券股份有限公司,审计机构为立信中联会计师事务所(特殊普通合伙),律师事务所为国浩律师(上海)事务所。本次拟公开发行股票不超过4565.20万股,不低于发行后总股本的25%,本次发行股份均为新股,公司股东不进行公开发售股份。2018年至2020年,欧圣电气营业收入分别为:6.30亿元、6.10亿元、9.93亿元,同期,扣非后归属于母公司股东的净利润分别为:4,013.55万元、5,991.23万元、1.13亿元。

本次发行拟募集资金2.61亿元,将分别用于年产空压机145万台生产技术改造项目、

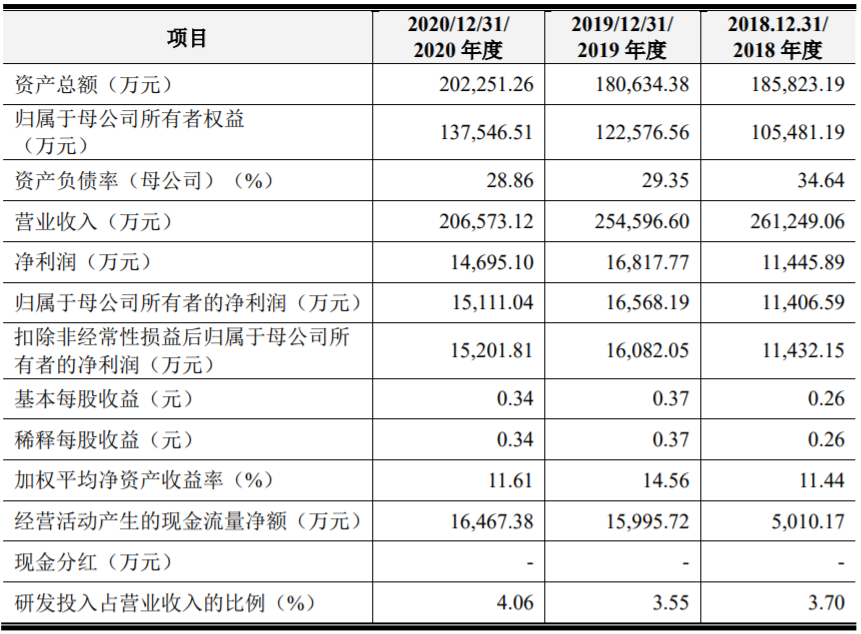

鲁华泓锦是一家专业从事新型高分子材料研发、生产和销售的高新技术企业。公司从创立之初即致力于石化乙烯的副产物——裂解碳五、碳九的综合加工利用,以其分离的组分为原料,并不断研发生产市场需要的新产品、新材料。公司通过对裂解碳五、碳九进行精细分离和深加工,研发、生产和销售高性能、高附加值的碳五树脂、加氢树脂、异戊橡胶、锂系弹性体等高分子新材料,广泛应用于众多民用和工业终端应用领域。鲁华泓锦的上市历程颇为坎坷,鲁华泓锦从2010年10月就开始接受券商的上市辅导,经过8年奋战,终于在2018年9月底向证监会提交了在A股首次公开发行股票的招股说明书;2019年7月8日,证监会对鲁华泓锦出具警示函;同年12月6日,鲁华泓锦收到中国证监会行政许可申请终止审查通知书,至此鲁华泓锦A股IPO终止审查。2020年10月22日,鲁华泓锦再次向深交所提交了首次在创业板公开发行股票的招股书;之后又因申请文件中记载的财务资料已过有效期,于2021年4月1日被深交所中止其发行上市审核;同年5月27日,鲁华泓锦完成财务资料更新后,被深交所恢复其发行上市审核资格。2021年9月23日,上会被否。本次发行的保荐人为瑞信方正证券有限责任公司,审计机构为容诚会计师事务所(特殊普通合伙),律师事务所为北京德恒律师事务所。本次发行不超过11840万股,占发行后公司总股本的比例不低于10%,本次发行全部为公开发行新股,发行人原股东在本次发行中不公开发售股份。2018年至2020年,鲁华泓锦营业收入分别为:26.12亿元、25.46亿元、20.66亿元,同期,扣非后归属于母公司股东的净利润分别为:1.14亿元、1.61亿元、1.52亿元。

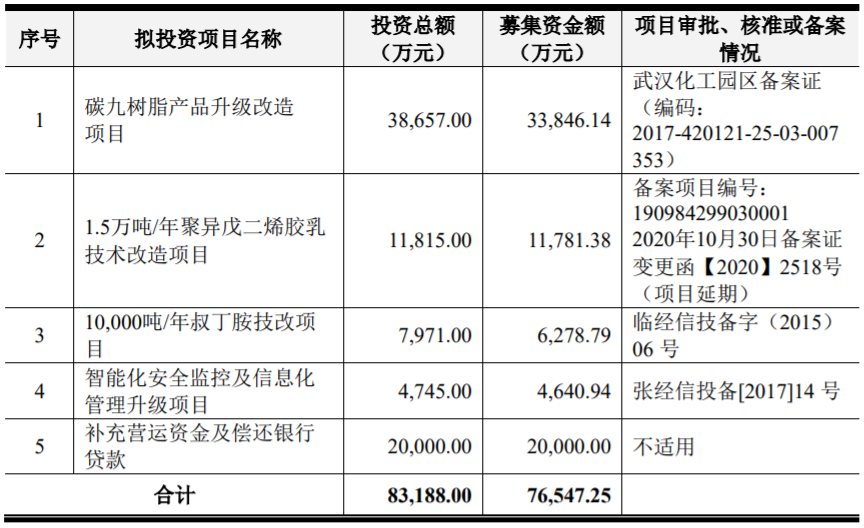

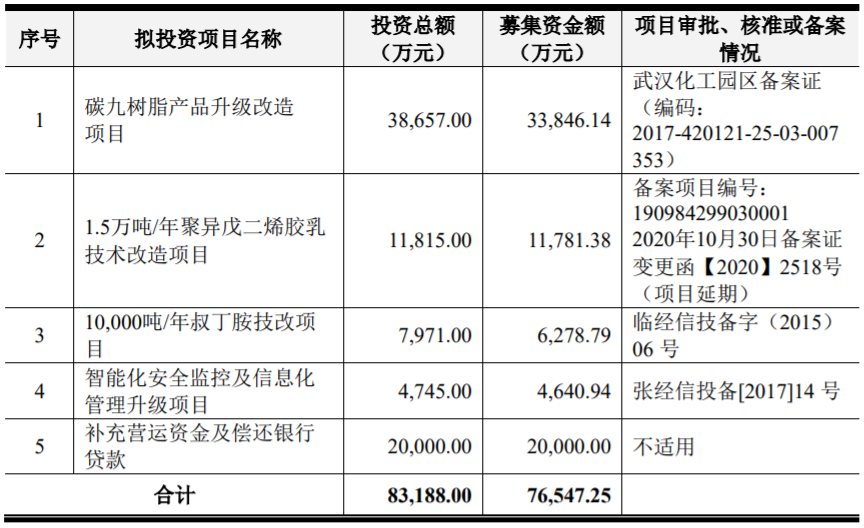

本次发行拟募集资金7.65亿元,将分别用于碳九树脂产品升级改造项目、1.5万吨/年聚异戊二烯胶乳技术改造项目、10000吨/年叔丁胺技改项目、智能化安全监控及信息化管理升级项目、补充营运资金及偿还银行贷款。

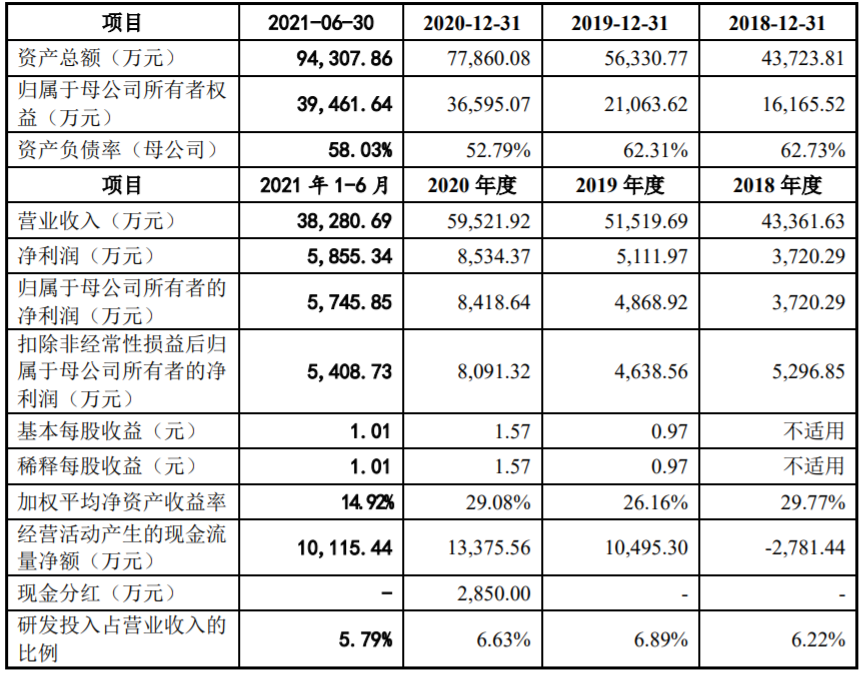

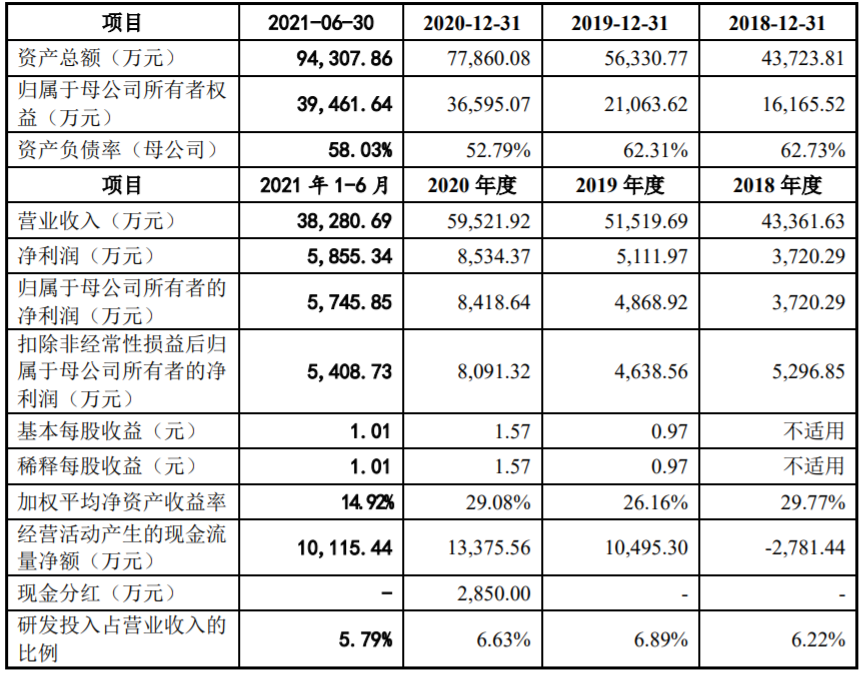

凯格精机主要从事自动化精密装备的研发、生产、销售及技术支持服务。公司生产的自动化精密装备主要应用于电子工业制造领域的电子装联环节及 LED 封装环节,公司主要产品为锡膏印刷设备,同时经营有点胶设备、柔性自动化设备及LED 封装设备。本次发行的保荐人为国信证券股份有限公司,审计机构为永中和会计师事务所(特殊普通合伙),律师事务所为北京市通商律师事务所。本次发行的股票数量不超过1900万股,全部为发行新股,公司股东不公开发售股份,公开发行的股票数量不低于本次发行后股份总数的25%。2018年至2021年1-6月,凯格精机营业收入分别为:4.34亿元、5.15亿元、5.95亿元、3.83亿元,同期,扣非后归属于母公司股东的净利润分别为:5,296.85万元、4,638.56万元、8,091.32万元、5,408.73万元。

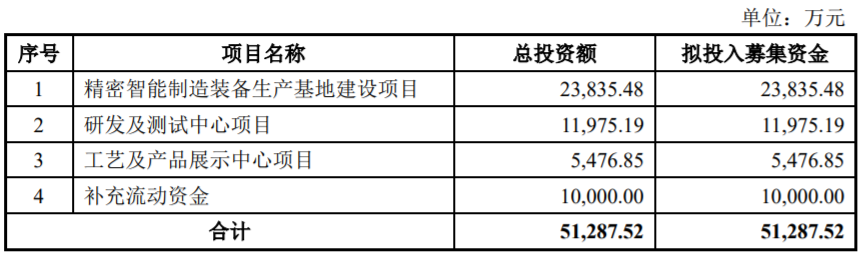

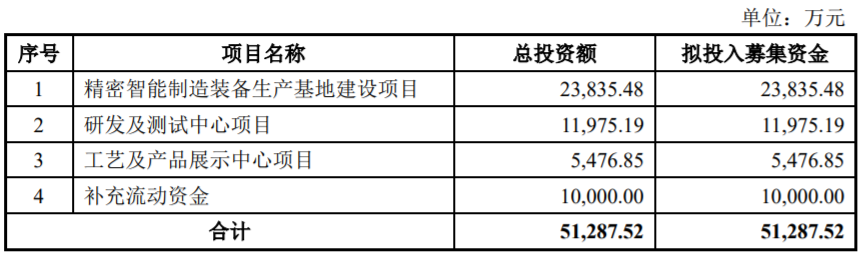

本次发行拟募集资金5.13亿元,将分别用于精密智能制造装备生产基地建设项目、研发及测试中心项目、工艺及产品展示中心项目以及补充流动资金。

亚虹医药是专注于泌尿生殖系统肿瘤及其它重大疾病领域的全球化创新药公司,立志成为在专注治疗领域集研发、生产和商业化为一体的国际领先制药企业,为中国和全球患者提供最佳的诊疗一体化解决方案。公司坚持以创新技术和产品为核心驱动力,通过内部完善的研发体系、三大核心技术平台和全球药物开发经验专长,深入探索药物作用机理,高效率筛选评价候选药物,致力于在专注治疗领域推出全球首创药物及存在巨大未被满足治疗需求的创新药物。同时,公司高度关注专注领域的技术前沿和治疗发展趋势,洞察并挖掘未被满足的临床需求,围绕泌尿生殖系统疾病进行产品管线的深度布局,前瞻性地进行产品规划和生命周期管理,打造从疾病诊断到治疗的优势产品组合,从而造福更多的中国和全球患者。潘柯博士为公司创始人、董事长、首席执行官。2020年上半年,亚虹药业先后完成数亿元人民币C轮融资和C+轮融资,投资人包括燕园创新、国中创投、倚锋资本等。2020年11月,亚虹医药再次宣布完成由启明创投领投的D轮融资,金额超过7亿元人民币。2021年5月,亚虹医药还与百济神州签订一项临床开发合作协议,并与国药控股达成战略合作以共同推进亚虹医药创新产品商业化。本次发行的保荐人为中信证券股份有限公司,审计机构为立信会计师事务所(特殊普通合伙),律师事务所为北京市嘉源律师事务所。本次公开发行股票的数量不超过15000万股(不含采用超额配售选择权发行的股票数量),占发行后股本比例不低于10%;本次发行原股东不进行公开发售股份;本次发行可以采用超额配售选择权,超额配售部分不超过本次公开发行股票数量的15%。2018年至2020年,亚虹医药扣非后归属于母公司股东的净利润分别为:-6405.10万元、-10177.78万元、-12595.33万元。期间公司主要产品均处于研发阶段,尚未形成销售收入。

本次发行拟募集资金20.7亿元,将分别用于药品、医疗器械及配套用乳膏生产项目、新药研发项目、营销网络建设项目以及补充流动资金。

1、激光上游行业创新型公司

炬光科技主要从事激光行业上游的高功率半导体激光元器件、激光光学元器件的研发、生产和销售,目前正在拓展激光行业中游的光子应用模块和系统的研发、生产和销售。主要收入来源于半导体激光、激光光学业务领域,目前正在拓展汽车应用和光学系统业务领域。

公司在上游元器件细分领域存在一定技术优势和市场地位,正在向行业中游光子应用模块和系统拓展,总体仍处于研发投入和拓展应用阶段,产品被逐步应用于先进制造、医疗健康、科学研究、汽车应用、信息技术等领域,客户覆盖海内外知名企业及科研院所,未来市场发展空间广阔。

2、本次发行的相关机构

本次发行的保荐人为中信建投证券股份有限公司,审计机构为普华永道中天会计师事务所(特殊普通合伙),律师事务所为北京市金杜律师事务所。

3、发行情况

本次拟向社会公众公开发行不超过人民币普通股(A股)2249万股。公司股东不公开发售股份,公开发行的新股不低于本次发行后总股本的25%。

4、业绩情况

2018年至2020年,炬光科技营业收入分别为:3.55亿元、3.35亿元、3.60亿元,同期,扣非后归属于母公司股东的净利润分别为:-68.46万元、-8058.57万元、1953.75万元。

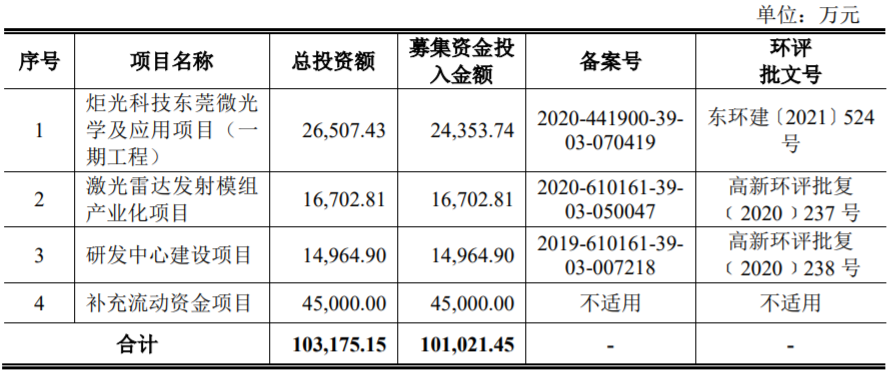

5、募集资金用途

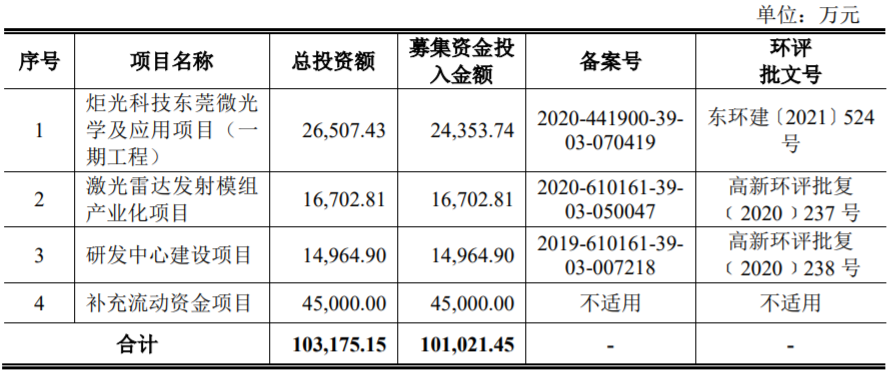

本次发行拟募集资金10.1亿元,将分别用于炬光科技东莞微光学及应用项目(一期工程)、激光雷达发射模组产业化项目、研发中心建设项目以及补充流动资金项目。