铭赛科技申请上市2021年6月30日获科创板受理,经过一轮问询与回复,且第一轮问询只有11个问题,问询回复文件只有146页!2021年9月30日,常州铭赛机器人科技股份有限公司因发行上市申请文件中记载的财务资料已过有效期,需要补充提交。根据《审核规则》第六十四条(六),上交所中止其发行上市审核。

中止后未被上交所恢复发行上市审核,2021年10月19日,常州铭赛机器人科技股份有限公司因发行人撤回发行上市申请或者保荐人撤销保荐。根据《审核规则》第六十七条(二),上交所终止其发行上市审核。

常州铭赛机器人科技股份有限公司是一家技术驱动型的高端装备制造企业,主要从事高精度智能点胶设备及其关键零部件的研发、生产和销售,产品主要应用于对设备精度等技术指标有较高要求的精密电子组装、MEMS 器件和 IC 封装领域的点胶环节。报告期内,发行人的主营业务收入主要来自于精密电子组装领域,在 MEMS器件和 IC 封装领域,公司 2018 年、2019 年及 2020 年的销售收入合计为 807.38万元、588.59 万元及 5,888.20 万元,占同期主营业务收入的比重为 9.56%、3.34%及 26.36%。曲东升直接和间接可对公司行使表决权的比例合计为 36.62%,曲东升为公司控股股东、实际控制人。

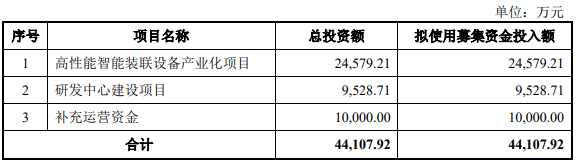

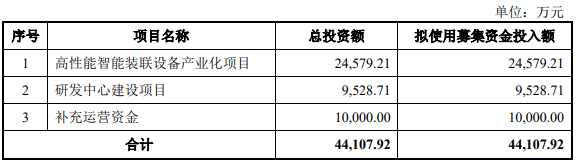

曲东升:男,1973 年出生,中国国籍,无境外永久居留权,哈尔滨工业大学机械电子工程专业,博士研究生学历。李长峰:男,1976 年出生,中国国籍,无境外永久居留权,哈尔滨工业大学机械电子工程专业,博士研究生学历,高级工程师。魏庆涛:女,1973 年出生,中国国籍,无境外永久居留权,哈尔滨工程大学工商管理专业,本科学历。金永峰:男,1971 年出生,中国国籍,无境外永久居留权,高中学历。伊恩江:男,1971 年出生,中国国籍,无境外永久居留权,哈尔滨工业大学技术经济及管理专业,硕士研究生学历。铭赛科技本次公开发行股票 1,200 万股,占发行后总股本的比例为 25%,拟融资金额4.41亿元,募集资金扣除发行费用后将按轻重缓急顺序投资于以下项目:

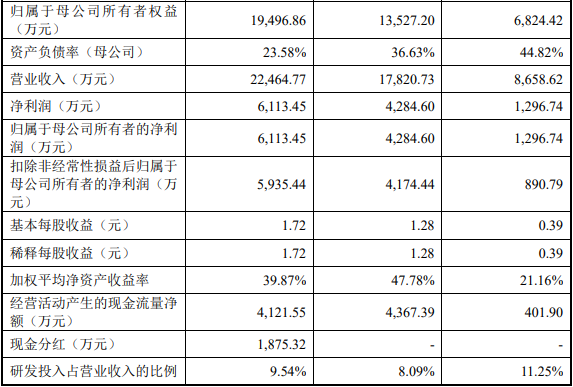

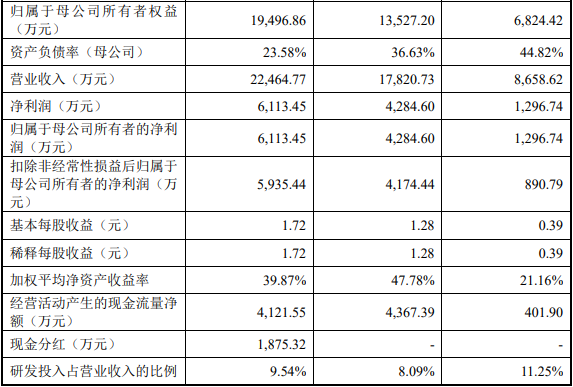

2018 年、2019 年和 2020 年,公司营业收入分别为 8,658.62 万元、17,820.73万元和 22,464.77 万元。公司营业收入规模整体较小,抵御风险的能力较弱。

发行人选择的具体上市标准为“(一)预计市值不低于人民币 10 亿元,最近两年净利润均为正且累计净利润不低于人民币 5,000 万元”。

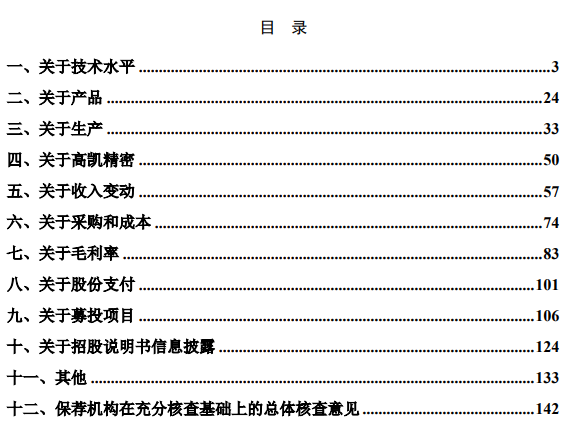

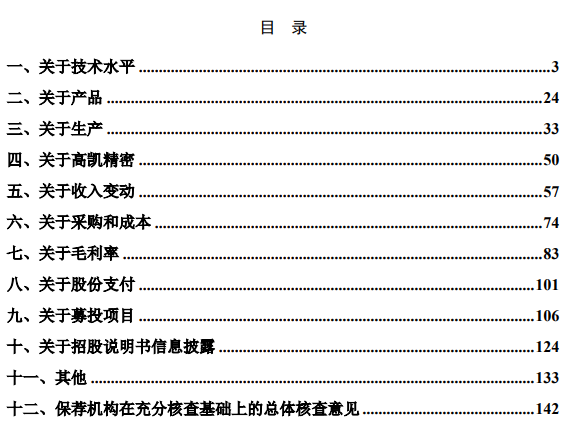

招股说明书披露:公司目前已形成了 16 项核心技术。发行人选取国外知名点胶设备提供商美国 Nordson、日本 Musashi 和国内知名点胶设备提供商轴心自控、凯格精机在其公司官网公开披露的设备参数进行对比,发行人选取的产品为GS600SU/SUA。根据申报材料:历史沿革中,发行人部分自然人股东在哈尔滨工业大学任教及开展科研工作;公司原股东哈工大科技园用以 4 项发明专利向公司出资。根据公开资料:科创板拟上市公司中,江苏高凯精密流体技术股份有限公司和广东安达智能装备股份有限公司主要产品与发行人相同。(1)将江苏高凯精密流体技术股份有限公司和广东安达智能装备股份有限公司主要产品纳入比较;(1)结合目前产品结构情况,说明选取前述产品进行比较是否足以说明发行人技术水平的情况,选取的可比公司产品是否为其技术先进产品;(2)在可比公司均可达到相同产品参数的情况下,相关核心技术是否具有技术门槛,是否为行业通用技术,发行人是否具有相对竞争优势;(3)公司技术来源情况,与哈工大在技术方面的关系。(1)报告期内,公司主营业务收入 90%以上来自于点胶设备、压电喷射阀、设备配件,未说明市场占有率、竞争地位等情况;(2)在精密电子组装、MEMS 器件封装的点胶领域先后得到行业内知名客户的产品验证、小批量采购及批量采购,在 IC 封装的点胶领域已得到行业知名客户的产品验证和小批量采购;(3)报告期内,发行人主营业务收入主要来自精密电子组装领域,但此部分收入和占比 2020 年开始下降,MEMS 器件封装领域收入大幅增长。(1)点胶设备产品竞争对手的各自市场份额、市场排名及具体计算方法,压电喷射阀客户情况和具体用途; (2)精密电子组装、MEMS器件封装领域知名客户验证和批量采购的具体情况,其他供应商情况,发行人在客户相同产品供应中的占比情况,是否存在需要终端用户认证的情况;(3)结合在手订单情况,说明精密电子组装、MEMS 器件封装领域收入变化的原因。招股说明书披露:发行人主要产品包括点胶设备、压电喷射阀、设备配件,发行人目前生产环节主要是对整机的装配及关键零部件的生产,发行人核心竞争力在于对高精度智能点胶设备的研发、设计、装配及调试。对于部分不涉及核心技术且需要大额设备投入的工艺环节,公司采用委外加工的方式进行生产。(2)涉及核心技术部分的生产情况,是否主要为装配,结合固定资产情况、采购和生产环节的具体情况,说明核心技术在产品生产环节的具体体现。(1)公司实际控制人、董事长、总经理曲东升于 2013 年2 月至 2017 年 5 月,担任常州高凯精密机械有限公司董事;(2)铭赛智信系发行人为对外投资之目的设立的全资子公司,成立于 2012 年 6 月 12 日,因其所有对外投资均已转让或注销,发行人决定对其进行注销,并已于 2020 年 12 月 24日注销。根据公开资料:2013 年 3 月,刘建芳、铭赛智信、白俊杰和志邦科技共同以货币出资设立常州高凯精密机械有限公司。常州高凯精密机械有限公司目前正在科创板申报上市,主营业务为压电驱动精密流体控制核心部件及相关整机设备的研发、生产和销售,主要产品为压电驱动系列产品和智能点胶机器人系统,已将发行人选为可比公司。请发行人说明:(1)以列表方式说明铭赛智信的对外投资情况,包括投资标的、投资金额、投资和退出时间和投资收益情况;(2)铭赛智信入股和退出高凯精密的具体情况,公司与高凯精密在人员、资产、业务和技术等方面的往来情况,是否存在纠纷。招股说明书披露:(1)2020 年,公司点胶设备和压电喷射阀的产能利用率为 94.02%和 83.21%;(2)本次募集资金中,2.46 亿用于高性能智能装联设备产业化项目,高性能智能装联设备产业化项目所生产高性能智能装联设备主要应用在光学组件、声学组件、振动马达等精密电子组装领域、MEMS 器件和 IC 封装领域;(3)高性能智能装联设备产业化项目、研发中心建设项目中设备购置和硬件设备购置等规模远大于目前机器设备的情况,IC封装领域收入规模较小,还未进入客户批量采购环节。请发行人说明:(1)高性能智能装联设备产业化项目新增产能应用于前述三个领域的具体情况和占比,与目前业务情况和技术水平的匹配情况;(2)结合公司现有及潜在订单、公司已有产能及拟建产能等,说明发行人对新增产能的消化能力,有针对性地分析说明发行人募集资金项目的新增产能消化措施;(3)结合发行人募投项目中增加固定资产投入使得折旧成本增加的情况,说明对发行人经营模式、未来毛利率和经营业绩的影响。