IPO被否再次申报过会率为91.55%——证监会对二次申报审核关注点和偏好分析

发布日期:2022-12-14 浏览量:1648

随着注册制的全面实行,企业IPO进程提速,但是监管并没有放松。很多企业都在准备发行上市阶段因各种原因导致申报失败,其中部分企业会选择进行二次申报甚至是多次申报。

多次申报,是指拟上市企业向证监会提交IPO申报材料,但在发审会上出现未通过、暂缓表决以及企业主动或被证监会要求撤回材料(终止审查)后,经过一段时间的整改规范工作后,重新申报IPO。

实际的IPO中,二次甚至多次申报成为各申报失败的企业常态,同时在首次申报失败后,监管部门也会对上一次申报失败重点关注。本文主要对2020年之后发审委/上市委公布上会的企业(以最后一次上会时间为准)筛选出多次申报的企业进行统计分析,并根据实际案例对审核机构的主要关注点进行分析。

一、

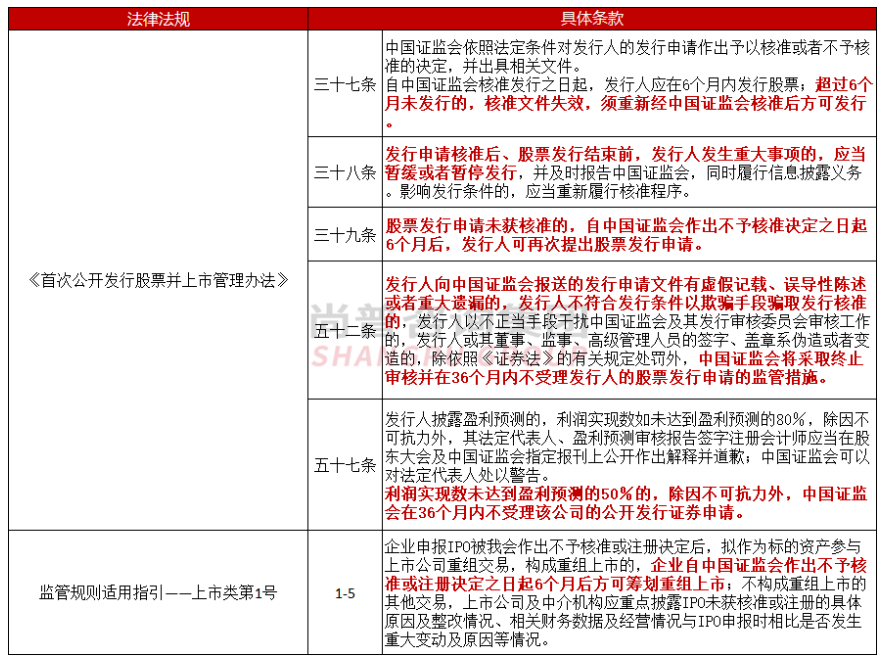

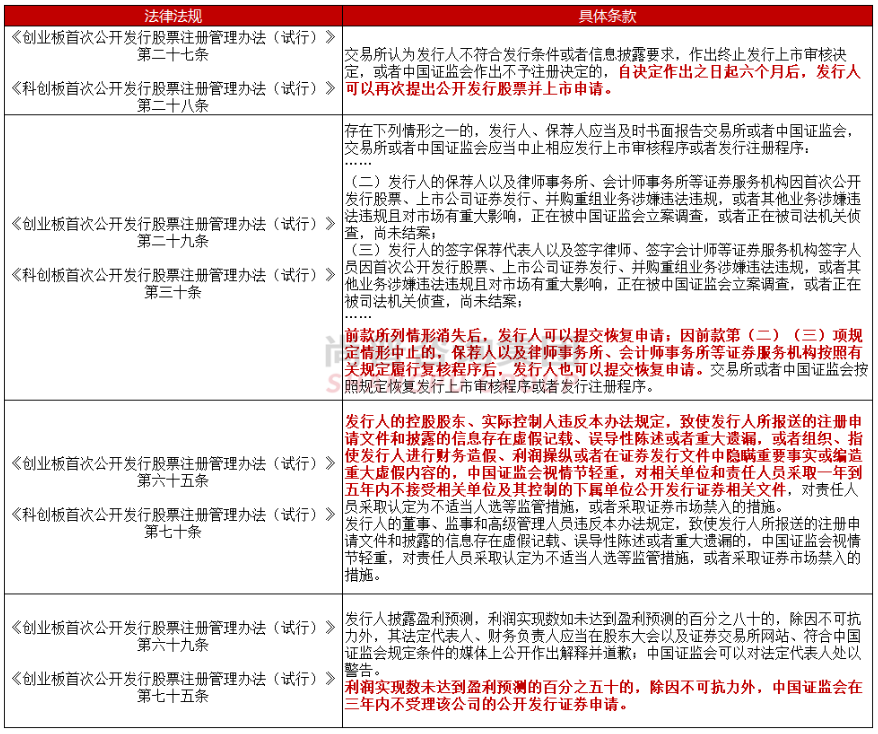

相关法律法规要求

二、IPO多次申报情况分析

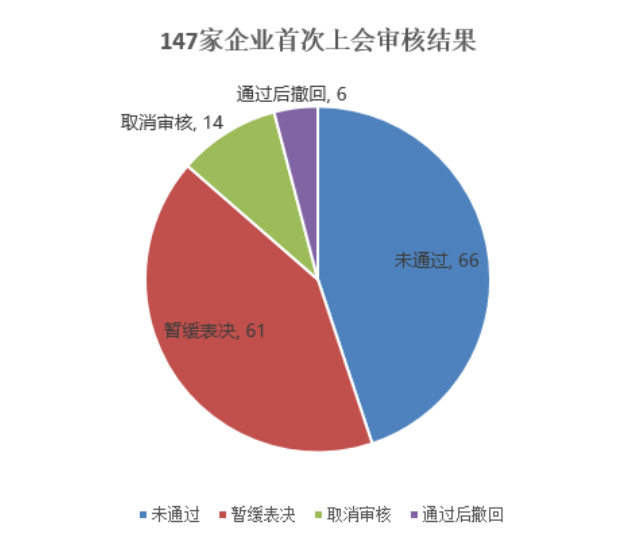

根据WIND数据显示,截至2022年12月12日,2020年之后上会的企业中(多次上会企业以最后一次上会时间为准),共有147家企业出现了二次申报的情况,其中包括12家企业出现了三次申报。

1、不同审核结果过会情况

前一次不同审核结果再次申报之后过会率各有不同,在147家企业总共159次多次申报案例中(即147次二次申报和12次三次申报),前一次被否再次申报过会率为91.55%、暂缓再次申报过会率为79.69%、取消审核再次申报过会率为82.35%、前次通过后撤回再次申报过会率为100%。

可以注意到因通过后撤回的企业再次申报全都过会,主要是因为这类型企业的审核材料一般无较为重大的问题从而再次上会的审核相对更易通过。而被否再上会过会率也达到了91.55%,暂缓后再上会过会率相对最低,仅有78.13%。

虽然被否后再上会的过会率较高,被否之后再次申报从时间间隔上来看并没有优势,根据相关法律法规的要求,被否6个月之后才可以进行重新申报。

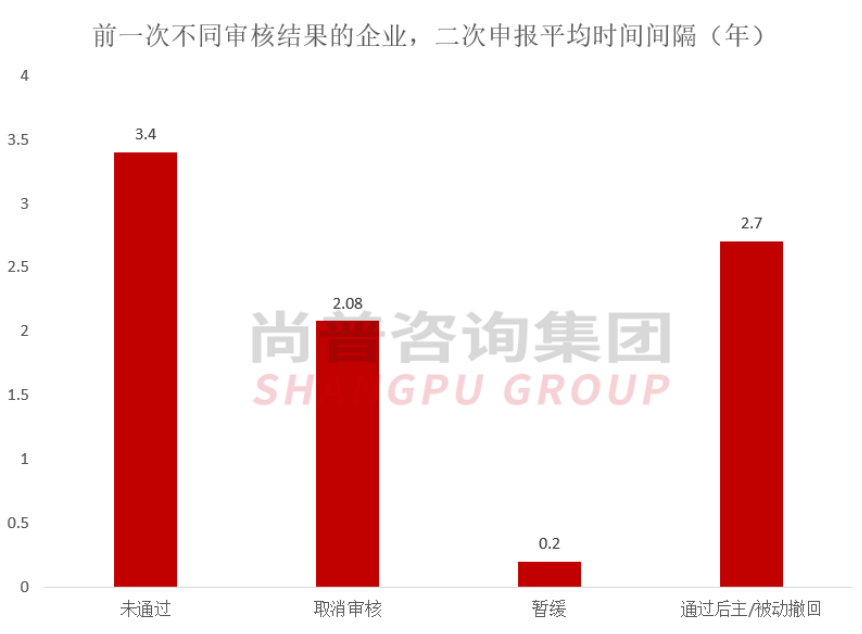

2、不同时间间隔过会情况

除了监管要求的时间之外,实际操作中二次申报同样需要根据企业的实际整改状况、外部环境影响等多方面因素综合考虑再次申报时间,其中因“暂缓审议”进行二次申报的间隔时间都相对更短。根据WIND数据统计在159次二次申报的案例中,因“暂缓审议”进行二次申报的企业平均间隔仅有0.2年,因“未通过”进行二次申报的企业平均间隔达3.4年。

全部案例中两次审核的平均时间间隔为707天(1.94年左右),其中间隔最短的仅有14天,即万通液压暂缓仅两周后再上会获通过;间隔最长的高达4336天,即优机股份自2010年创业板被否后于2022年借助北交所的春风过会从而成功上市。

另一方面,一年以内就重启审核的企业最多,主要是因为“暂缓审议”的企业会选择申报材料有效期内尽快二次申报,但是过会率却并不高,仅有78.38%;而间隔时间在2-3年的案例中过会率却高达94.44%。可以看出,企业二次申报并非是越快越好,还是要根据实际情况解决企业所存在的问题,符合法律法规和监管要求才能使得更易通过审核。

3、上市板块变更

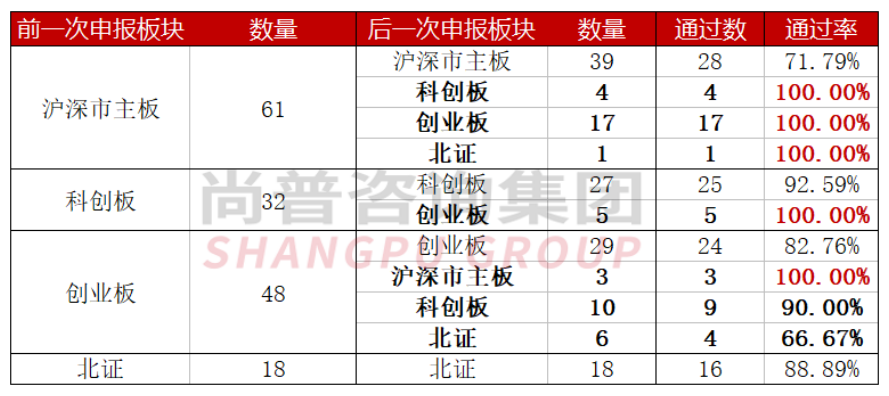

IPO申报失败除了及时整改企业自身问题之外,通过变更上市板块有时也是一个较为明智的做法。根据WIND数据显示,在159次多次申报案例中,共有46例的企业曾变更了上市板块,比例为28.9%。

其中由主板变更上市板块的案例数最多,尤其是主板变更至创业板达到了17例,另一方面从过会率的角度来看,变更板块后效果较为明显,从主板、科创板变更板块后均达到了100%的过会率,而创业板变更至主板也达到了100%的过会率。

通过实际案例的分析可知,上市企业在申报阶段遇阻时,及时更换申报板块不失为一种较为有效的办法,尤其是开始选择在主板和科创板上会的企业,变更板块后或更易过会。

4、中介机构变更

对于多次申报的企业来说,中介机构更换与否各有益处,更换的益处在于可以更换思路,甚至否定前次申报不准确的问题处理;不更换中介机构的好处在于原中介机构对公司理解更加深刻,对申报失败的原因及存在问题更加熟悉,项目组与企业、中介机构的合作更为默契,申报和沟通更有效率。

从更换的原因来看,部分企业也存在被动更换中介机构,如存在保荐人被中国证监会暂停保荐机构资格的情形,2016年12月,证监会对相关监管问答进行修订,修订后对于涉案保荐机构承做的在审项目,如已受理,原则上不停止审核。此外,在审企业更换保荐机构的,不再重新排队,但应由新的保荐机构全面履行尽职调查义务,并独立出具新的保荐意见。这一修改也减少了因保荐机构问题而对无过错发行人的不良影响。

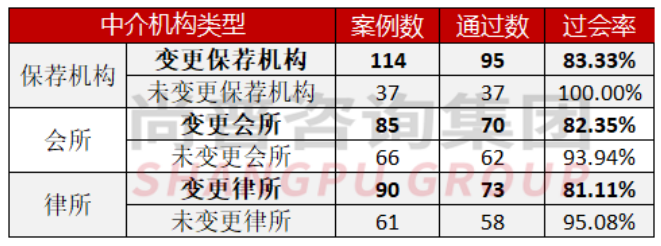

在可查询到中介机构的151次案例中(有8次案例首次申报时间久远,中介机构无法较为准确查询,故剔除),共有114次案例变更了保荐机构、85例变更了会计师事务所、90例变更了律师事务所,占比分别为75.49%、56.29%和59.60,占比均较高。

从实际案例的情况来看,变更中介机构的过会率均低于未变更,在一定程度的影响到过会成功率,尤其是保荐机构,在37次未更换保荐机构的案例中均成功过会,但是变更了保荐机构过会率仅有83.33%。

三、典型案例和审核关注点

多次申报的企业,审核机构除了常规的关注点外,对于前次申报出现的问题以及整改会格外的注意,通过部分审核案例查询可知,上市委/发审委会特别注意到以下几个关注点:

1、前次申报失败的主要原因;

2、前次相关问题的整改和合规情况;

3、多次申报文件是否存在重大差异以及存在差异的解释;

4、前次申报后产生未提及的新问题;

5、变更中介机构的合规性和合理性;

6、前次申报涉及投资者决策的未披露问题;

相关典型案例:

1、建工修复(上市)

多次申报历程:暂缓→被否→通过

上市委会议提出问询的主要问题:

……

(3)请发行人代表针对前次首发申请未予核准的情形,说明发行人采取的整改措施和实施效果。请保荐人代表发表明确意见。

主要涉及问题:前次申报问题的整改和合规问题

2、才*玻璃(被否)

多次申报历程:取消审核→暂缓→被否

证监会问询:

10、关于挂牌和前次申报。

……

(5)说明发行人前次IPO申报的情况,包括前次撤回申报的原因,前次申报简要过程,相关问题落实情况,前次申报中介机构及签字人员情况、是否变化,并就发行人前次申报是否存在虚假记载、误导性陈述和重大遗漏,两次申报的招股说明书是否存在重大差异。请保荐机构、发行人律师发表核查意见。

……

12、招股说明书披露,公司实际控制人控制的企业华*经营部、高*旺分别于2017年8月3日、2019年4月19日注销。

(3)结合前次申报招股说明书、新三板挂牌期间披露内容,说明本次申报与上述公司信息披露相关的内容是否存在重大差异,招股说明书是否存在应披露未披露事项,如有,请补充披露。请保荐机构和发行人律师核查并发表意见。

主要涉及问题:前次申报失败的原因、两次申报文件是否存在重大差异、中介机构变化情况。

3、安杰思(提交注册)

多次申报历程:通过后主动撤回→通过

上交所问询:

问题1.2 根据招股说明书,……(2)发行人核心技术中,双极回路等技术对应的产品2021年已取得注册证但目前尚未实现销售,可换装、连发等技术对应的产品自上次申报至今处于研发阶段;……

请发行人说明:……(2)双极回路技术、可换装技术和连发技术等核心技术产品自前次申报至今取得的进展,目前的研发进展或销售准备情况,预计形成收入的时间;……

主要涉及问题:前次申报后产生未提及的新问题

4、蓝箭电子(过会)

多次申报历程:通过后主动撤回→通过

深交所问询:

问题23 关于信息披露质量

申请文件显示:

……

(2)招股说明书风险提示章节过于模板化,且与前次申报信息披露存在较大差异。具体包括但不限于:前次申报文件就发行人在技术水平、产品结构、收入规模等方面与行业龙头厂商存在较大差距,且产品替代性较高,先进封装收入占比较少、技术研发压力较大等事项做出特别风险提示。但本次申报文件未见相关风险提示内容。

请发行人:

……

(2)结合行业特点及自身实际情况,说明发行人是否存在先进工艺节点研发落后、关键技术创新不足、经营规模较小、产品种类单一、产品价格波动、募投项目被暂停实施等特定风险因素,如存在,请在招股说明书中作特别风险提示。

请保荐人发表明确意见。

请保荐人逐项自查本次申报招股说明书与前次申报的差异,说明差异原因;对于可能对投资者决策造成实质影响的内容,请补充披露并充分提示风险。

主要涉及问题:两次申报信息披露存在较大差异、前次申报涉及投资者决策的影响

5、苏州规划(过会)

多次申报历程:被否→通过

深交所问询:

问题2 关于前次申报

公开资料显示:(1)发行人曾于2017年申请创业板IPO,于2019年4月被否决。前次申报以来相关证券服务机构发生变化。(2)发行人前次申报资料与本次申报资料信息披露存在差异,如可比公司的选取、采购协作分包的具体内容、规划设计收入确认的阶段。

请发行人:

(1)说明前次申报的简要过程、被否决的原因、发审委要求落实的主要问题以及本次落实情况。

(2)说明本次申报和前次申报的信息披露具体差异情况及合理性,两次申报中可比公司、协作分包、收入确认等相关内容存在差异的原因及合理性。

(3)补充披露前次申报的可比公司启迪设计、中衡设计相关业务及财务数据对比情况。

请保荐人、发行人律师、申报会计师发表明确意见,并说明更换中介机构后,新的中介机构是否重新执行核查及相关工作程序,是否使用前任中介机构的工作,若使用,相关工作及程序的合规性。

主要涉及问题:前次申报被否原因、前次问题的整改和合规情况、两次申报文件的差异及解释、变更中介机构的合规性和合理性

6、国泰环保(提交注册)

多次申报历程:取消审核→通过

深交所问询:

关于前次IPO申报

申请文件显示,2020年12月28日发行人向上海证券交易所提交科创板IPO申请,经两轮问询后于2021年8月24日撤回IPO申请。

请发行人:

(1)说明前次申报撤回的具体原因、存在的主要问题及整改情况,影响发行人前次申报相关因素是否已经消除。

(2)说明此次对应期间的经营业绩、持续经营能力较前次是否发生重大不利变化。

(3)说明本次申报证券服务机构与签字人员较前次申报发生变化的情况及变化原因。

(4)对照前次申请文件信息披露内容及问询回复内容,说明本次申报与前次申报的主要差异及存在相关差异的原因。

请保荐人、申报会计师、发行人律师发表明确意见,并自查报告期内与IPO相关媒体质疑情况,就相关媒体质疑核查并发表明确意见。

主要涉及问题:前次申报被否原因、前次问题的整改和合规情况、两次申报文件的差异及解释、前次申报之后衍生出的新问题、变更中介机构的合规性和合理性

四、小结

多次申报近年来已经屡见不鲜。从法律角度看,多次申报需要符合相关法律法规,一般来说企业被否后需要6个月之后才能再次申报。

从2020年之后上会企业的实际情况看,被否企业相较于其他结果二次过会率更高,两次上会的时间间隔平均在2年左右,上会未果变更申报板块未尝不是一种较好的思路,同时变更中介机构可能会带来一些不利的影响,过会率要比不变更中介机构整体偏低一些。

从审核机构的关注点来看,审核机构普遍会关注前次申报失败原因、整改措施、两次申报文件披露的差异、前次申报后出现的未披露的新问题以及中介机构变更等问题。