科创属性审核忙,券商“保科”能力谁更强?

发布日期:2023-03-22 浏览量:855

2022年末,上交所修订并发布了《上海证券交易所科创板企业发行上市申报及推荐暂行规定》,其中要求保荐机构应当聚焦国家战略发展方向,培育推荐优质企业到科创板上市,并进一步加强对发行人是否符合科创板定位要求的核查把关。

同期创业板也发布《深圳证券交易所创业板企业发行上市申报及推荐暂行规定》,其中明确了成长性创新创业企业的标准和研发以及研发增长率相关,同时要求保荐人应当顺应国家经济发展战略和产业政策导向,准确把握创业板定位,切实履行勤勉尽责义务,推荐符合创业板定位的企业申报在创业板发行上市。

因此可以看出目前无论是政策导向还是发展需求,对于科创属性较强的企业上市都给予了大力支持,同时引导保荐机构积极服务科创属性企业,强化科创属性全链条审核,提升科创属性把关能力。

那么各大保荐机构保荐项目的科创属性,即保荐机构的“保科”能力如何?

本文将从各保荐机构IPO项目的科技创新能力着手,选取了2021年以来至2023年3月15日A股的IPO上市共1000家企业。参与保荐的保荐机构共75家,其中有16个项目为联席保荐。

科创板自设立以来就以支持和鼓励“硬科技”企业这一板块定位,积极接纳科创属性较强的企业,因此保荐机构IPO项目中的科创板企业数量以及占比能在一定程度上体现出保荐机构的“保科”能力。

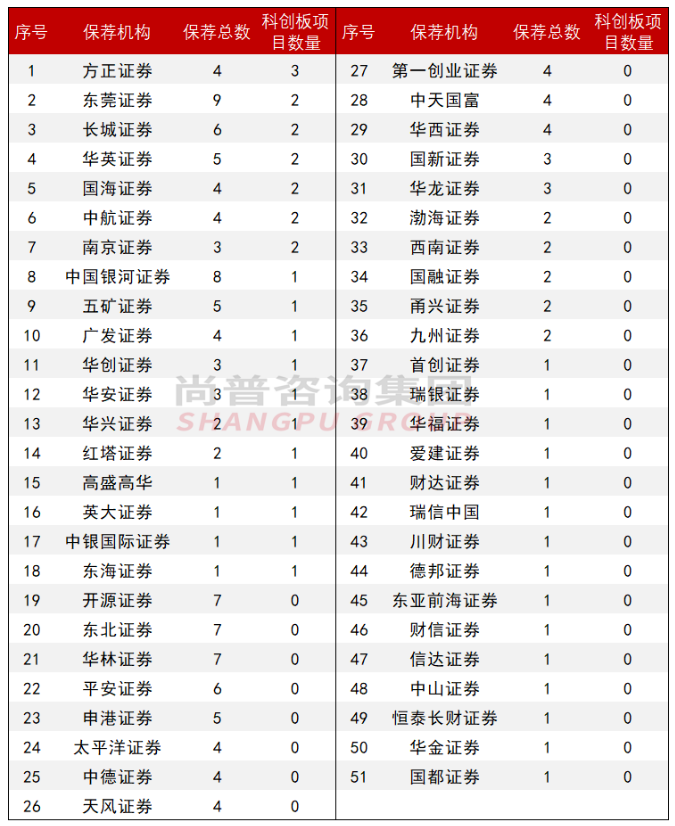

1、保荐项目总数≥10家的保荐机构

数据来源:Choice

(1)保荐机构根据科创板企业占比降序排列;

(2)联席保荐项目各保荐机构算1家(下同)。

在保荐数量较多(≥10家)的24家保荐机构中,科创板企业占比这一数据相对更有意义,可以看出:

1、排名前五家的保荐机构为:中金公司(55.10%)、海通证券(49.28%)、华泰联合证券(45.28%)、中信证券(41.03%)、西部证券(36.36%);

2、中金公司保荐的科创板项目占比超5成,华泰联合证券和海通证券也接近5成,中信证券在保荐数量最高的同时也能保证科创板项目占比较高;

3、2021年以来A股IPO企业中所属科创板的平均占比为29.8%,上表中共有11家保荐机构的项目超过了均值;

4、大多数保荐机构保荐的科创板企业占比在20%-40%,无科创板上市项目的有两家分别为中原证券和财通证券。

2、保荐项目总数<10家的保荐机构

数据来源:Choice

在保荐数量较少(<10家)的51家保荐机构中,科创比占比这一数据意义较小,通过对比科创板项目数量可以看出:

1、方正证券(3家)、东莞证券、长城证券、华英证券、国海证券、中航证券、南京证券(各2家)保荐机构科创板上市项目相对较多;

2、所有保荐机构中共有35家无科创板保荐项目,占总保荐机构数的比例为46.67%。

研发费用作为企业科技创新活动的源头之水,极大程度上体现了企业的科创水准,通过保荐项目整体研发投入的对比,能客观反映出保荐机构的“保科”能力。

以下统计了2021年全年和2022年上半年各企业研发费用之和以及研发占比情况,在1000家企业中共有986家完整披露了研发费用数据。

1、保荐项目总数≥10家的保荐机构

数据来源:Choice

在保荐数量较多(≥10家)的23家保荐机构中:

1、项目研发投入占比排名前五家的保荐机构为:申万宏源(7.49%)、华泰联合证券(6.14%)、海通证券(6.07%)、民生证券(6.05%)、国金证券(5.86%);

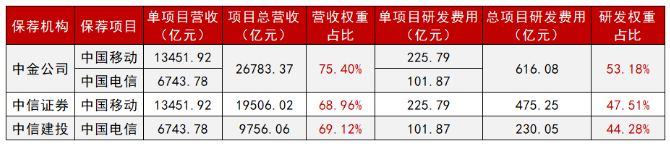

2、中金公司、中信建投、中信证券三家头部机构的保荐项目研发占比较低,主要是因为保荐的中国移动、中国电信这两个项目研发和营收体量较大,占权重较高,对整体影响较大:

因此,剔除这两大巨头企业更能客观反映这三家保荐机构所保荐项目的研发情况,经调整后中金公司保荐项目的研发强度为4.38%,中信建投为4.26%,中信证券为4.12%,均处于较为优异的水准;

3、2021年以来A股IPO企业平均研发投入占比为3.00%,上述共有22家保荐机构(中金公司、中信证券、中信建投选取调整后数据)的项目超过了均值。

2、保荐项目总数<10家的保荐机构

数据来源:Choice

在保荐数量较少(<10家)的52家保荐机构中:

1、高盛高华证券与中金公司联席保荐了百济神州这一医药企业,使得其项目研发占比较高;

2、开源证券在有7家保荐项目的同时能保持项目7.76%这一高研发占比,其7个IPO项目均来自于北交所。

科技型人才是科技创新的核心驱动力,企业科技研发人员的情况同样也是企业科创指标之一。

以下统计了各保荐机构保荐的项目截至2021年末(部分企业取截至2022年中的数据)研发人员及其占比情况。1000家企业中共有940家对公司研发人员和员工总数进行了完整披露。

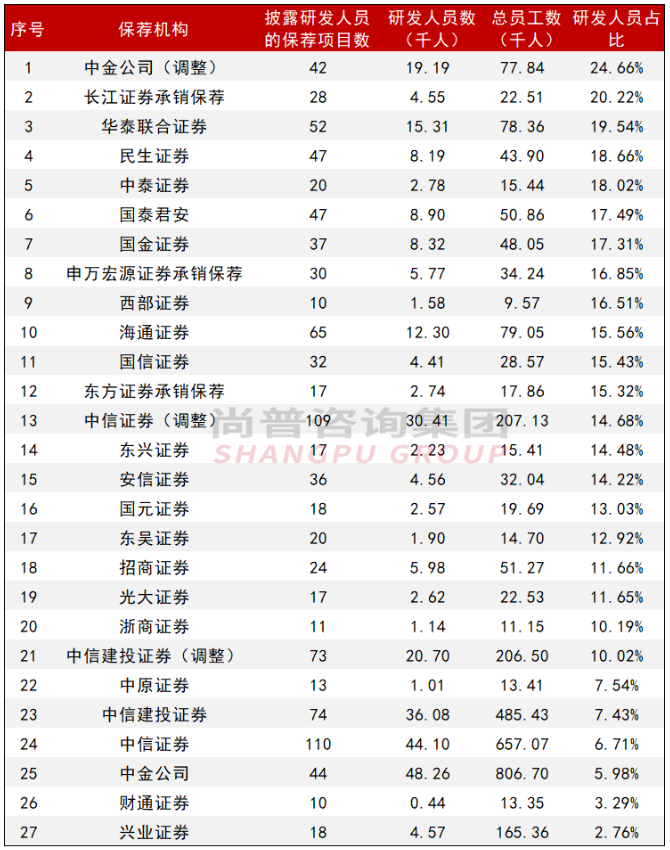

1、保荐项目总数≥10家的保荐机构

数据来源:Choice

在保荐数量较多(≥10家)的24家保荐机构中:

1、项目研发人员占比排名前五家的保荐机构为:长江证券承销保荐(20.22%)、华泰联合证券(19.54%)、民生证券(18.66%)、中泰证券(18.02%)、国泰君安(17.49%);

2、与研发投入情况类似,对中金公司、中信证券、中信建投三家保荐机构的项目研发人员情况进行了相应的调整,经调整后中金公司保荐项目研发人员占比高达24.66%排在首位,中信证券为14.68%,中信建投为10.02%。

3、2021年以来A股IPO企业平均研发人员占比为8.74%,上述共有21家保荐机构(中金公司、中信证券、中信建投取调整后数据)的项目超过了均值。

2、保荐项目总数<10家的保荐机构

数据来源:Choice

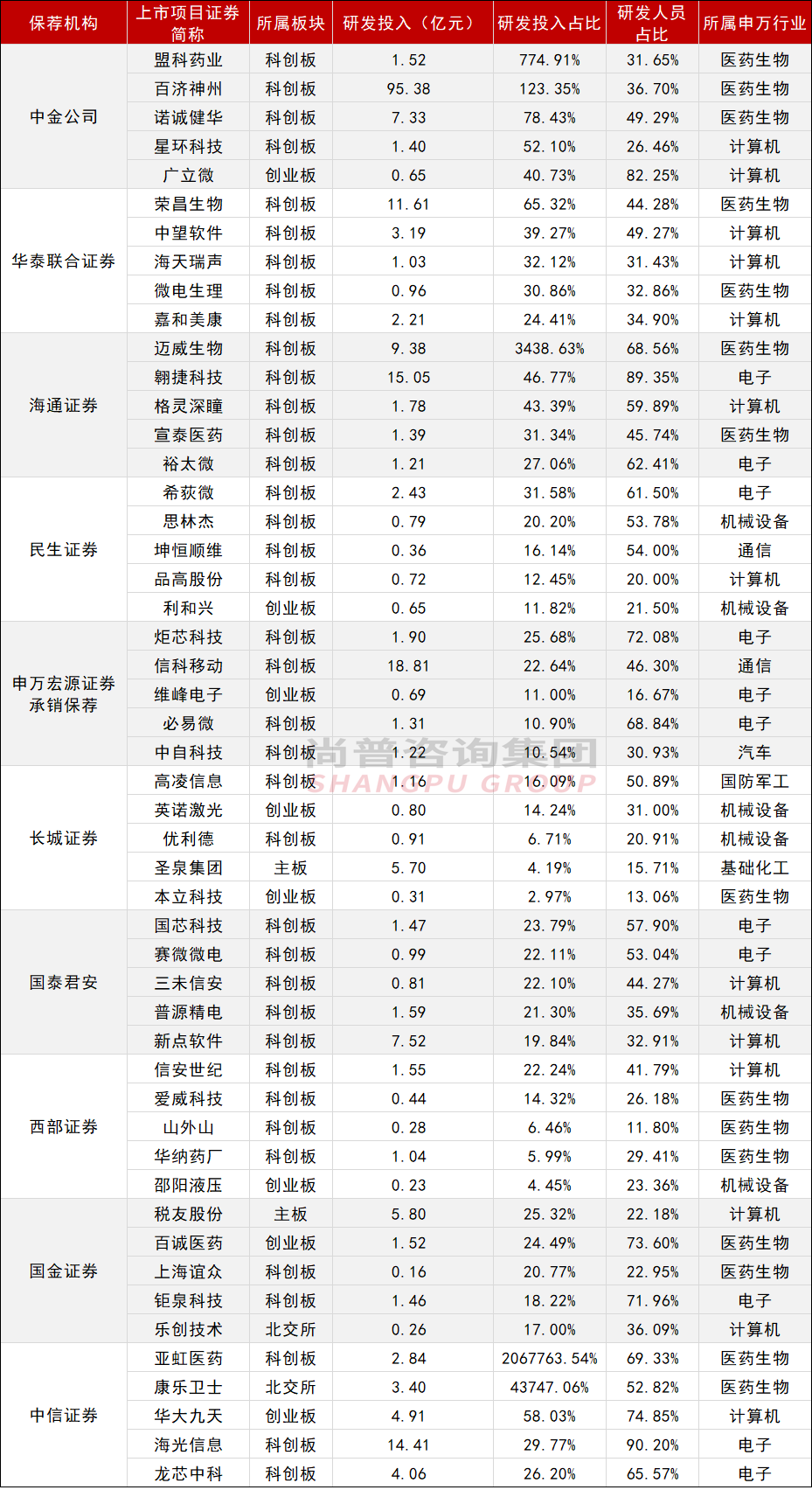

经过对各保荐机构项目科创板占比、研发投入以及研发人员情况三个指标的统计和对比,通过给予不同指标不同的权重并赋分最终确定了10家“保科”能力较强的保荐机构,展示了其研发强度较高的各五个上市项目。

数据来源:Choice

(3)同一保荐机构的项目顺序按照研发占比降序排列。

从板块情况来说,科创板居多,创业板紧随其后而其余板块相对较少;从这些企业的所属行业来看,医药生物和计算机行业占比非常高,其后为电子行业,多数医药生物企业研发远高于营收且尚未盈利。

企业上市需要保荐机构的护航,但是不同保荐机构所擅长的领域各有不同,无论是板块、行业还是定位都存在一定的差别。

而在科技创新这一领域,通过对各保荐机构上市项目中科创板占比、研发投入以及研发人员情况的分析,中金公司、华泰联合证券、海通证券等保荐机构对这一领域更为擅长,“保科”能力更强,而在规模相对较小的保荐机构中也有长城证券、华英证券、开源证券等优秀保荐人,这些保荐人共同特点则是其项目所属医药生物、计算机等行业较多。

同时根据科创板和创业板新规导向,在支持重科技、强研发企业上市的同时也引导保荐机构对这些企业积极服务。但对于保荐机构来说,抓住科创型企业上市政策红利同时也要把握对发行人科创定位的充分核查,在全面注册制监管趋严以及“申报即担责”的原则之下更要提升保荐机构的持续监督职能。