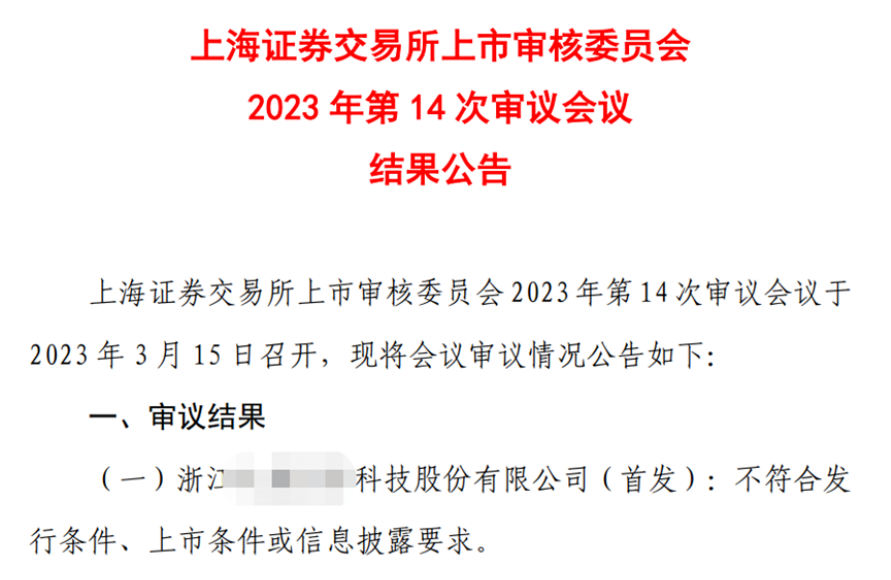

科创板时隔16个月再现被否企业,修改上市标准,报告期内持续亏损成致命问题

发布日期:2023-03-23 浏览量:948

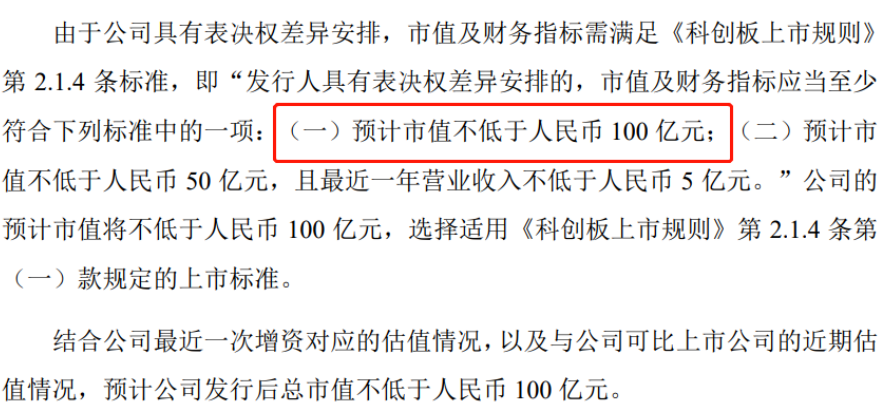

矛盾首先就体现在上市标准的选取上:早在2021年12月**科技申报科创板IPO的时候,已经完成融资的发行人可谓信心满满,选择的上市标准为:预计市值不低于人民币100亿元。彼时意气风发,有着直冲科创板IPO的魄力。

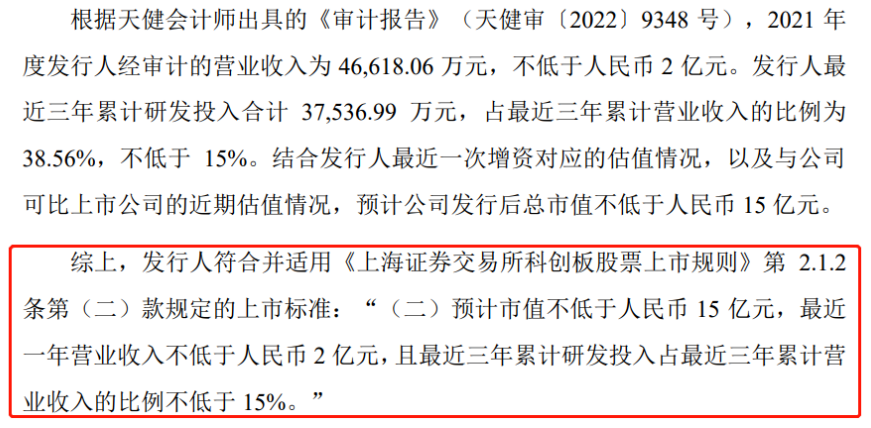

然而现实是残酷的,企业发展不及预期,发行人也不得不降低标准,在最新披露的招股书上会稿中,**科技将上市标准改为:预计市值不低于人民币15亿元,同时还取消了表决权差异安排。

不出意外,此举引起了监管部门的关注,在三轮问询函中,上交所要求发行人说明取消表决权差异安排的原因及考虑,充分说明申报时选取上市标准的依据、变更上市标准的原因及合理性。

发行人表示:公司2020年7月至2021年6月营收为3.72亿元,参考可比公司的平均PS(TTM)倍数为33.12-36.87倍,并考虑公司技术优势、收入增长较快等因素,给予公司PS(TTM)倍数区间为50-55x,对应IPO发行后合理市值区间为186.06-204.67亿元,故在申报前选择适用预计市值不低于100亿元的上市标准。

2022年以来,公司可比上市公司估值均大幅下跌。若二级市场行情持续走弱,包括公司在内的行业内企业真实价值可能被低估,公司发行后总市值可能会低于100亿元,进而存在发行被中止的风险。为及早登陆资本市场并通过融资助推企业成长、尽量减少未来发行上市过程中的不确定性,申请变更上市标准。

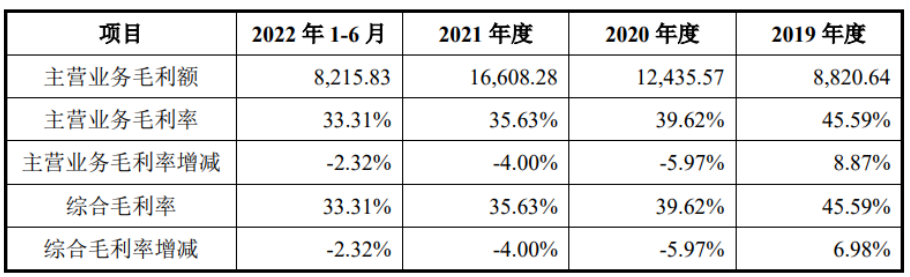

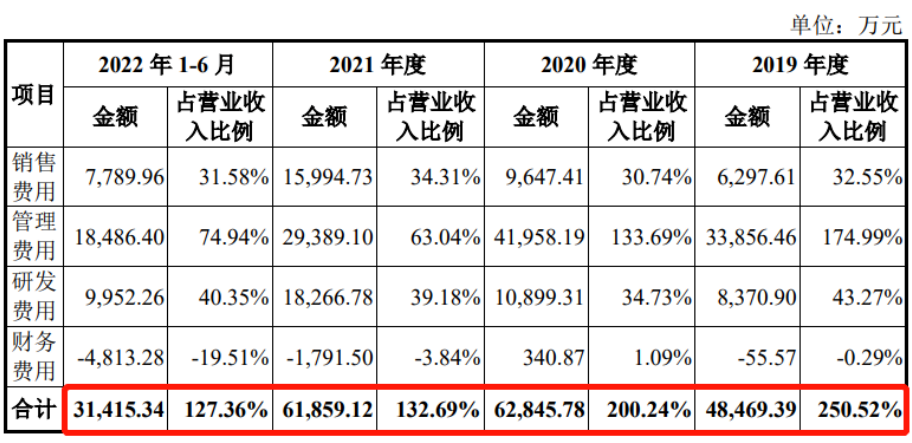

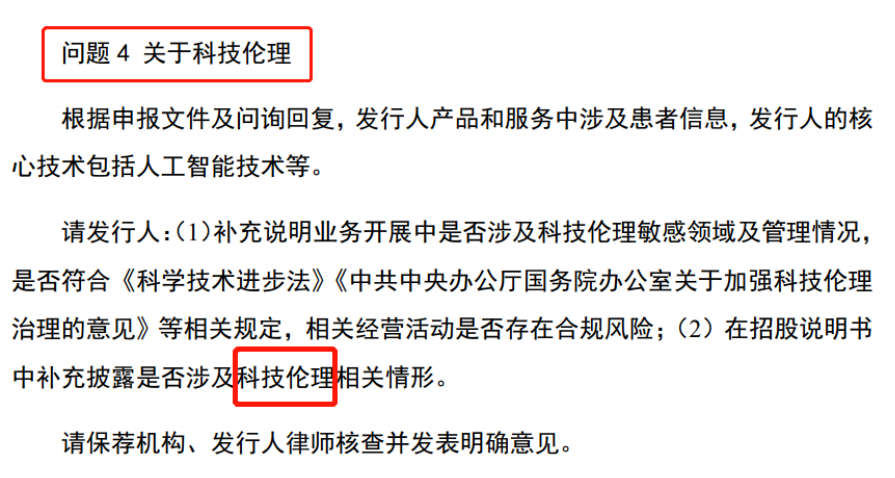

招股书显示,2019年至2022年上半年,**科技营收分别为1.93亿元、3.14亿元、4.66亿元和2.47亿元,营业收入复合增长率达55.23%。但在同期,发行人的净亏损分别为3.62亿元、4.99亿元、4.79亿元和2.2亿元,累计亏损约15.6亿元。 更为要命的是,亏损短期内可能会持续下去。事实上,发行人在招股书中也不无担忧地表示,若客户拓展、新品推出推广等不及预期,均可能导致收入增长和盈利能力受限,毛利难以覆盖期间费用,无法在短期内实现盈利,面临累计未弥补亏损进一步扩大的情况。 持续亏损的同时,**科技提示可能存在“投资者认购不足”、“上市后可能触及终止上市条件的风险”等上市风险,甚至可能导致公司触发退市条件,这在科创板拟上市公司中也不多见。 从上市委会议现场问询的主要问题中,也可以窥见一些端倪: 在上市委会议现场,上交所共问询了两个问题: 问题一:请发行人代表结合报告期主营业务收入增幅放缓、毛利率下滑、期间费用率高、SaaS产品收入占比较低等情况,说明发行人的持续经营能力,包括但不限于商业模式是否稳定、盈利预测是否可实现,盈利的前瞻性信息披露是否谨慎、客观。请保荐代表人发表明确意见。 针对这个问题,发行人其实很清楚,如果报告期内亏损持续扩大,显然不利于后续IPO的审核。为了扭转这个不利的局面,发行人利用2022年盈利预测的机会将2022年全面预计的亏损从5亿元降至4.5亿元,减少了10%的亏损。而这样的逆势转变,显然并没有得到审核机构的认可。 因为首先从公司利润率来讲,**科技的毛利率出现了下滑,且一直低于行业均值。招股书显示,发行人2019年至2022年上半年毛利率分别为45.59%、39.62%、35.63%和33.31%,而行业均值分别为47.37%、40.49%、44.38%、39.79%。 与此同时,**科技的费用却持续增长,上述年限内费用分别为4.85亿元、6.28亿元、6.19亿元和3.14亿元,占营收的比例分别为250.52%、200.24%、132.69%和127.36%。 对于亏损企业上市,注册制下监管部门会抱着宽容的态度,但还是应该坚持一个基本的底限:发行人报告期内亏损的金额是逐步收窄的,至少应该有明显的这样的趋势。然而发行人报告期内实现的亏损不止没有收窄,还有越来越扩大的趋势,显然这也是触碰到了IPO审核的红线和底限了。 问题二:请发行人代表结合业务拓展方向和竞争对手情况,说明核心技术对发行人的重要性及利润贡献,核心技术收入及占比的变化趋势,是否主要依靠核心技术开展生产经营。请保荐代表人发表明确意见。 问询内容如下: