全面注册制持续推行之下,一季度IPO项目收官,A股共上市68家企业。同时也有83家企业撤回或被否决(以下称“撤否”),相较于上年同期增长12.16%。

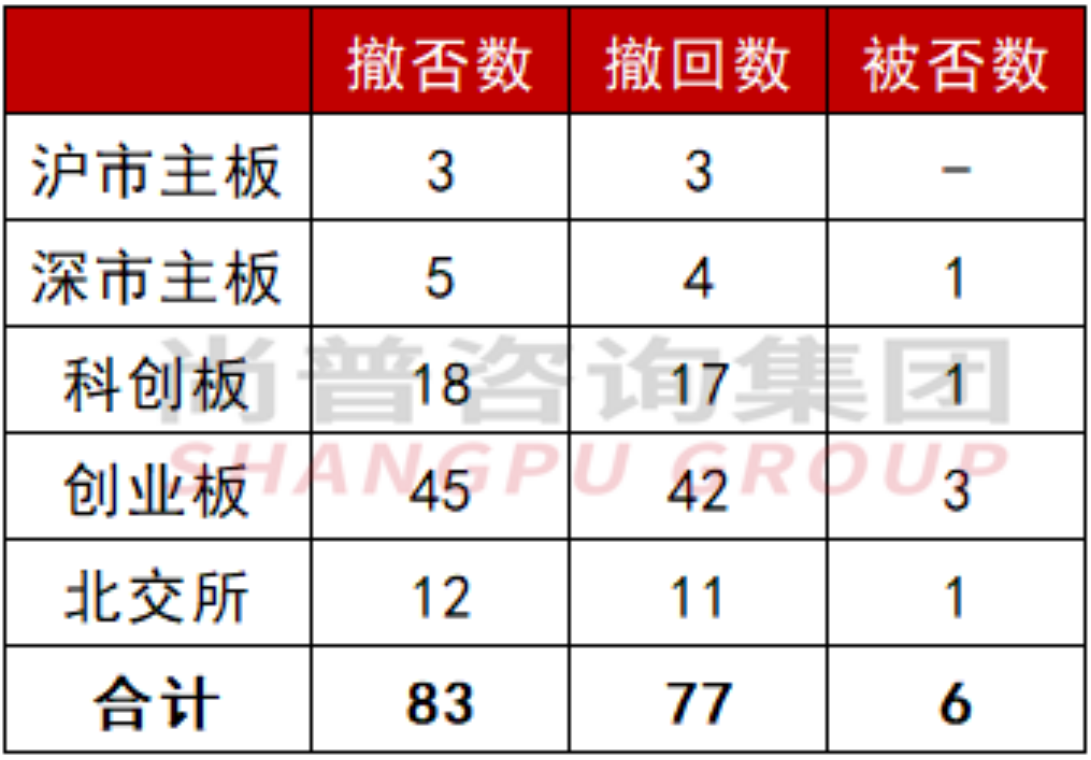

从企业拟申报板块来看,主板(沪市主板、深市主板)撤否8家、科创板18家、创业板45家、北交所12家。

数据来源:沪、深交易所官网;WIND

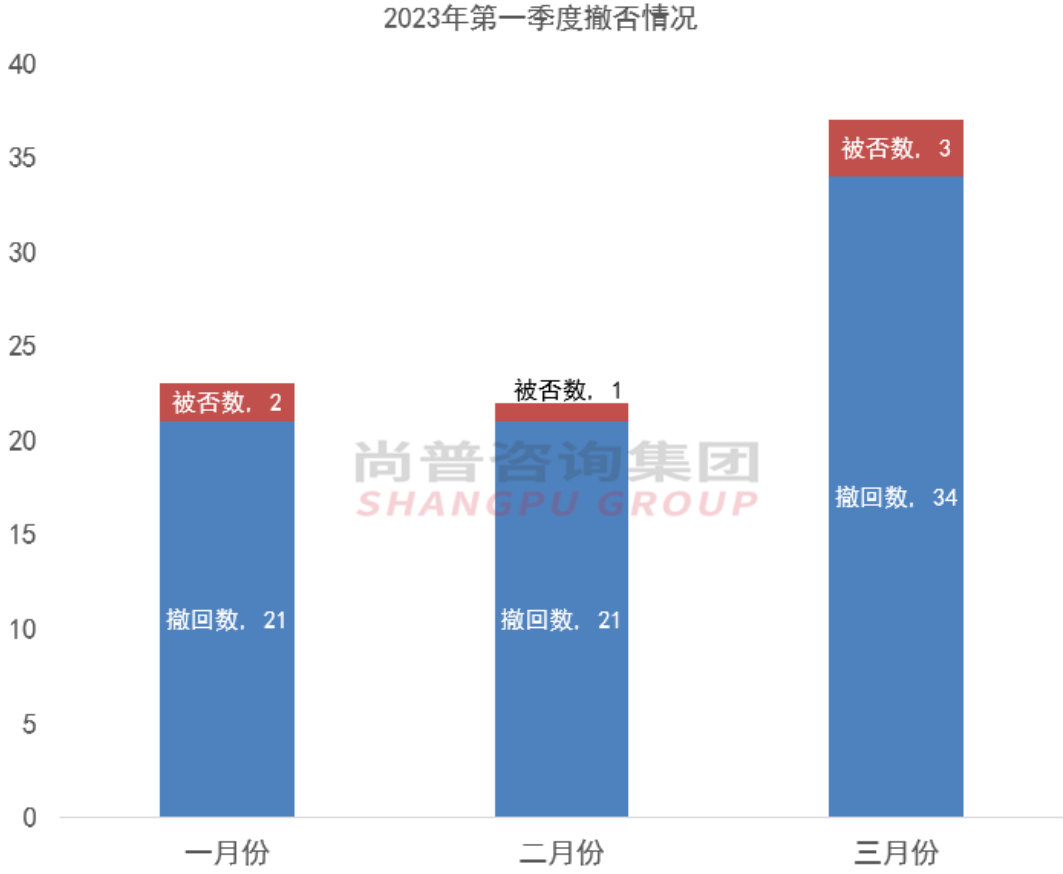

创业板申报企业多,同时撤否数量也高于其他板块,成为IPO申报的“重灾区”。根据WIND数据显示,创业板上年同期撤否数为36家,今年一季度同比增长四分之一。深交所此前发布的《创业板企业发行上市申报及推荐暂行规定(2022年修订)》,创新性地将研发投入、研发复合增长率等标准纳入创业板的“三创四新”定位,而这正是创业板高撤否数最为重要的原因,新规出台使得部分不符合要求的企业相继撤回。即使有部分不符合定位的企业仍然一意孤行,但最终也落得被否决的下场。从撤否的时间上来看,一月份撤否23家,二月份和一月份相差不大为22家,三月份撤否数激增至37家,环比增长68.18%。

数据来源:沪、深交易所官网;WIND

历年来一季度都是撤否的高峰期,属于阶段性撤否小高峰,主要是因为上年年底申报企业较多,而部分企业因申报材料出现问题从而主动选择撤回,今年一季度撤回更多的原因之一则是去年年底申报企业更多。相对于一季度前两个月,3月份撤否数量较高主要是因为今年IPO企业年报审计时间相对较早,3月份很多拟IPO企业在财务数据更新后及时匡算,在未达到上市要求或者板块定位标准后便会及时撤回从而终止IPO。从撤否企业的行业分布来看,计算机、通信和其他电子设备制造业贡献了22%的撤否项目,而软件和信息服务业、医药制造业这类也较多,可以发现撤否项目主要集中在高新技术产业。

数据来源:沪、深交易所官网;WIND

2月17日,深交所发布《关于进一步督促会员提升保荐业务执业质量的通知》,为提高保荐机构的执业质量,明确规定对于撤否率较高的保荐机构,将对其保荐的IPO项目抽取实施现场督导。

数据来源:沪、深交易所官网;WIND

从撤否数量上来看,海通证券、招商证券分别撤否7家,撤否项目数量最多,国泰君安为6家,国金证券、华泰联合证券、民生证券、中金公司、中信证券和中信建投分别撤否5家。撤否率超过30%的有东北证券、东莞证券、长城证券、方正证券、申港证券,不过这些券商整体保荐数量较少,均未超过10家。在保荐数量较多(超过10家)的券商中,招商证券、光大证券、安信证券撤否率较高,撤否率分别为18.67%、17.65%和15.38%,招商证券撤否数、撤否率双高。现场督查、现场检查对IPO企业威慑是巨大的。据统计,2021年至2023年3月,证监会及其派出机构和交易所合计进行了10轮现场检查抽查,合计抽查85家IPO企业,其中近50家企业终止了审核,项目撤回率超过50%。值得注意的是,招商证券在10轮现场检查中共计5单项目被抽查,均以撤回材料而告终,因此招商证券连同保代人被监管机构加以处罚。接收到现场督导、现场检查的通知,部分因不达标而心虚的企业会主动撤回避免受到进一步的处罚;另一方面也有部分企业还存在占位思想,想先进行申报之后再在申报过程中慢慢整改。而如今将现场督查和撤否率挂钩,将倒逼保荐机构积极核查保荐项目,打击“一查就撤”以及“申报占位”的现象,压实保荐机构的监督职能,降低项目的撤否率。IPO项目频繁撤回不仅会影响券商的声誉、执业质量评价,也会影响其未来项目承接。全面注册制下,监管部门不断强化针对发行人和中介机构的监管力度,券商也面临更大的监管压力。