尚普咨询助力沃尔德科创板IPO顺利过会!

发布日期:2019-06-28 浏览量:2187

6月28日上午,上海证券交易所科创板股票上市委员会2019年第12次审议会议召开,尚普咨询客户——北京沃尔德金刚石工具股份有限公司(以下简称“沃尔德”)顺利通过审核。这是今年科创板过会的第29家企业,也是北京第6家科创板过会企业。

沃尔德此次拟公开发行不超过2000万股,融资金额为4.07亿元。沃尔德2019年4月12日科创板申请获受理,2019年6月19日更新招股书注册稿,到今天上会通过,历时77天。

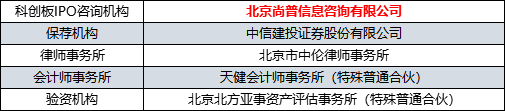

在此次科创板IPO中,沃尔德的主要中介机构有:

主营业务

沃尔德是一家的超硬刀具供应商,主要从事超高精密和高精密超硬刀具及超硬材料制品的研发、生产和销售业务。公司主要产品及服务定位于全球高端超硬刀具市场,广泛应用于消费类电子产品中的触摸屏、液晶面板等消费电子玻璃的超高精密切割,汽车发动机、变速箱等核心部件的高精密切削等先进制造领域。

清华大学间接参股

据招股书披露,达晨创投、启迪投资等均是沃尔德的股东。

陈继锋直接持有沃尔德本次发行前63.66%股权,系沃尔德控股股东。陈继锋之配偶杨诺直接持有沃尔德2.38%股权,陈继锋、杨诺夫妇合计持有沃尔德66.04%股权,两人系发行人实际控制人。其他持有公司5%以上股份的股东为达晨银雷及启迪汇德,分别持股6.27%、5.88%。

资料显示,达晨银雷的实控人为湖南广电网络控股集团有限公司,启迪汇德的实控人为清华大学教育基金会。此外,前十大股东中还有知名投资机构北极光创投的身影。

上市标准

沃尔德选择的上市标准为:“预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。”

2016年至2018年沃尔德营业收入分别为1.75亿元、2.33亿元、2.62亿元;扣非净利润分别为3999.28万元、5822.38万元、6255.31万元。

募集资金4.07亿元

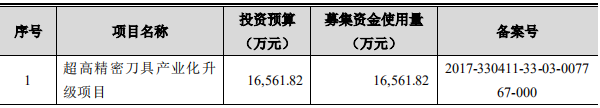

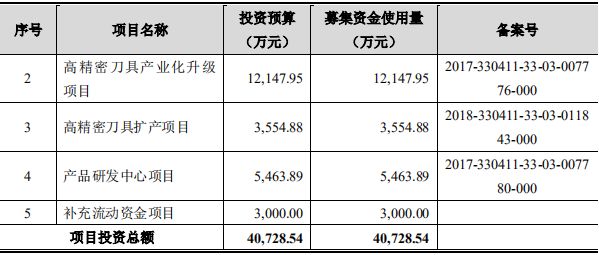

沃尔德本次拟公开发行不超过2000万股,发行后总股本不超过8000万股,预计募资4.07亿元。本次募集资金将用于超高精密刀具产业化升级项目、高精密刀具产业化升级项目、高精密刀具扩产项目、研发中心项目和补充流动资金项目。

最后,再次热烈祝贺尚普咨询客户--北京沃尔德金刚石工具股份有限公司科创板IPO顺利过会!希望它以此次上市为契机,大力实施知识产权战略和创新驱动发展战略,不断加强研发队伍和能力建设,提升产品的市场份额,争做世界一流的金刚石工具企业,创造更多的经济效益和社会效益。

作者简介:尚普咨询,创办于2008年,是最早提供IPO与再融资募投项目可行性研究报告的专业顾问机构之一。服务内容还包括IPO行业市场研究、企业发展战略规划咨询、上市培训及一体化全案咨询等专业服务。

2017年,尚普咨询荣膺“IPO咨询行业先锋机构”,是资本市场公认的中国最大的IPO募投可研咨询机构之一。