尚普咨询助力致远互联科创板IPO顺利过会!

发布日期:2019-09-11 浏览量:2083

9月11日,上海证券交易所科创板股票上市委员会2019年第23次审议会议召开,尚普咨询客户——北京致远互联网软件有限公司(以下简称“致远互联”)顺利通过审核。

致远互联此次拟公开发行不超过 1,925 万股,融资金额为3.49亿元。致远互联2019年4月19日科创板申请获受理,2019年8月30日更新招股书注册稿,到今天上会通过,历时133天。

在此次科创板IPO中,致远互联的主要中介机构有:

主营业务

致远互联主营专注于企业级管理软件领域,为客户提供协同管理软件产品、解决方案、协同管理平台及云服务,集协同管理产品的设计、研发、销售及服务为一体,是中国领先的协同管理软件提供商。

打造大协同生态

2013年致远向平台型公司的发展中迈出了坚实的一步。推出V5平台,整合了原有的A6、A8产品线,升级了移动产品M1,并提出以人为核心的大协同理念。

2017年致远又一个新三年之际,制定了计划,未来三年,致远将以专业、开放、智能的“协同+”平台,从产品型公司转型升级为平台型公司,而最终成为生态型公司。

移动化、社交化、大数据、云计算快速发展,不断有新的玩家加入,钉钉、企业微信的发展为协同领域带来了冲击。未来是不仅包括企业内外的管理系统连接打通,还包括上下游的连接打通。

目前致远为客户提供协同管理软件产品、解决方案、协同管理平台及云服务。自主研发了协同管理平台V5、Formtalk协同云平台、CAP应用定制平台,打造了面向中小企业组织的A6产品、面向中大型企业和集团性企业组织的A8产品,以及面向政府组织及事业单位的G6等产品。

近年来,致远在SaaS、PaaS服务、O2O(线上+线下)大规模应用定制、第三方应用服务整合、人工智能协同应用以及协同大数据应用等方面奠定了研发产业化基础,部分产品、应用和服务开始进入市场。

据悉致远现在拥有超过3万家客户,涵盖制造、建筑、能源、金融、电信、互联网及政府机构等众多行业和领域,主要客户包括中国建筑、中国医药集团、国家电力投资集团、中国移动、招商银行、星巴克、壳牌石油、今日头条、滴滴出行等国内外知名企业,以及中注协、国家广电总局、贵州省政府等政府及事业单位。

据招股书披露,未来致远将坚持平台化产品发展路线,进一步提升协同管理平台的能力,构建更丰富的协同应用产品和服务。打造协同云端应用融合支撑运营平台,构建协同产业生态,共创丰富的协同定制应用,并广泛连接第三方增值服务。进一步加大对政务协同产品研发和市场投入。

上市标准

在上市标准上,致远互联选择了“第一项”标准:预计市值不低于10亿元,最近两年净利润均为正且累计净利润不低于5000万元;或者预计市值不低于10亿元,最近一年净利润为正且营收不低于1亿元。

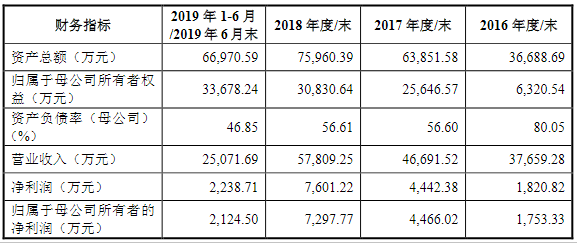

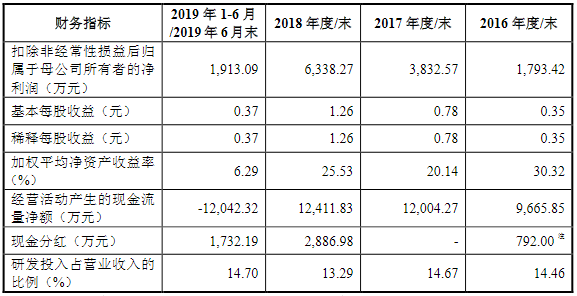

2016年至2019年1-6月,致远互联营业收入分别为3.77亿元、4.67亿元、5.78亿元和2.51亿元;扣非净利润分别为1793.42万元、3832.57万元、6338.27万元和1913.09万元。

募集资金3.49亿元

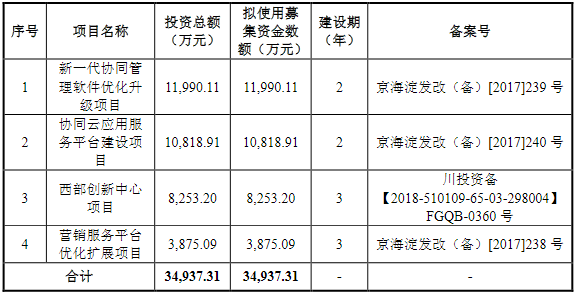

致远互联本次拟公开发行不超过1,925 万股,发行后总股本不超过7700万股,预计募资3.49亿元。本次募集资金将用于新一代协同管理软件优化升级项目、协同云应用服务平台建设项目、西部创新中心项目以及营销服务平台优化扩展项目。

最后,再次热烈祝贺尚普咨询客户--北京致远互联网软件有限公司科创板IPO顺利过会!希望它以此次上市为契机,开启了中国协同管理软件新生态,充分体现致远互联作为协同管理软件的领导厂商,打造“共享赋能型企业应用服务产业共同体”,基于协同引领管理软件重构,实现协同共生,赋能数字化升级。