自8月27日证监会发布优化IPO、再融资监管安排以来,IPO、再融资明显放缓。今天,尚普君带领大家从受理、终止、上会审核、批文核发、上市发行等五大方面来对今年以来再融资市场总体情况进行分析。

据尚普君统计,截至9月20日,2023年以来,沪深北交易所共受理再融资申请503家(仅统计注册制再融资的情况,下同),其中沪市主板受理175家(平移89家,新受理86家),深市主板受理169家(平移77家,新受理92家),科创板受理53家,创业板受理104家,北交所受理2家。从新增受理的月份分布来看,三月份新增受理数量最多,为183家;九月份新增受理最少,截至9月20日,仅北交所1家再融资申请获受理。从上市公司所属板块来看,沪深主板再融资受理企业数量最多,分别为175家和169家,占比为34.79%和34.60%;北交所最少,一共2家,占比0.40%。从上市公司融资类型来看,定增335家,可转债163家,配股3家,公开增发股票1家,优先股1家。2023年2月17日,全面注册制落地。根据证监会对在审主板项目的新老划断安排,全面实行注册制主要规则发布之日起10个工作日内,交易所仅受理中国证监会主板在审企业的首次公开发行股票、再融资、并购重组申请。若主板在审企业未在10个工作日期限内申报给交易所的,则将被视为新申报企业。据尚普君统计,沪深主板共有166家在审项目平移至沪深交易所,故沪深主板的再融资受理数目最多,且在3月份达到高峰。8月18日,在被问及如何提高上市公司投资吸引力、更好回报投资者时,中国证监会有关负责人提出要“突出扶优限劣,研究对于破发或破净的上市公司和行业,适当限制其融资活动,要求其提出改善市值的方案” 。8月27日,证监会发布统筹一二级市场平衡,优化IPO、再融资监管安排,明确提出,阶段性收紧IPO节奏。再融资随之收紧,9月以来,仅北交所一家定增项目获受理。据尚普君统计,截至9月20日,2023年以来,沪深北交易所共有36家再融资项目被终止审核(35家主动撤回、1家被否),其中沪市主板终止12家,深市主板终止9家,科创板终止3家,创业板终止12家。

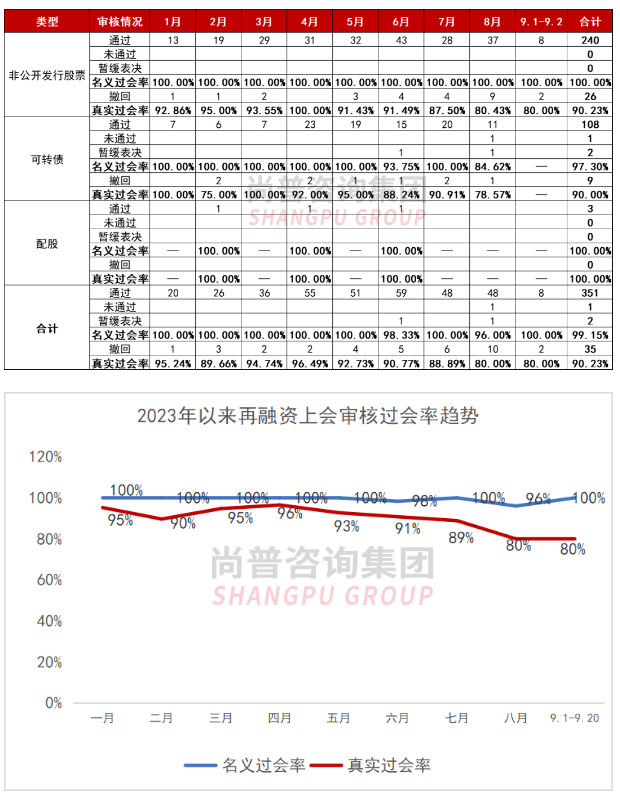

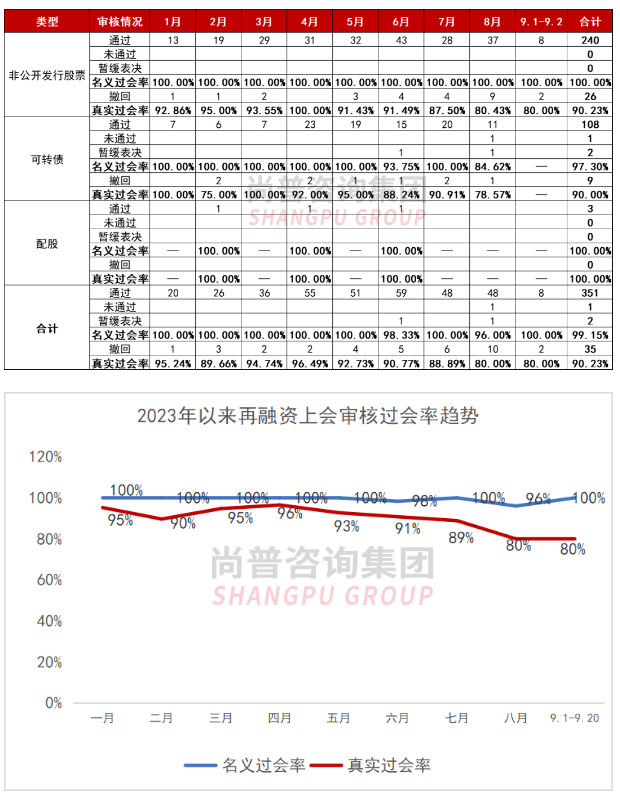

从终止的月份分布来看,八月份终止审核的数量最多,为10家;截至目前,九月份已经有2家再融资主动撤回而终止(注:9月11日,官网发布华通线缆终止审核的消息,但因其8月24日未通过审核,已经计入8月被否企业,故不重复计算在9月终止企业中)。从上市公司所属板块来看,沪市主板、创业板终止数量最多,有12家;北交所无再融资终止项目。7月份,关于A股再融资节奏放缓的传闻就已经流传开,从上市公司审核动态也能体现出再融资节奏的改变。7月至今,沪深两市共有18家再融资项目被终止审核,占今年以来终止数量的50%,而2022年全年共有21家终止审核。据尚普君统计,截至9月20日,2023年以来,沪深北交易所共审核354家再融资项目(未实施全面注册制前,1月份深市主板1家被否企业不计入其中;二次上会企业按两次计算)。其中,351家通过,1家被否,2家暂缓。

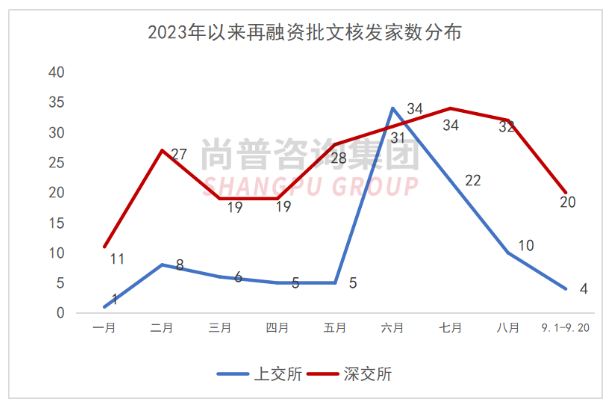

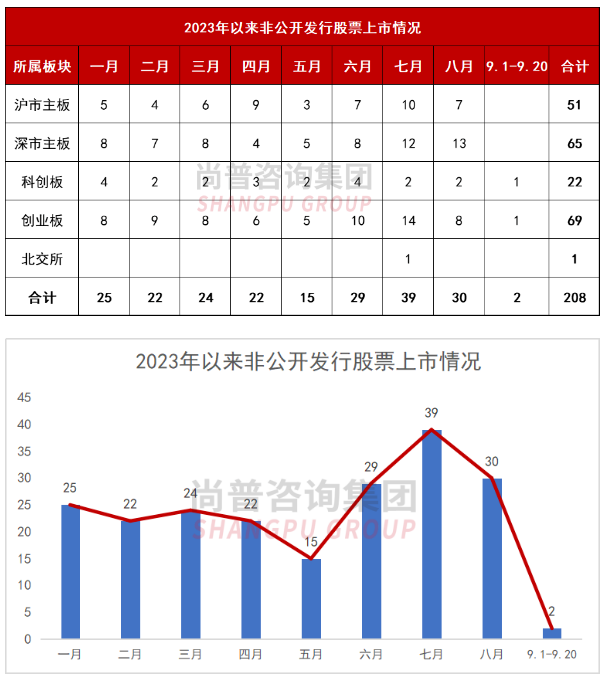

表面上看,今年以来A股再融资通过率高达99%。但从真实过会率来看,今年以来再融资真实过会率仅为90%,且自四月以来一路下滑,主要和主动撤回企业数量持续增加有关。非公开发行股票:真实过会率为90.23%(240家通过,0家被否,26家撤回)。可转债:真实过会率为90.00%(108家通过,1家被否,2家暂缓,9家撤回)。配股:真实过会率为100%(3家通过,0家被否,0家撤回)。据尚普君统计,截至9月20日,2023年以来沪深交易所上市公司的再融资申请获证监会同意注册批复的家数共计316家。其中,深交所上市公司的再融资申请获证监会同意注册批复的家数较多有221家,占比70%;上交所上市公司有95家,占比30%。具体各月数据如下:整体来看,1-8月深交所上市公司的再融资项目获取批文依旧常态化。6-8月深交所每个月平均有32家上市公司的再融资申请获证监会同意注册批复;截至目前,9月份批文数量为20家,按照目前的审核节奏,预计9月份整月批文数量在30家左右。相比之下,影响较大的是上交所上市公司的再融资项目。全面注册制下,今年3-5月上交所上市公司再融资获取的批文家数均不超6家。6月飙升至34家,进入7月后,再融资获取批文家数大幅减少;截至目前,9月份批文数量仅有4家。据尚普君统计,截至9月20日,2023年以来非公开发行市场已完成上市的有208家,募集资金金额合计3,435.12亿元。从上市板块来看,非公开发行且已完成上市公司中,沪市主板51家,合计募资1,538.97亿元;深市主板65家,合计募资1,062.89亿元;科创板22家,合计募资184.87亿元;创业板69家,合计募资640.35亿元;北交所1家,募资8.04亿元。整体来看,1-8月非公开发行股票市场常态化发行。6-8月每个月平均有33家非公开发行上市,7月达到了今年以来的高峰;截至目前,9月份非公开发行数量为2家,相较前几个月骤降。据尚普君统计,以可转债发行结果公告日为基准统计,截至9月20日,2023年以来可转债市场已完成上市的有108家,其中沪市主板26家、深市主板17家、科创板15家、创业板50家。以股权登记日为基准统计,截至9月20日,2023年以来完成配股实施的上市公司有3家,募集资金金额合计113.92亿元。这3家企业分别为:浙商银行(97.56亿元)、香农芯创(3.78亿元)、东风科技。从上文可知,再融资的审核仍在继续,并未暂停,但确实在放缓。业内人士表示,未来具有这些特征的再融资项目有望落地实施:一是硬科技、解决卡脖子问题的行业;二是经营状况良好(不存在破发、破净、持续亏损等情况)、非产能过剩的行业;三是融资规模小的定增项目;四是优质的房地产企业。在再融资收紧的背景下,定增或再融资项目要坚挺通关,需要符合监管规则要求、具备较高的投资价值、合理的定价和估值、良好的公司治理和管理能力以及合理的融资用途等多个方面的优势。再融资未来的审核会变难,特别是监管部门对再融资募投方面的要求越来越明确,标准越来越严格,审核越来越细致。上市公司若想顺利通关就要加强对募投项目的设计和规划,建议企业聘请专业咨询机构(如尚普咨询)提供帮助,设计一份合理、清晰的募投规划,提升再融资成功的概率。