IPO上市要多少钱?2023年A股各板块IPO发行费用分析

发布日期:2023-12-12 浏览量:3227

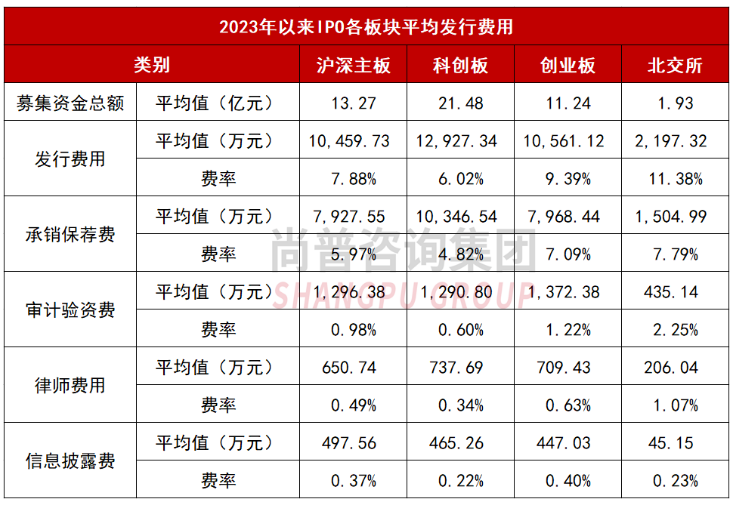

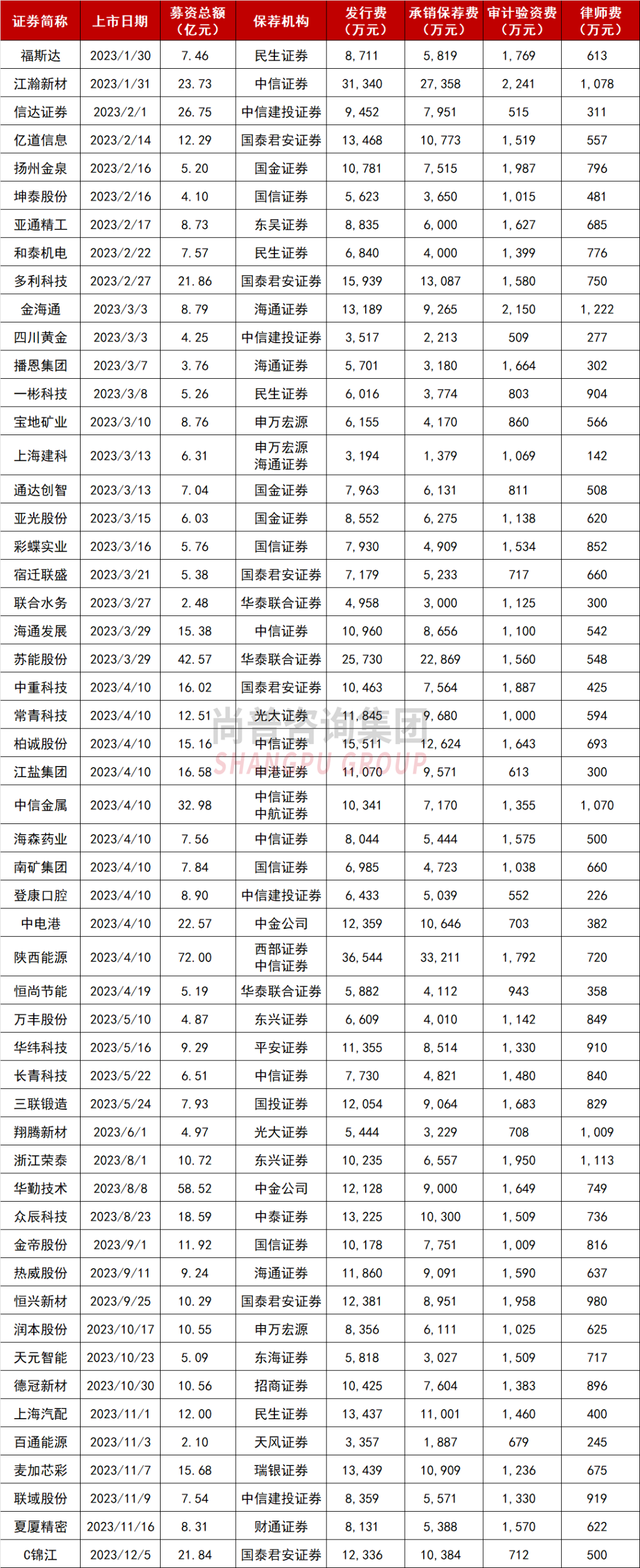

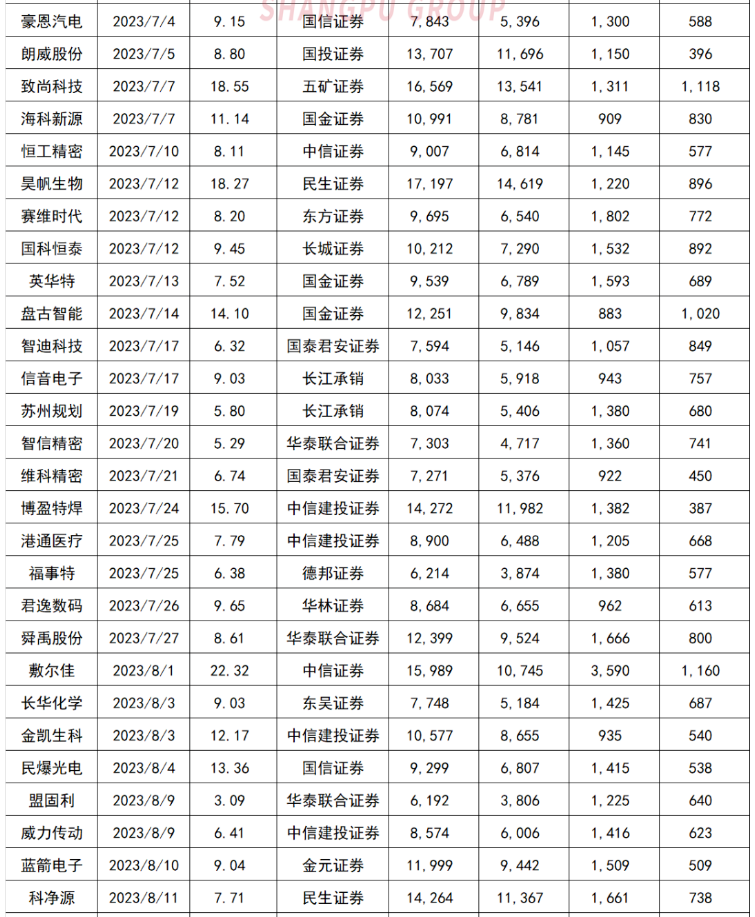

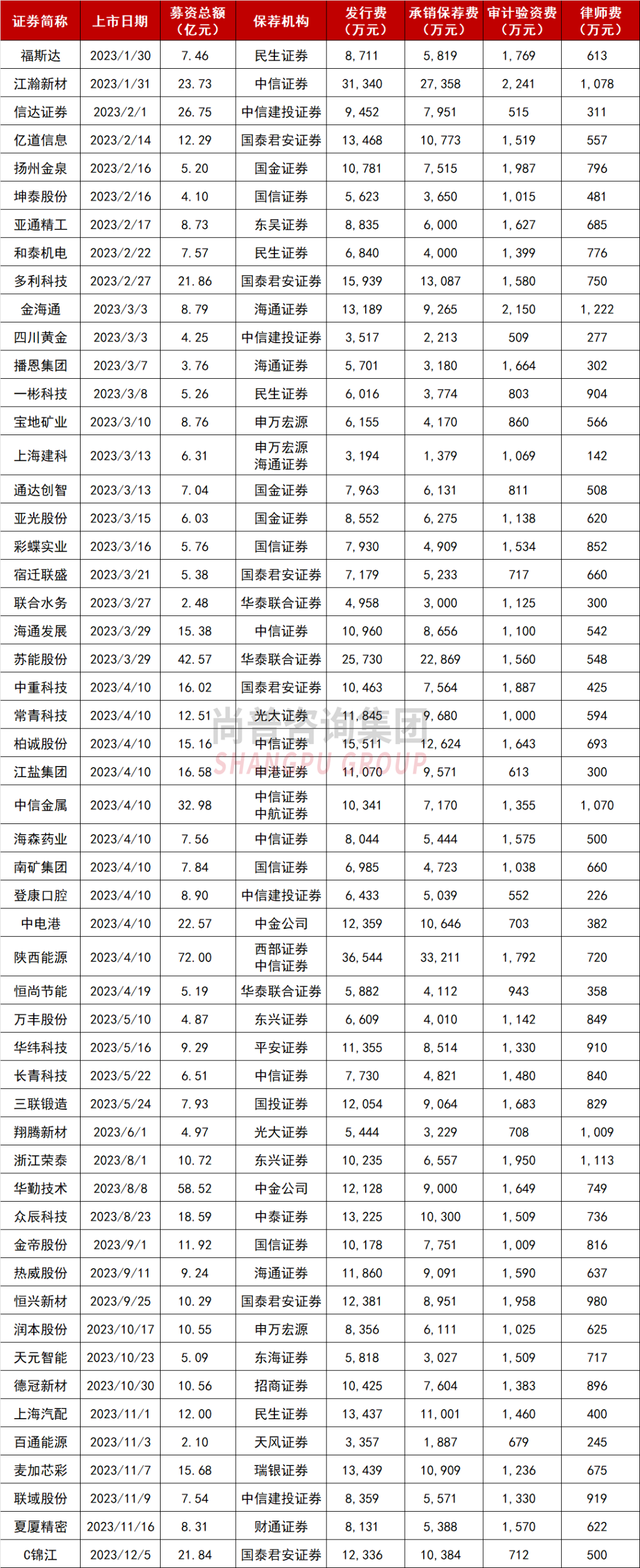

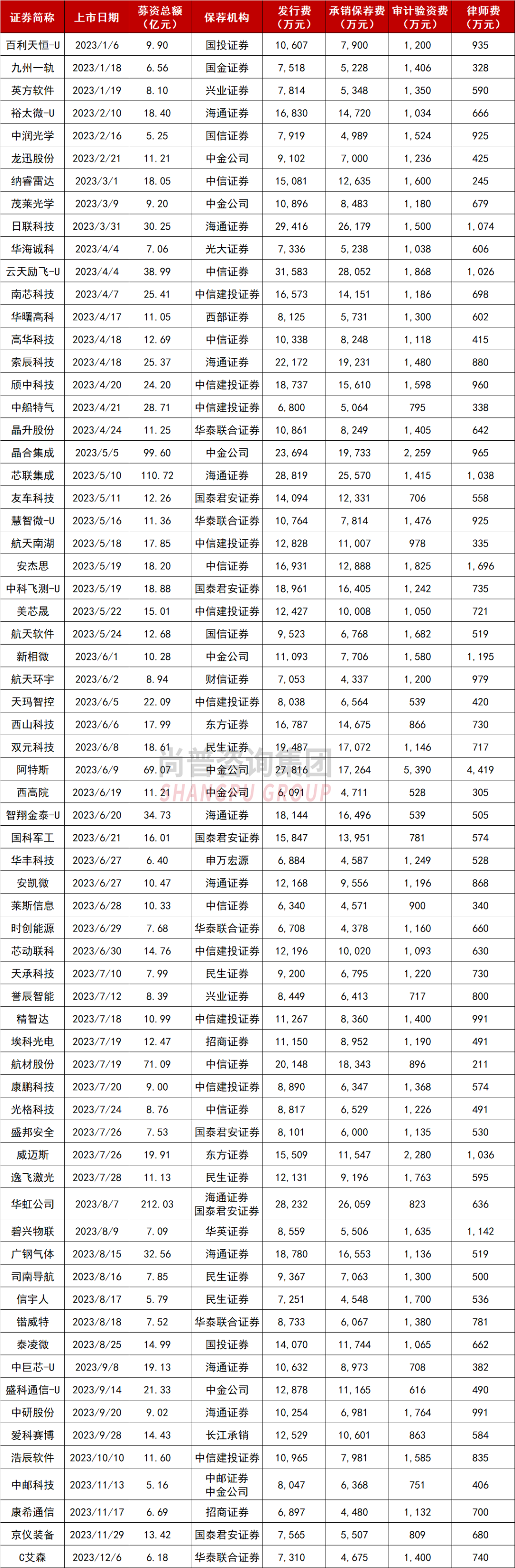

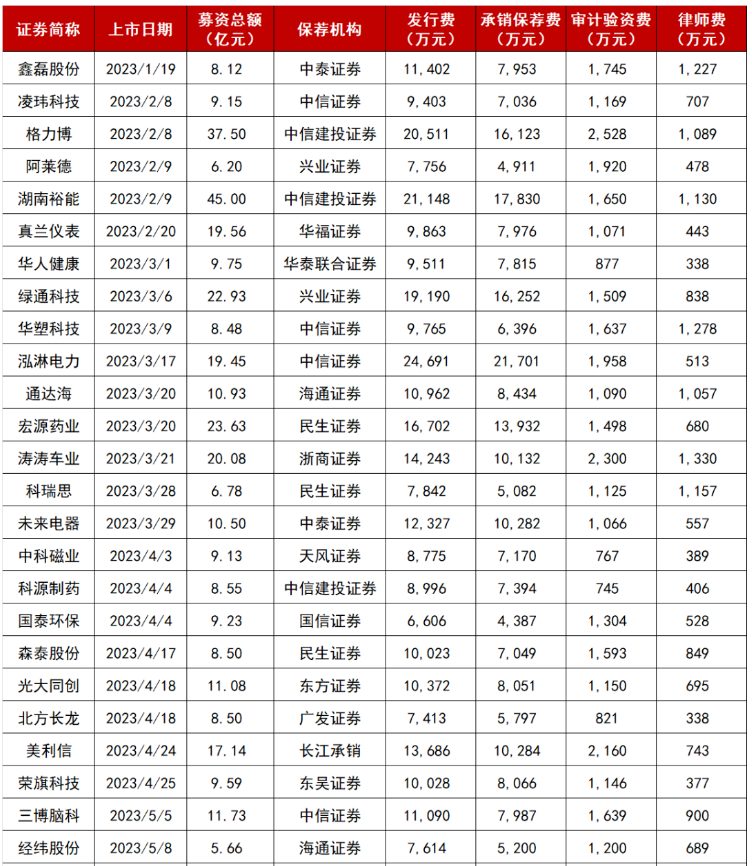

据统计,截至12月11日,2023年A股新增上市企业共297家,IPO募资总额为3461.76亿元,首发发行费用合计268.76亿元。在整个发行、上市过程中,企业需要支付的发行费用主要包括:承销保荐费、审计验资费、律师费、信息披露费以及其他所需费用。本文统计了2023年以来各板块新上市企业发行费用以及不同募资规模下发行费用情况,供广大拟上市企业参考。2023年以来A股新上市企业共297家,其中沪深主板53家、科创板67家、创业板105家、北证72家。2023年以来A股各板块的IPO平均各项发行费用如下:沪深主板:平均发行总费用10,459.73万元、费率7.88%。承销保荐费7,927.55万元、费率5.97%;审计验资费1,296.38万元、费率0.98%;律师费用650.74万元、费率0.49%;信息披露费497.56万元、费率0.37%。科创板:平均发行总费用12,927.34万元、费率6.02%。承销保荐费10,346.54万元、费率4.82%;审计验资费1,290.80万元、费率0.60%;律师费用737.69万元、费率0.34%;信息披露费465.26万元、费率0.22%。创业板:平均发行总费用10,561.12万元、费率9.39%。承销保荐费7,968.44万元、费率7.09%;审计验资费1,372.38万元、费率1.22%;律师费用709.43万元、费率0.63%;信息披露费447.03万元、费率0.40%。北交所:平均发行总费用2,197.32万元、费率11.38%。承销保荐费1,504.99万元、费率7.79%;审计验资费435.14万元、费率2.25%;律师费用206.04万元、费率1.07%;信息披露费45.15万元、费率0.23%。1、首发募集资金总额:科创板企业平均募资最高,沪深主板、创业板次之,北交所最低科创板企业平均募资21.48亿元,沪深主板平均募资13.27亿元,创业板平均募资11.24亿元,北交所平均募资1.93亿元。2、发行总费用:除北交所外,其余三大板块IPO平均发行总费用均过亿元从各板块平均发行总费用来看,科创板、创业板及沪深主板的发行总费用均超亿元,依次分别为1.29亿元、1.06亿元及1.05亿元;北交所最低,平均为2,197.32万元。和其他板块相比,虽然北交所IPO的募资总额不高,但北交所IPO的平均发行费率高达11.38%,承销保荐费率、审计验资费率及律师费率均为最高。其次分别为创业板、沪深主板、科创板,平均值为9.39%、7.88%、6.02%。4、承销保荐费:科创板最高,沪深主板和创业板差异不大,北交所最低科创板IPO的平均承销保荐费最高,为1.03亿元;沪深主板和创业板均为8,000万元左右;北交所最低,平均承销保荐费为1,504.99万元。5、审计验资费、律师费用及信息披露费:除北交所外,其他板块差异不大北交所的平均审计验资费、律师费用及信息披露费最低,科创板、创业板、沪深主板这三个板块之间整体差异不大。整体而言,发行费用的高低与募资规模成正相关,小范围内有波动。因为企业规模、所处行业、发展阶段、规范程度及发行难易程度等均不同,实践中发行费用差异较大,上述数据仅供参考。以下是2023年以来沪深主板IPO上市公司的发行费用明细:

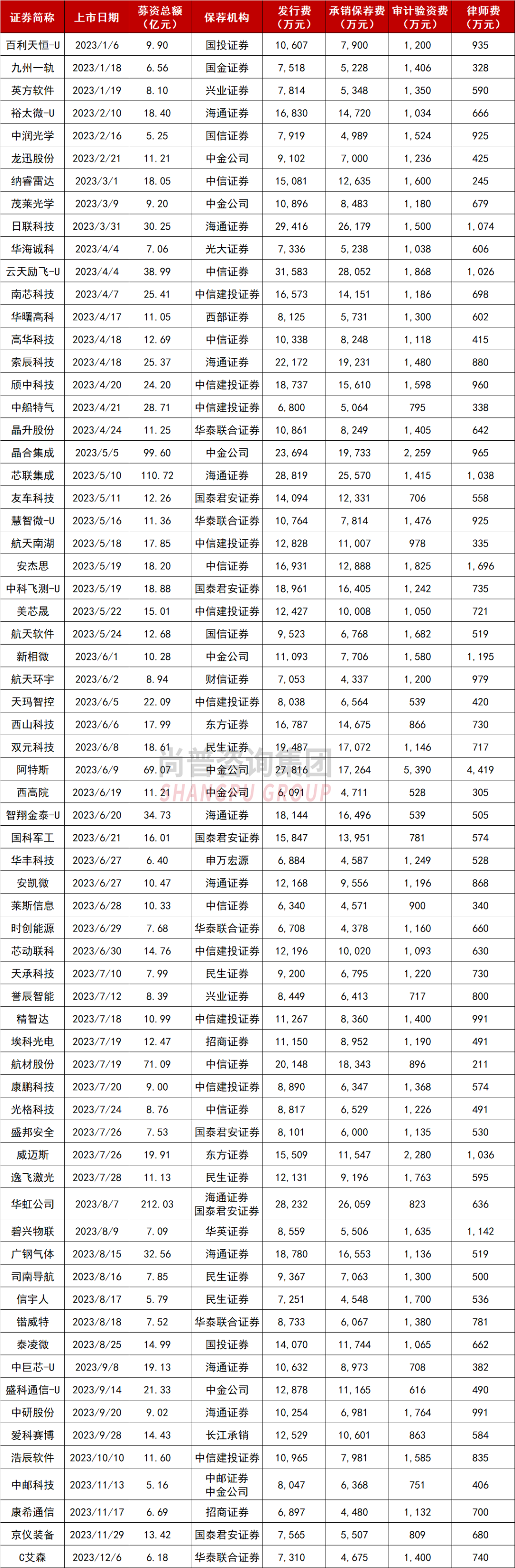

以下是2023年以来科创板IPO上市公司的发行费用明细:

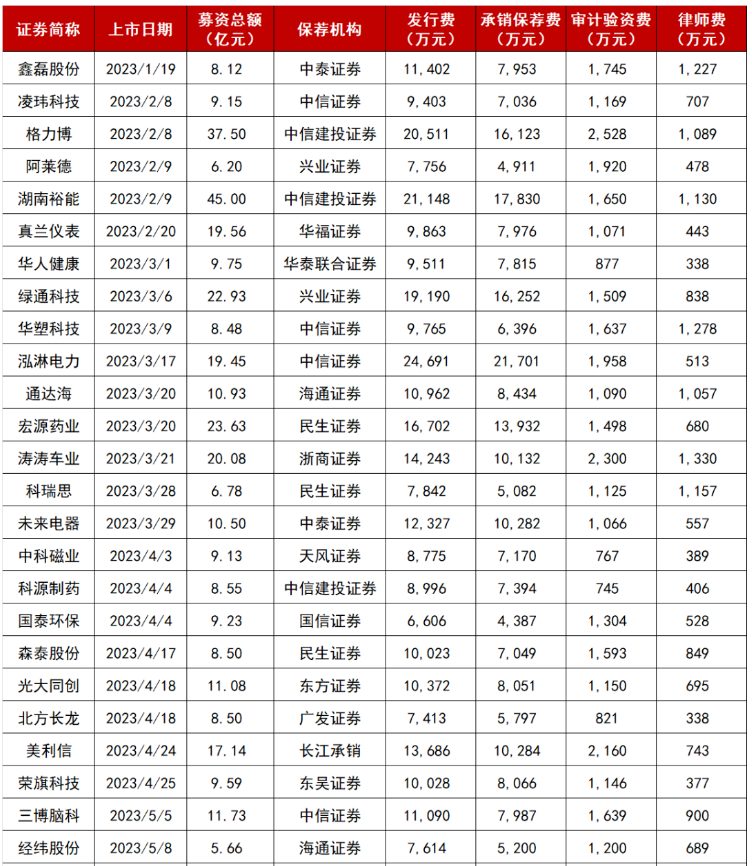

以下是2023年以来创业板IPO上市公司的发行费用明细:

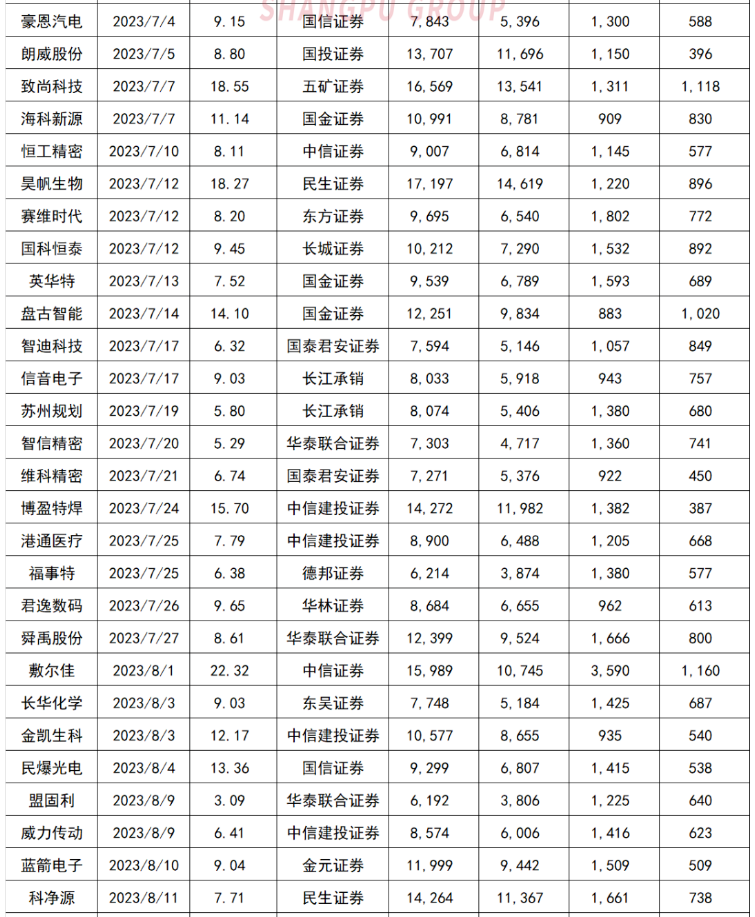

以下是2023年以来北交所IPO上市公司的发行费用明细: