券商并购重组大幕开启!2024年可能合并重组的券商都在这里了

发布日期:2024-09-09 浏览量:76604

并购重组仍是今年以来券商行业主流趋势之一,继“国联+民生”、“浙商+国都”及“西部+国融”等重量级并购案例之后,“国信+万和”、“国泰君安+海通”的组合也即将出现。

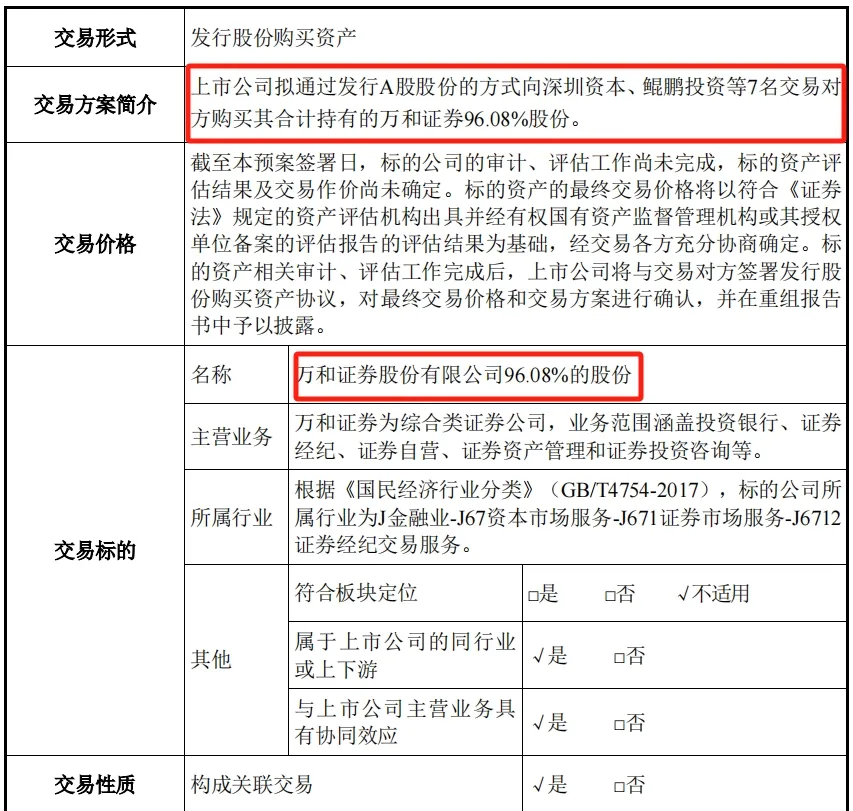

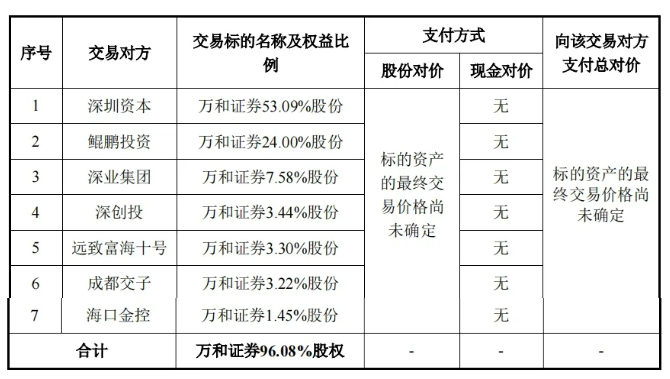

9月4日晚,国信证券宣布,拟通过发行A股股份的方式向深圳资本、鲲鹏投资等7名交易对方购买其合计持有的万和证券96.08%股份。本次交易完成后,万和证券将成为国信证券控股子公司。

本次交易以发行A股股份的方式支付交易对价,具体情况如下:

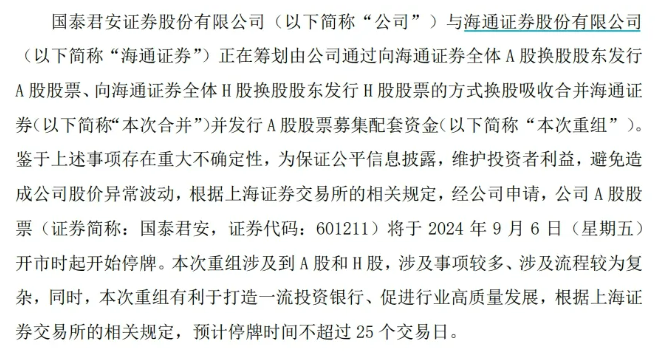

9月5日晚,国泰君安公告称,拟吸收合并海通证券。据国泰君安公告,公司与海通证券股份有限公司正在筹划由公司通过向海通证券全体A股换股股东发行A股股票、向海通证券全体H股换股股东发行H股股票的方式换股吸收合并海通证券并发行A股股票募集配套资金。

地方国资系内部券商牌照开启整合

打造航母级券商

本次国泰君安、海通证券的合并,是新“国九条”实施以来头部券商合并重组的首单,也是中国资本市场史上规模最大的A+H双边市场吸收合并、上市券商A+H最大的整合案例,涉及多业务牌照与多家境内外上市挂牌子企业。

按照2023年数据测算,合并后新机构的总资产、归母净资产将分别达1.68万亿元、3,300亿元,均处于行业首位,证券业“超级航母”呼之欲出。

资料显示,国泰君安证券由诞生于1992年的国泰证券和君安证券在1999年新设合并成立;海通证券成立于1988年,是国内最早成立的证券公司中唯一未被更名、合并的大型证券公司。

两家券商同属上海国资。国泰君安实际控制人为上海国际集团有限公司,海通证券第一大股东为上海国盛(集团)有限公司。本次合并重组有利于整合上海金融国资优势资源,打造一家与上海国际金融中心地位相匹配的一流投资银行。

可能合并重组的券商名单

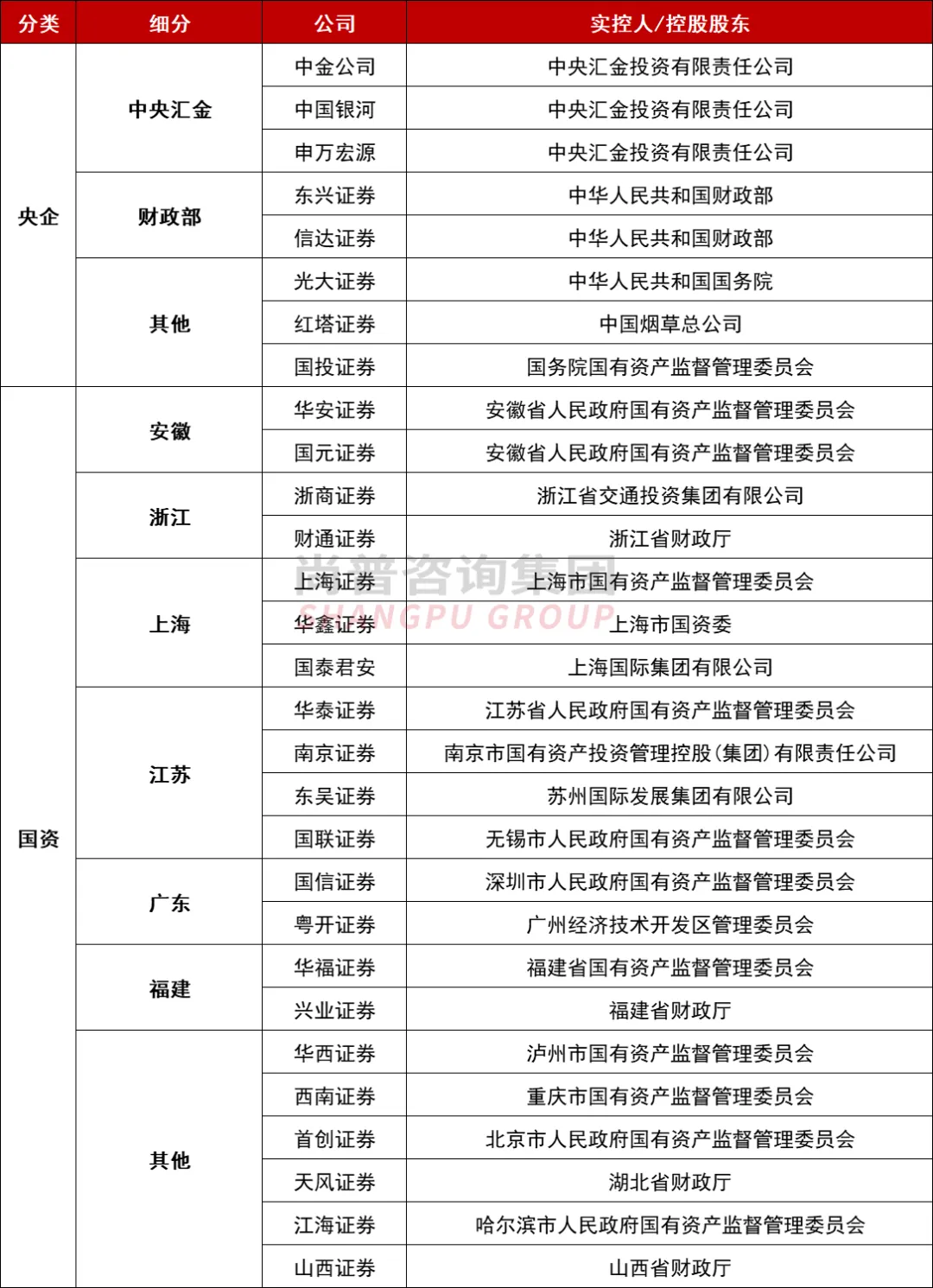

目前,在“培育一流投资银行和投资机构”的要求下,券商股权变动事项愈发频繁,尤其是对民营券商的收购,国资绝对主导证券行业的趋势已经非常明显。

一、并购计划正持续推进中的

(一)浙商证券与国都证券

浙商证券拟通过协议转让方式受让国都证券部分股权,成为其第一大股东。

2023年12月8日,浙商证券发布关于签订《国都证券股份有限公司股份转让框架协议》的公告,拟受让国都证券约19%股权。

2024年3月29日,浙商证券发布公告,正式确认拟通过协议转让方式受让国都证券19.15%的股份,成为其第一大股东。

2024年7月16日,浙商证券公告称收到国都证券转发的《中国证监会行政许可申请受理单》,中国证监会已依法受理国都证券变更主要股东、实际控制人申请。

(二)国联证券与民生证券

国联证券拟通过发行股份方式收购民生证券,实现业务整合与规模扩张。

2023年3月,国联集团竞拍成功泛海控股持有的民生证券30.3%股权。

2023年12月15日,证监会核准国联集团成为民生证券的主要股东,并要求稳步推进民生证券和国联证券的整合工作。

2024年5月,国联证券发布公告称拟发行A股股份购买民生证券100%股份。

2024年8月8日,国联证券发布收购草案,拟通过发行A股股份方式购买民生证券99.26%股份,交易总对价达294.92亿元。

2024年9月4日,国联证券股东会高票通过并购重组方案。

(三)华创证券与太平洋证券

华创证券拟通过一系列操作成为太平洋证券的控股股东。

早在2019年,华创证券即有意取得太平洋证券实际控制权,并签订了相关协议,但随后交易终止。

2022年5月,华创证券通过司法拍卖取得太平洋证券部分股权。

2023年12月22日,证监会披露对太平洋证券变更主要股东的反馈意见,华创证券距离入主太平洋证券更进一步。

(四)平安证券与方正证券

中国平安成为方正证券的实际控制人后,市场传闻两家券商将进行合并。

2022年12月19日,证监会核准方正证券等公司变更主要股东、实际控制人的批复,中国平安成为方正证券的实际控制人。

此后,关于平安证券与方正证券合并的传闻不断,但截至目前,双方均未对此进行正面回应。

(五)西部证券与国融证券

西部证券拟以支付现金方式收购国融证券控股权。

2024年6月21日,西部证券发布公告表示,为深入贯彻落实国务院《关于加强监管防范风险推动资本市场高质量发展的若干意见》及中国证监会《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》指导精神,西部证券基于自身发展需要,正在筹划以支付现金方式收购国融证券控股权事项,具体收购股份比例以最终签订的股份转让协议为准。

(六)国信证券与万和证券

国信证券拟通过发行股份方式收购万和证券,实现业务整合与规模扩张。

2024年8月21日,国信证券发布关于筹划发行股份购买资产事项的停牌公告,称拟以发行股份的方式购买万和证券控股股东持有的万和证券53.0892%的股份。

2024年9月4日晚间,国信证券发布发行股份购买资产暨关联交易预案,公司拟通过发行A股股份方式向深圳资本、鲲鹏投资、深业集团、深创投、远致富海十号、成都交子、海口金控购买其合计持有的万和证券96.08%的股份。

9月5日晚,

国泰君安和海通证券都是A+H股上市,是新“国九条”实施以来头部券商合并重组的首单,也是中国资本市场史上规模最大的A+H双边市场吸收合并、上市券商A+H最大的整合案例。

(一)同一个实控人

1、汇金:中金公司+中国银河+申万宏源+中信建投

2、财政部:东兴证券+信达证券

(二)同一个地方国资控制的

1、安徽:华安证券+国元证券

2、浙江:浙商证券+财通证券

3、上海:上海证券+华鑫证券+国泰君安

4、江苏:华泰证券+南京证券+东吴证券+国联证券

5、广东:国信证券+粤开证券

6、福建:华福证券+兴业证券

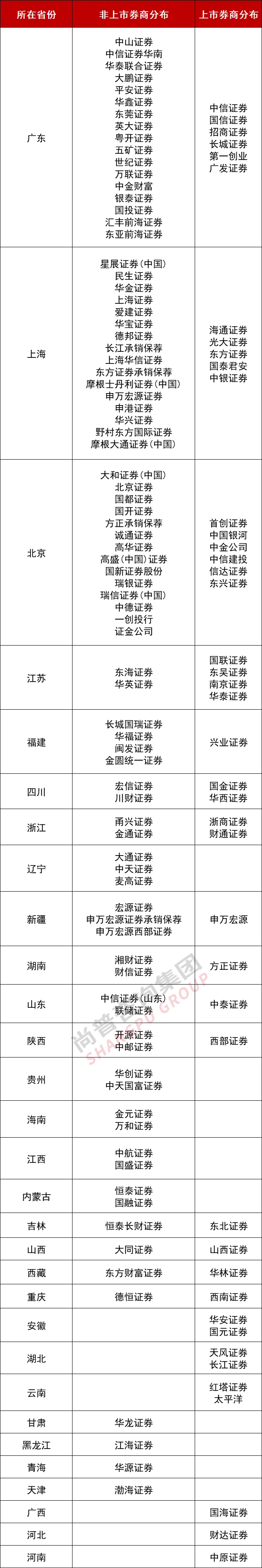

另外,还有一些未上市证券公司,根据地区不同,未来大概率会被大的券商合并收购。