证监会:我国资本市场并购重组进入“活跃期”

发布日期:2024-09-13 浏览量:1130

据Wind数据显示,2024年5月以来,A股上市公司共披露46单重大资产重组项目,7单发股类重组提交证监会注册。对此证监会有关部门负责人对媒体表示,并购重组市场化改革取得了积极成效,具有标志性意义的并购案例相继涌现,呈现以下三大特点。

一、“硬科技”企业并购较为活跃,助力技术创新与资源整合的特点

比如,中航电测收购成飞集团,无疑是中国航空工业领域内的一次重大整合,能提升其在航空装备领域的竞争力,推动技术创新和产业升级,加快向高端化、智能化、国际化方向发展。

普源精电发行股份购买耐数电子股权,进一步强化了公司的技术壁垒,有效提高了系统集成能力,为其拓展市场版图带来新动能。两家公司在技术上的深度融合与互补,也更有望催生出更多具有创新性的新产品。

二、央国企推进专业化整合,进一步提升产业协同效应

比如近期中国船舶拟吸并中国重工这一重大并购重组项目,打造出了“船舶第一股”。两家公司作为中国船舶工业的两大支柱企业,各自在船舶设计、建造、修理及海洋工程装备等领域拥有深厚的底蕴和沉淀。此次并购后,双方通过资源整合与业务协同,或将打造出一个集研发、设计、建造、修理、配套服务于一体的世界级船舶工业集团。

昊华科技收购中化蓝天股权,对于推动氟化工行业的做大做强具有重要意义。随着全球对环保、节能、高效等要求的不断提高,氟化工产品作为关键材料,在新能源、新材料等领域的应用前景广阔。双方在技术研发、市场开拓、产业链整合等方面的深度合作,将共同推动氟化工行业的转型升级和高质量发展。

华电国际拟购买华电集团多项发电资产,则是能源行业优化资源配置和业务结构的重要体现。

三、多家券商通过并购重组强化业务协同、提升市场竞争力

近期,券商行业化整合浪潮迭起。据不完全统计,目前已有“国泰君安+海通证券”、“国联证券+民生证券”、“浙商证券+国都证券”、“国信证券+万和证券”、“平安证券+方正证券”、“西部+国融”、“太平洋+华创”等7桩券商并购重组案正在进展当中。

其中,“国泰君安+海通证券”的组合,是新“国九条”实施以来的首个头部券商重组案例。合并后,新公司或将成为资产规模超越中信证券的最大内资券商。

据了解,下一步,证监会将进一步深化并购重组改革,激发市场活力;鼓励上市公司综合运用股份、现金、定向可转债等工具实施并购重组、注入优质资产,提高公司投资价值。

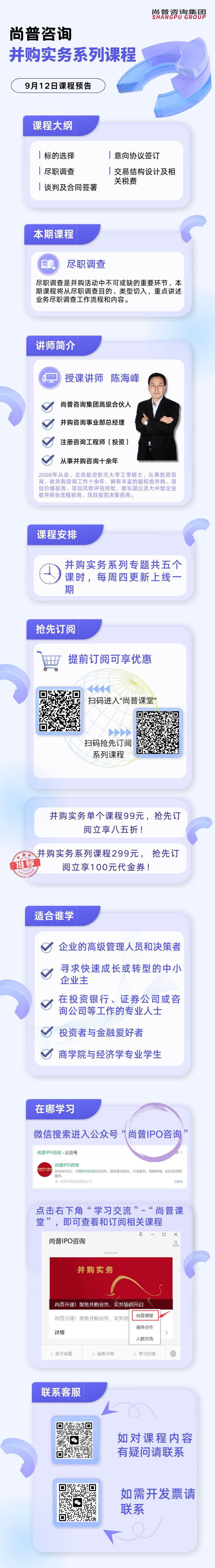

尚普并购实务培训开启

为帮助读者了解并购流程,选择切实稳健的实现途径。尚普咨询凭借十余年的并购咨询服务经验,从并购标的选择、意向协议签订、尽职调查、交易结构设计及相关税费、谈判及合同签署等五方面,详细开展并购实务系列培训。