从2021年1月1日到2023年5月21日,A股共有1068家公司上市(观典防务、泰祥股份、翰博高新为转板上市,龙源电力、中国能建为吸收合并上市,汇绿生态退市后上市,这6家企业不纳入本次统计)。公司首发上市会募集资金,且一般情况下,公司规模越大,市场发展前景越好,IPO时募集资金越多,同时,公司上市会聘请保荐机构,那么,不同募资规模的公司分别偏好聘请哪些保荐机构?

本文将募资规模划分为5亿以下、5亿-10亿、10亿-30亿以及30亿以上四个等级,统计2021年至今A股上市公司IPO时募资规模和聘请的保荐机构,分析不同募资规模下,拟IPO企业更偏好聘请哪些保荐机构。

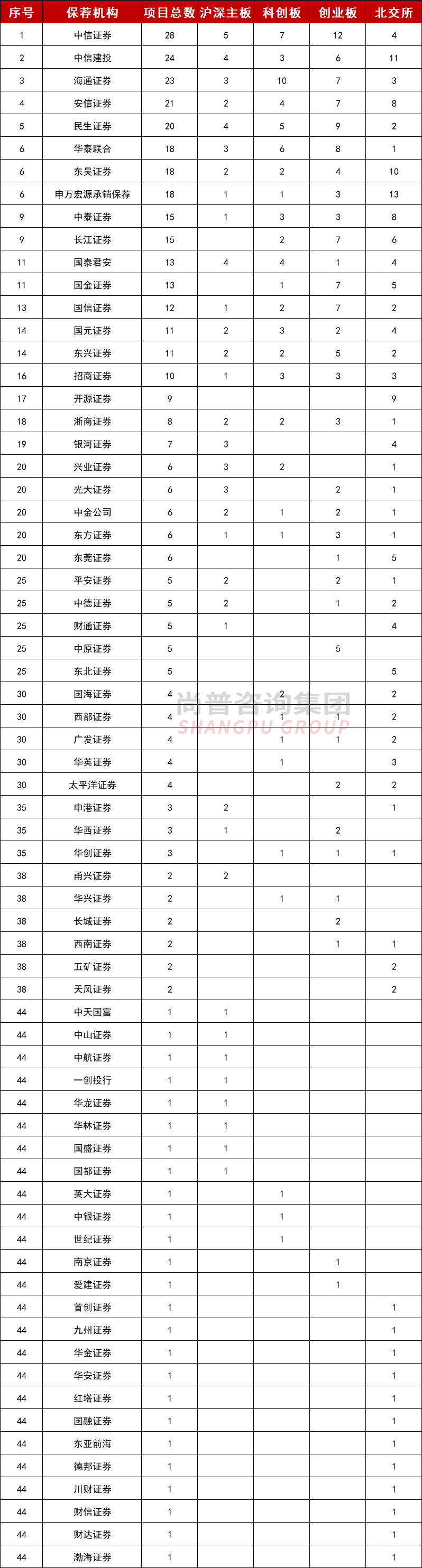

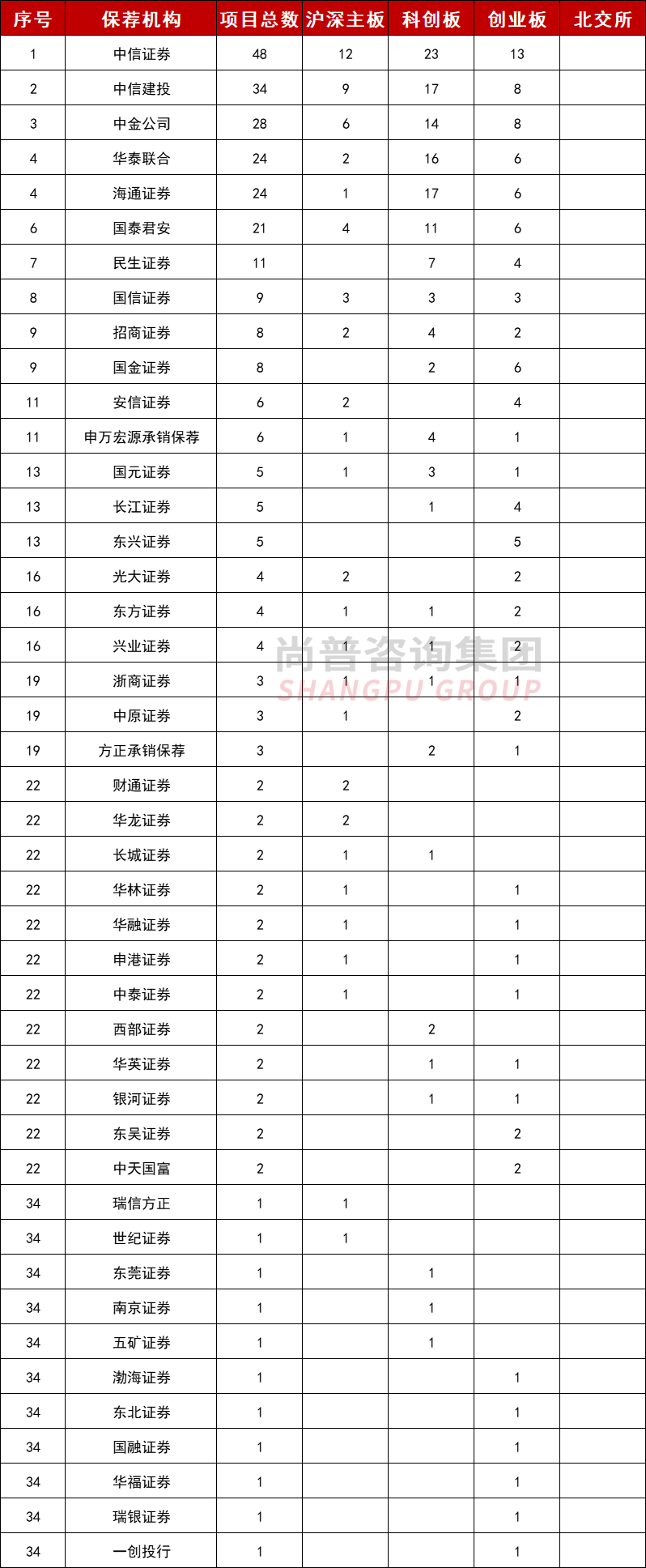

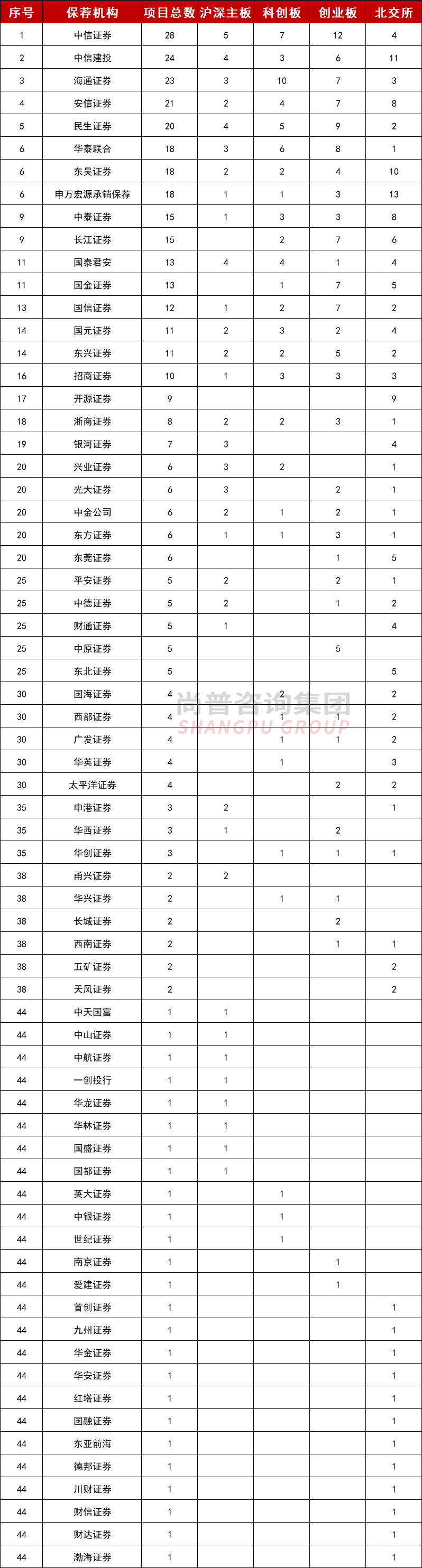

2021年至今,募资规模在5亿以下的上市公司共有390家,这些上市公司共聘请68家保荐机构,其中,项目量前十的保荐机构分别为:第六:华泰联合、东吴证券、申万宏源承销保荐(18家)1、从市场占有率来看,前10家保荐机构合计保荐项目达200个,市场集中度CR10达到48.19%。2、从前十排名来看,中信证券、中信建投、海通证券占据保荐机构前三席,安信证券、民生证券等紧随其后,每家券商的项目总数相差不大,排名竞争激烈。3、从板块分布来看,北交所募资规模普遍较小,沪深主板募资规模普遍较大,因此募资规模5亿以下的公司中北交所最多(151家),其次是创业板(113家)、科创板(68家)、沪深主板最少(58家)。沪深主板中,中信证券项目数最多(5家);科创板中,海通证券项目数最多(10家);创业板中,中信证券项目数最多(12家);北交所中,申万宏源承销保荐项目数最多(13家)。2021年至今,募资规模在5亿-10亿之间的上市公司共有324家,这些上市公司共聘请48家保荐机构,其中,项目量前十的保荐机构分别为:1、从市场占有率来看,前10家保荐机构合计保荐项目达200个,市场集中度CR10达到59.88%。2、从前十排名来看,中信证券、中信建投、民生证券占据保荐机构前三席,第一名和第二名项目数相差11单,头部效应明显。除了第一名和第二名以外,前十名排名大换血,不同融资规模下,券商排名大不相同。3、从板块分布来看,北交所募资规模普遍较小,因此募资规模更大的5亿-10亿项目中,北交所项目急剧减少,仅有6家,此外,创业板项目最多(142家),其次是沪深主板(103家)、科创板(73家)。沪深主板中,中信证券项目数最多(13家);科创板中,中信证券项目数最多(13家);创业板中,民生证券项目数最多(14家);北交所中,中信建投项目数最多(2家)。2021年至今,募资规模在10亿-30亿之间的上市公司共有287家,这些上市公司共聘请44家保荐机构,其中,项目量前十的保荐机构分别为:1、从市场占有率来看,前10家保荐机构合计保荐项目达298个,市场集中度CR10达到72.15%。2、从前十排名来看,中信证券、中信建投、中金公司占据保荐机构前三席,第一名和第二名项目数相差14单,头部效应明显。除了第一名和第二名以外,前十名排名发生变化,中金公司一跃成为第三。3、从板块分布来看,北交所募资规模普遍较小,因此在募资规模较大的10亿-30亿项目中,无北交所项目,此外,科创板项目最多(130家)、其次是创业板(103家)、沪深主板(54家)。2021年至今,募资规模在30亿以上的上市公司共有67家,这些上市公司共聘请18家保荐机构,其中,项目量前五的保荐机构分别为:1、从市场占有率来看,前5家保荐机构合计保荐项目达76个,市场集中度CR5达到75.00%。募资规模在5亿以下、5亿-10亿、10亿-30亿、30亿以上的市场集中度分别为CR10=48.19%、CR10=59.88%、CR10=72.15%、CR5=75.00%,随着募资规模的提高,市场集中度逐渐提高,可见募资金额越高,IPO项目越大,拟IPO公司更偏好找行业内头部券商。2、从前五排名来看,中信证券、中金公司、中信建投占据保荐机构前三席,第一名和第二名项目数相差10单,头部效应明显。中信证券项目数始终保持第一名,中金公司排名上升至第二名,中信建投、海通证券、国泰君安紧随其后。3、从板块分布来看,北交所募资规模普遍较小,因此募资30亿以上的项目中,无北交所项目,此外,科创板项目最多(39家)、其次是创业板(18家)、沪深主板(10家)。在沪深主板和科创板中,中信证券的项目数最多;在创业板中,中信建投项目数最多。