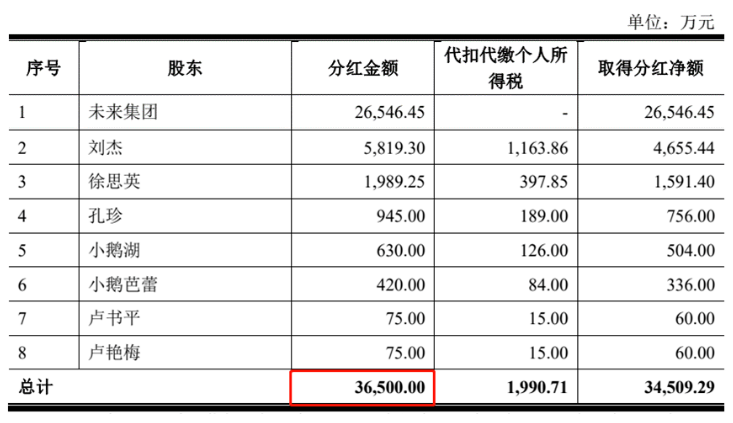

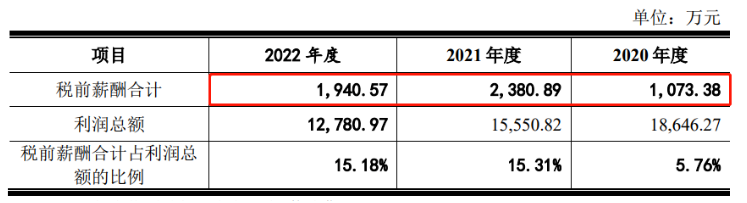

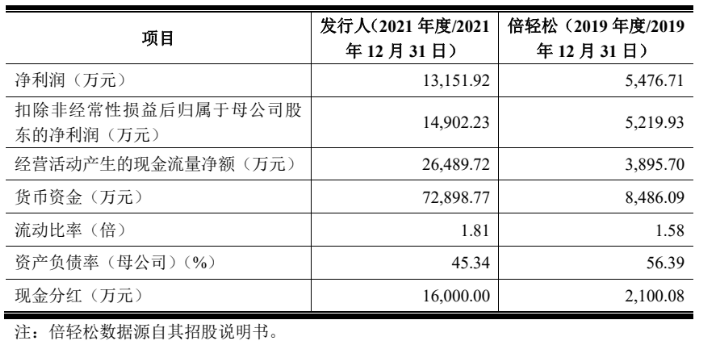

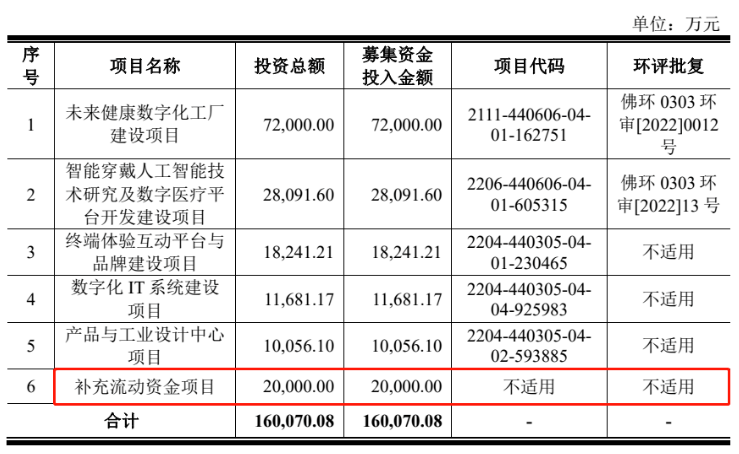

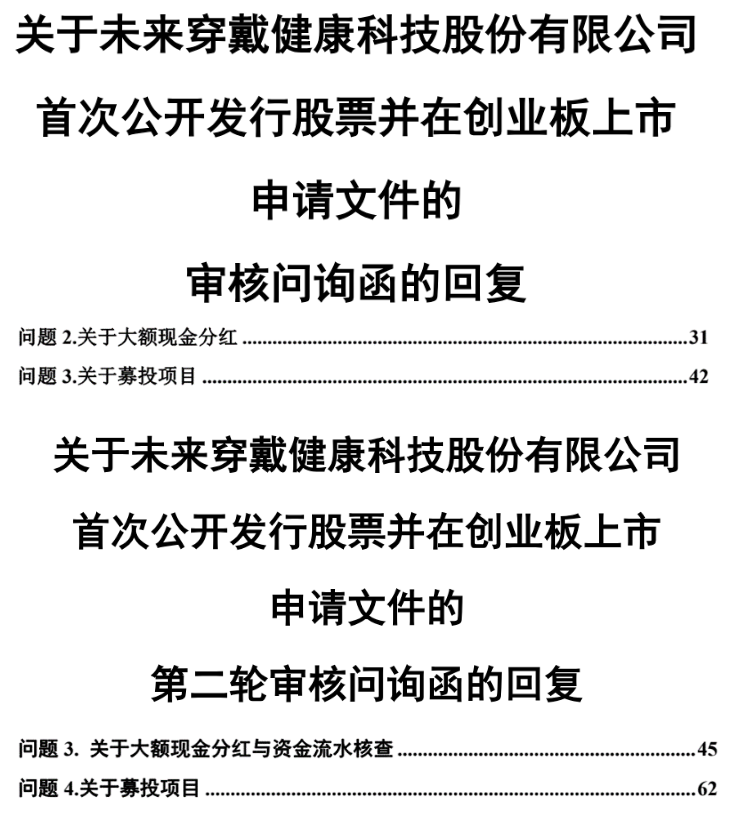

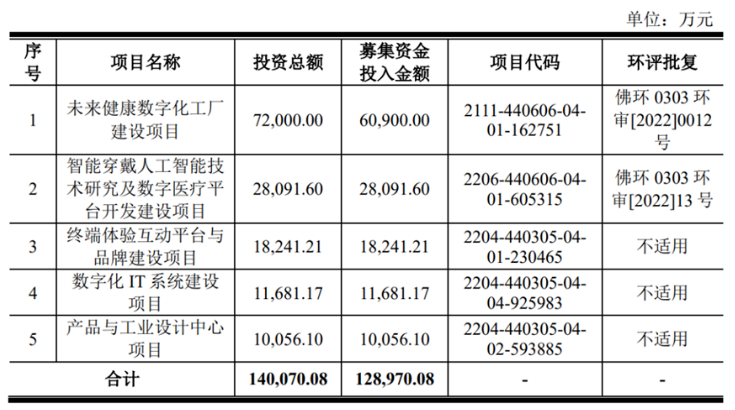

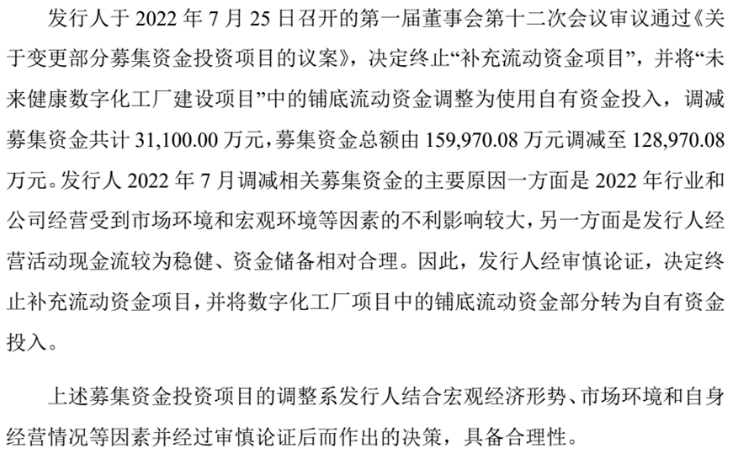

近日,深交所公告了终止对按摩仪品牌SKG母公司——未来穿戴健康科技股份有限公司(简称:未来穿戴)首次公开发行股票并在创业板上市审核的决定。深交所表示,未来穿戴申请撤回发行上市申请文件,根据《深交所股票发行上市审核规则》第六十二条,决定终止对其首次公开发行股票并在创业板上市的审核。未来穿戴是一家专注为个人与家庭提供智能可穿戴健康产品的高新技术企业,专业从事SKG品牌可穿戴健康产品和便携式健康产品的研发、设计、生产及销售,主要产品包括颈椎按摩仪、眼部按摩仪、腰部按摩仪、筋膜枪、健康手表等。相比于未来穿戴,公司旗下的产品SKG按摩仪也许更被大众所熟知,2020年,SKG陆续赞助了《妻子的浪漫旅行4》《乘风破浪的姐姐》《中国新说唱2020》等综艺节目,并邀请王一博担任代言人。铺天盖地的广告搭配明星效应加持,SKG一夜爆火成为网红品牌。作为SKG的母公司,未来穿戴创业板IPO申请于2022年6月27日获深交所受理,期间共披露4版招股书,因财务资料过有效期需更新两度中止。7月6日,未来披露了第二轮审核问询函回复意见,然而在不到一个月后,公司选择按下上市终止键,撤回IPO申请。未来穿戴此次IPO为何折戟?我们或许可以从问询函中找出一些蛛丝马迹。两轮问询,监管部门将矛头直指未来穿戴的大额分红和募投方面的问题。招股书显示,2020年至2022年,未来穿戴进行了大手笔分红,分红现金分别为1.55亿元、1.6亿元和5000万元,累计分红3.65亿。而同年归母净利润分别为1.4亿元、1.3亿元和1.2亿元,也就是说,只是分红就彻底瓜分了当年所有的净利润。除了公司大手笔分红,未来穿戴的高管薪酬也颇高。2020年至2022年,未来穿戴的税前薪酬分别为1,073.38万元、2,380.89万元、1,940.57万元,而行业的平均值仅为743万元。如此高额的分红比例毫无疑问引来了监管部门的注意,在第一轮问询中监管部门要求公司说明报告期内、期后大额现金分红的必要性,历次利润分配程序的合法合规性,大额分红的原因及合理性。经过多年发展和持续的资金投入,公司业务和盈利能力持续发展,未分配利润逐渐积累,财务状况良好。在充分考虑业务开展资金需求、公司的长远利益和可持续发展情况下,进行现金分红能够积极地为股东提供回报并激励员工持股平台内核心员工未来为公司创造更大价值,具备合理性和必要性。剔除主要用于现金增资的分红金额影响后,发行人累计现金分红金额占报告期合计净利润的比例具有合理性,其中2020年分红金额略高于当年净利润,主要系当年度股份支付等非经营性因素影响较大,降低了该年度净利润。从财务状况角度而言,发行人的经营活动现金流状况较好,报告期各期流动比例分别为1.60、1.79、1.81和1.71,资产负债率分别为60.02%、52.77%、50.09%和46.51%,维持在健康水平,并且发行人部分未分配利润通过增资的形式转化为了发行人的股本。综上所述,上述分红不会对发行人财务状况造成不利影响。不过这样的说词可能并没有让监管部门满意,所以在第二轮问询中,监管部门继续对大额分红发问,要求未来穿戴对比发行人与同行业可比公司倍轻松在其申报上市前的财务状况、现金流量、资金需求及分红情况,进一步说明发行人在本次申报前发生大额分红的原因及合理性。未来穿戴也明白自己的首轮解释没有得到认可,于是搬出了上市公司倍轻松的财务数据出来进行作证,未来穿戴和倍轻松对比了从申报前最后一期财务数据:首次申报前在财务指标健康、货币资金充裕的前提下,发行人综合考虑前期的股东增资投入、个税款项缴纳及未来一至两年股东的资金需求,于2022年申报前实施了一次分红,具有合理性。除去和倍轻松的对比外,第二轮回复关于大额分红的解释有且只有这么一句话,不知是未来穿戴觉得自己已经做出了合理解释,还是实在无法阐述大额分红的合理性,所以只用了一句话便草草收场。如果说解释大额分红的合理性已经让未来穿戴焦头烂额,那募投方面的问题可以说是直接压倒此次IPO的致命稻草。根据最初的招股书显示:未来穿戴计划募资16.01亿元,用于未来健康数字化工厂建设、智能穿戴人工智能技术研究及数字医疗平台开发建设、终端体验互动平台与品牌建设、数字化IT系统建设、产品与工业设计中心等5个项目以及补充流动资金20,000万元。也就是说,未来穿戴一边在申报前进行大额现金分红,另一边公司却又希望通过募集资金补流2亿元。大额分红和募资补流如果二者只存在其一也许还算合理,但两者同时存在就很难逃过监管部门的火眼金睛了。而且在两轮问询中,监管部门对于大额分红和募投项目的问询顺序都是相连的,更加说明了监管部门的思维逻辑方式,即二者之间的关联就是监管部门的质疑点。对此,深交所在2022年7月22日发出的第一轮审核问询函中要求公司说明进行大额现金分红同时募集资金扩产的合理性,以及募集资金中同时存在铺底流动资金、补充流动资金的必要性,募集资金规模的必要性及合理性等;同时结合募投项目新建或扩建具体内容、对应业务报告期内产能利用率情况、预计未来市场需求变动等因素,说明实施6项募投项目的必要性及合理性等。令人玩味的是,在被问询后,未来穿戴随即对募投项目进行了调整。将募投项目由6项减少为5项,募集资金额度也减少了3.11亿元,从原先的预计投资总额为16.01亿元,计划全部使用募集资金;变成了预计投资总额为14.01亿元,募集资金投入金额12.90亿元。公司结合业务发展规划、宏观经济形势、市场动态情况等因素并经过审慎论证,决定终止“补充流动资金项目”,并将“未来健康数字化工厂建设项目”中的铺底流动资金调整为使用自有资金投入。发行人作为科技创新企业,面对科技行业技术的快速迭代,为保持在业内的技术领先优势,需要不断根据市场最新需求开发具备市场影响力的大单品,同时对现有产品进行性能优化升级,因此需要进行制造能力升级、持续研发投入、工业设计优化等,预计未来几年内资金投入将保持在较高水平,本次募集资金规模具有必要性。不问还好,一问就改计划,在监管部门眼中这恰恰是心虚的体现,所以深交所在第二轮问询中继续询问公司募投项目相关的问题。2023年6月21日,未来穿戴第四次更新IPO招股书,向上市发起最后的冲刺。然而仅仅1个多月后,未来穿戴主动撤回申请,宣告此次创业板IPO折戟。根据传闻,6月末开始,IPO审核会更加重点关注发行人募集资金的用途,包括资金投入测算具体依据、补流必要性测算、类似发展与科技储备资金是否有实际用途等。审核尺度上会参考再融资项目,同时会关注募投项目是否涉及负面舆情。要知道IPO项目不像再融资,因为问询就主动消减募投的案例是很少的,一般是受利润或市场影响进行调整。一轮问询后,未来穿戴将募投项目做了调低,同时删去补流计划。这样的操作体现了未来穿戴焦虑和恐惧的心态,有很大可能性是因为无法合理解释大额分红后又募资补流的合理性,不得已将补流项目直接删去,掩盖问题。但这恰恰正中了监管部门的下怀,也造成了IPO的失败。同时,根据未来穿戴的案例还可以看出,问询是集中在2022年的下半年,企业主动撤回IPO却是发生在传言四起之时,根据这一情况我们可以作出两个大胆的猜测:一、当前传出的监管传闻一般都是事后的,就是监管层其实已经早开始实施了。然后市场根据最新的情况和最新的审核动态总结后才传了出来。所以关于募投方面的审核新要求很可能早已经开始实践,收紧只是一个趋势,并非最近才开始。另外也能看出募投在以后的IPO审核中将扮演更加重要的角色,也将受到更严格的监管。二、按照之前的审核力度,未来穿戴可能也不至于主动撤回IPO,虽然被问到了大额分红和募投项目的合理性,但只要在回复函中做出一定解释就有机会顺利过关。正是最近的收紧传闻和新政让企业的回旋空间骤然变小,压力倍增,在短时间内无法整改的情况下不得不选择撤回IPO。事物的发展是量变到质变的过程,九层之台,起于累土;合抱之木,始于毫末,企业IPO的成功或失败也绝非一日之功。本就羸弱的、存在问题的募投项目,遇到了愈发严格的审核,主动撤单也只是在迎接必然的命运而已。另外,监管部门对于IPO募投方面的要求越来越明确,标准越来越严格,审核越来越细致。拟IPO企业若想顺利通关就要加强对募投项目的设计和规划,建议拟IPO聘请专业咨询机构(如尚普咨询)提供帮助,设计一份合理、清晰的募投规划,提升IPO成功的概率。